来源 :畅谈汽车2025-09-03

2025年8月29日潍柴动力公布2025年中报。2025H1营收1131.5亿元,同比增长0.6%,归母净利润56.4亿元,同比减少4.4%,如果还原KION效率计划计提影响归母净利润4.86亿元,2025H1公司归母净利润约为61.3亿元,同比增长3.8%。其中2025Q2收入556.9亿元,同比下降0.8%,归母净利润29.3亿元,同比减少11%。另外,公司拟按每10股派息3.58元(含税)等方式,共计现金分红32.05亿元,分红比例为56.8%。

重卡整车、大缸径发动机与动力电池业务是亮点。据中汽协,2025年H1我国重卡复苏,批发销量同比增长7%,尤其是2025年Q2批发增速加速增长,但2025年Q2天然气重卡渗透率承压。2025年H1公司销售发动机36.2万台,其中M大缸径累计销售超过5000台,同增41%,其中数据中心用累计销售近600台,同增491%,动力电池销量2.3GWh,同增91%。陕重汽重卡销量7.3万台,同比增长约15%,优于行业总体水平。

主要控股参股公司中,2025H1陕重汽、KION(还原效率计划影响)展现同比增长。2025H1 KION净利润2.87亿元,还原效率计划计提影响,同比增长约8%;陕重汽收入251.5亿元,同比增长5%,单车营收34.45万元/台,同比下降3.7万元/台,净利润3.6亿元,同比增长14%,净利率1.4%,同比微升;法士特H1净利润1.6亿元,同比明显下降2.7亿元;雷沃同比基本持平。

2025年Q2归母净利润同比增速同比下降主要受销售费用、公允价值变动等同比下降影响。2025年Q2收入同比总体持平,毛利率yoy+0.8pct,毛利润同比增长约3亿元,而归母净利润同比减少约4亿元,主要是销售费用(同比增加约5亿元,主要是员工成本和市场开拓费增加)、资产减值损失(同比减少2亿元,主要是存货跌价)、以及公允价值变动(同比减少3亿元),另外管理费用回归正常水平,财务费用同比减少2亿元,其他收益5.4亿元(同比增长约2亿元,主要是递延收益摊销和财政补贴)。

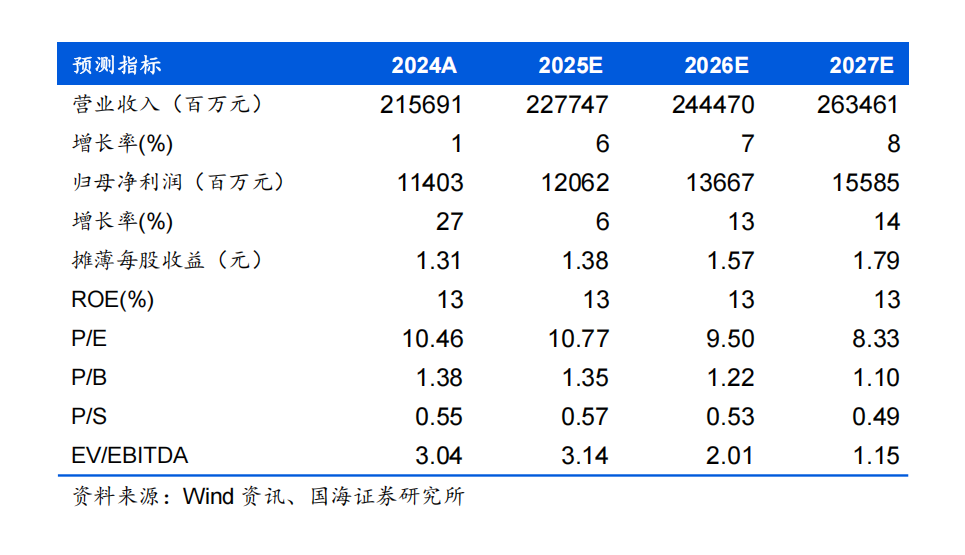

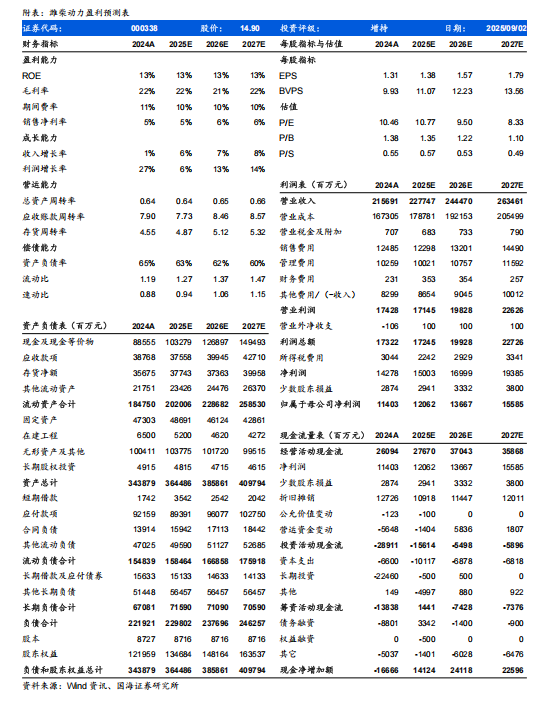

盈利预测和投资评级 2025年H2重卡有望持续景气、天然气重卡渗透率有望回升、大缸径和动力电池业务持续增长,三重因素使公司盈利具备较大向上弹性。我们预计公司2025-2027年实现营业总收入2277、2445与2635亿元,同比增速6%、7%与8%;实现归母净利润121、137与156亿元,同比增速为6%、13%与14%;EPS为1.38、1.57与1.79元,对应当前股价的PE估值分别为11、10与8倍,维持“增持”评级。

风险提示

国内重卡市场复苏不及预期;补贴政策效果不及预期;公司国内市场市占率提升不及预期;天然气价格提升超预期;柴油价格下降超预期;排放标准切换超预期;海外市场拓展不及预期;全球地缘政治风险超预期。

盈利预测表:

风险提示

风险提示: 国内重卡市场复苏不及预期;补贴政策效果不及预期;公司国内市场市占率提升不及预期;天然气价格提升超预期;柴油价格下降超预期;排放标准切换超预期;海外市场拓展不及预期;全球地缘政治风险超预期。