近日,A股券商陆续披露期中考成绩单。其中,国海证券于8月4日发布的首份上市券商半年报显示,公司上半年营业收入20.77亿元,同比增加23.34%;归母净利润3.9亿元,同比增加61.68%。

如此成绩单看似亮眼,但实际上,主要靠去年衬托。财报显示,2022年上半年,国海证券营收大幅下降36.15%至16.84亿元,归母净利润大幅下降47.49%至2.41亿元。

而更早的2021年,国海证券上半年营收为26.38亿元,归母净利润为4.6亿元。今年同期数据,国海证券营收、归母净利润规模较两年前分别下滑21.25%、15.1%。

大财富、大资管收入大幅下滑

国海证券在财报中表示,今年上半年营收增长来自公允价值变动收益、其他业务收入、投资收益增加,即主要来自自营业务的增加。财报显示,该公司上半年自营业务营收为4.63亿元,同比增加162.78%。

值得一提的是,如此增幅同样是靠去年衬托。在券商行业自营业务普遍下滑的大背景下,国海证券2022年上半年自营业务收入大幅下降79.16%至1.76亿元。在此之前2021年,国海证券自营业务收入高达8.46亿元,今年自营业务收入水平较两年前下滑45.24%。

与此同时,国海证券向大财富、大资管的转型似乎并不理想。

去年1月,国海证券总裁卢凯曾表示,“未来国海证券将以‘大资管’牵引‘大财富’,打造绝对收益竞争优势,构建业务体系。”在不久前的半年报中,国海证券重申,“公司持续深化大财富大资管转型。”

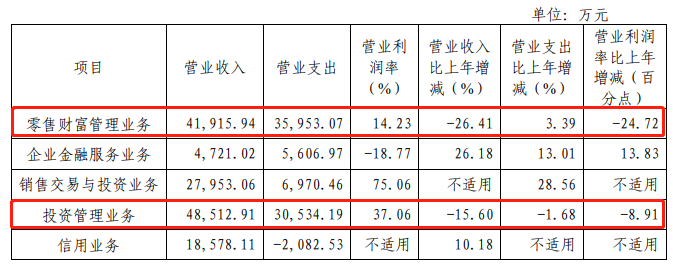

然而,凤凰网财经《投资观察》注意到,国海证券零售财富管理、大资管业务表现却并不理想。其中,零售财富管理业务(包括证券经纪业务、期货经纪业务、代理销售金融产品业务)实现营业收入4.19亿元,同比下降26.41%。投资管理业务(大资管业务,包括资管业务、公募基金管理业务、私募基金管理业务)实现营业收入4.85亿元,同比下降15.6%。

零售财富管理业务营收同比下降26.41%的主要原因是其证券经纪业务表现不佳。财报显示,国海证券今年上半年证券经纪业务营收1.96亿元,同比大幅下滑35.14%。

对此,国海证券在财报中表示,今年下半年,公司证券经纪业务将加强细分客群深度运营,优化买方投研体系,提升专业产品供给能力、财富规划配置能力,以实现规模与效益的快速增长。

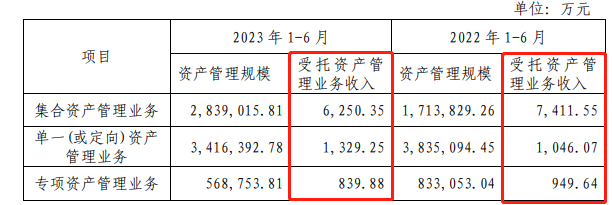

国海证券投资管理业务营收同比下降15.6%的主要原因在于资管业务、公募基金管理业务、私募基金管理业务收入全线下滑。今年上半年,该公司资管业务实现营业收入8419.48万元,同比下降10.5%;公募基金管理业务实现营收3.17亿元,同比下滑11.2%;私募基金管理业务实现营收3304.39万元,同比下滑33.82%。

对此,国海证券在财报中表示,今年下半年,公司资产管理业务将及时调整业务策略,包括通过因子迭代加速布局量化FOF产品和CTA策略产品落地,以及推动绿色ABS及其他供应链等项目型ABS的落地。

经营现金流下滑近九成

业务转型不够顺利的同时,国海证券的经营现金流同比大幅下滑。

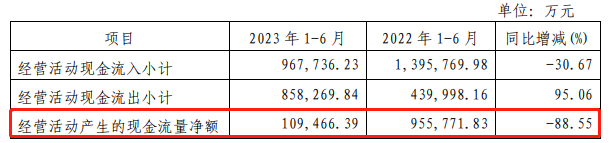

财报显示,截至今年6月末,国海证券经营活动产生的现金流量净额为10.95亿元,同比大幅下降88.55%,主要原因在于其经营活动现金流入同比减少30.67%、现金流出同比增加95.06%。

对此,国海证券在财报中解释,经营活动现金流入同比减少,主要是上半年回购业务资金净增加额53.34亿元,上期回购业务资金净增加额83.01亿元。经营活动现金流出同比增加95.06%,主要是上半年为交易目的而持有的金融工具净增加额45.41亿元。

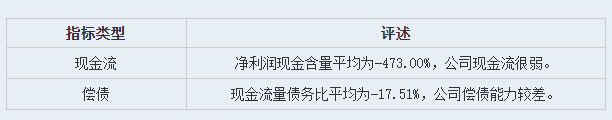

截至今年6月末,国海证券“净利润现金含量平均为-473%,现金流很弱”;“现金流量债务比平均为-17.51%,公司偿债能力较差;综合来看,国海证券总体财务状况不佳,在所属的证券行业中排名靠后。”

质押式回购业务踩雷16亿元

现金流不乐观的国海证券,还面临多笔质押式回购业务踩雷的问题。

国海证券近日披露的半年报显示,该公司目前共涉及21项诉讼,包括质押式回购违约纠纷、证券虚假陈述纠纷、债券预期违约纠纷等。质押式回购违约是重灾区,共有13项纠纷与此类业务踩雷有关,其中有7项已披露具体的融出资金规模。

据国海证券8月4日发布的《计提资产减值准备的公告》显示,2018年,该公司与融资人杨某某、张某、樊某某开展初始交易金额为2.9亿元的股票质押式回购交易业务。截至2023年6月30日,该业务融出资金本金余额为2.88亿元,因融资人违约导致国海证券踩雷2.88亿元。

除此之外,国海证券因与何某某的质押式回购业务踩雷2.73亿元,与何某某1、唐某的质押式回购业务踩雷3.9亿元,因与某集团有限公司的质押式回购业务踩雷2.59亿元,因与石某、彭某、韦某某的质押式回购业务踩雷0.81亿元,因与陈某某的质押式回购业务踩雷2.89亿元,因与匡某的质押式回购业务踩雷0.31亿元。

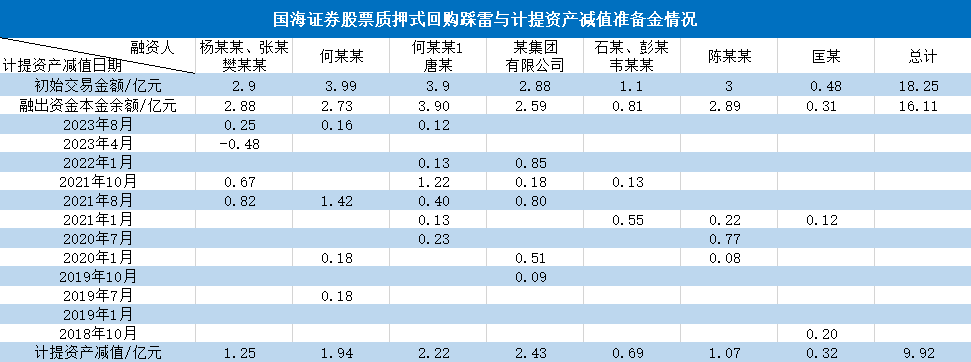

据凤凰网财经《投资观察》统计,国海证券因7项质押式回购业务违约合计踩雷金额达16.11亿元,具体见下表。

披露踩雷金额的同时,国海证券根据相关会计政策对该业务金融资产单独进行减值测算,对其质押股票、其他冻结资产等预估可回收金额后,将期末账面价值和预估可回收金额之间的差额确认为减值损失,对7项质押式回购违约合计计提资产减值准备9.92亿元。

具体来看,国海证券在与杨某某、张某、樊某某的股票质押式回购业务上已累计计提资产减值准备1.25亿元,与何某某的质押式回购业务上已计提资产减值准备1.94亿元,与何某某1、唐某的质押式回购业务上已计提资产减值2.22亿元,与某集团有限公司的质押式回购业务上已计提资产减值2.43亿元,与石某、彭某、韦某某的质押式回购业务上已计提资产减值0.69亿元,与陈某某的质押式回购业务上已计提资产减值1.07亿元,与匡某的质押式回购业务上已计提资产减值0.32亿元。

质押式回购业务踩雷在很大程度上影响到公司利润。

据国海证券8月4日披露的计提资产减值准备公告显示,今年二季度,国海证券计提资产减值准备金额共计3217.26万元,减少利润总额3217.26万元,减少净利润2412.95万元。其中,质押式回购业务计提资产减值准备金额为3079.08万元,占二季度计提资产减值总额的比例高达95.7%。

2018年至2022年里,国海证券因7次质押式回购踩雷而计提资产减值准备金额高达9.92亿元。与之相对的是,2018年至2022年,国海证券五年的归母净利润总和为23亿元。可以看到,上述计提资产减值在很大程度上影响到当期业绩。

对于质押式回购业务的风险防范,国海证券在财报中表示,已建立客户准入标准和标的证券筛选机制、量化的客户信用评级体系、分级授信制度、实时盯市制度、黑名单制度、强制平仓制度等。

未来,国海证券能否减少踩雷以继续提振业绩、改善经营现金流,并成功向大财富、大资管转型,凤凰网财经《投资观察》将持续关注。