1.行业发展空间广阔,百润为预调酒绝对龙头

预调鸡尾酒具有低酒精度、口味众多、饮用方便等特点,通常以朗姆、伏特加、威士忌、白兰地等洋酒做基酒,加上橙、柠檬、苹果等果汁调配而成。

行业发展初期(20 世纪 90 年代中期-2008 年):20 世纪 90 年代中期国内预调鸡尾酒市场进入启蒙阶段,2000 年前后“爵士”、“冰锐”等进口品牌进入中国市场,RIO(锐澳)等国内品牌逐步探索发展。2005 年以来行业仍处于培育期,产品呈现多样化特征、口味更加本土化,2006 年全国销售总量约百万箱。

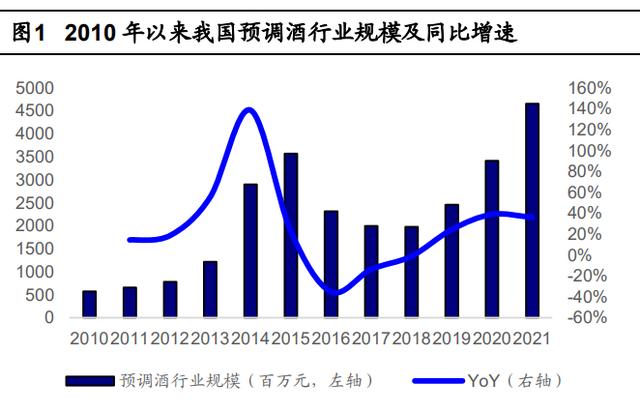

快速增长期(2009-15 年):2009 年百加得冰锐转变销售思路,降低价格并通过新兴电商平台出货,扭转此前夜场销售受挫局面,RIO 转型定位为“小姐妹聚会的青春小酒”,对准时尚女性群体,将出货渠道从夜场切换到白场;业内龙头发力开辟电商渠道,招募经销商开拓大卖场等零售终端。2011 年市场进入快速增长期,13 年预调鸡尾酒销量近千万箱,14 年龙头企业强化宣传推广,推进电视剧植入广告、热门综艺冠名等,预调酒行业规模同比+138.8%至 29.00 亿元。

行业调整期(2016-18 年):行业销售火爆下资本纷纷进入,传统白酒、啤酒企业等纷纷推出预调酒/小酒产品,切割市场。无序扩张下产品同质性严重,假货繁多、品质参差不齐致消费者信任度下滑,供过于求下 16 年行业收入断崖式下跌。龙头企业推动市场库存消化,部分新进入者退出市场。

行业恢复良性增长(2019 年至今):渠道库存逐步消化后行业销量止跌回升, 19 年《预调鸡尾酒》团体标准出台,行业收入恢复增长。根据 Euromonitor, 2021 年我国预调酒行业收入规模同比+36.2%至 46.55 亿元(量+38.2%,价-1.4%),2019-21 年 CAGR 为 37.6%(量+37.4%,价+0.1%)。

根据 Euromonitor 预计,2021-26 年我国预调酒行业收入规模有望维持 13.0%的年均复合增速,26 年规模将达到 85.71 亿元。与发达国家相比我国人均消费仍有较大提升空间。20 年我国预调酒人均年消费量为 0.125 升,约为日本等成熟市场国家的 0.84%。

健康关注度提升,微醺概念兴起。伴随着健康关注度的提升,消费者饮酒观念也有所改变,“健康微醺”理念受到人们追捧,低度酒的比重逐步上升。20-35 岁群体为预调酒主要客群,需求呈现个性化趋势。我国预调酒消费群体主要集中在 18-45 岁的城市消费者,并以 20-35 岁年龄段为主。20 年消费者对预调酒口味与质地最为注重,次之则为品牌喜爱度等,需求呈现个性化趋势(根据第一财经 YiMagazine 微信公众号援引英敏特);厂商推进产品研发,从酒精度数、产品口味、规格包装等维度不断创新。

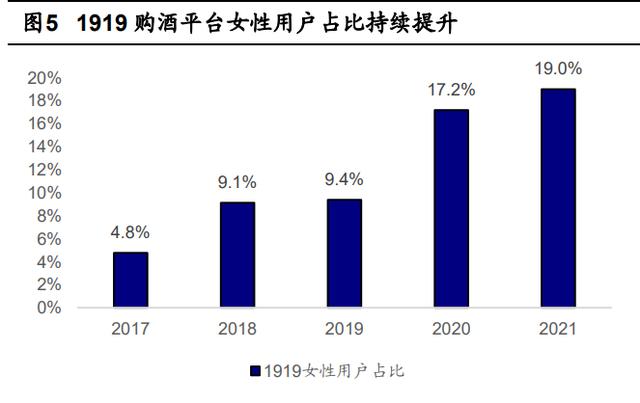

低度酒消费者以女性为主,行业受益于“她经济”兴起。根据天猫,低度潮饮酒中客群以女性为主,20 年占比约 65%。近年来她经济兴起,女性经济实力提升、“悦己”消费观念增强,购物消费快速增长,酒类消费规模持续提升。根据中华网财经百家号援引《1919 女性用户购酒大数据》报告,女性用户占比从 17 年的 4.8%提升至 21 年的 19.0%。针对女性消费市场,酒企打造优雅、时尚型产品包装,靓丽的外观吸引消费者自发分享推广。国际成熟市场中男女消费比例大致相同,厂商推进男性市场开发,百润推出 8-9 度强爽系列,以中性化外观吸引男性饮酒人群,拓展配餐解腻、日常休闲等场景。

预调酒消费渠道以非即饮渠道为主。根据 Euromonitor,目前我国预调酒消费渠道以非即饮为主,近年来销量占比持续维持 90%以上,21 年非即饮/即饮渠道消费量占比分别为 92.2%/7.8%。非即饮渠道中现代杂货零售商/传统杂货零售商/电商渠道占比分别为 80.6%/0.2%/19.3%。电商渠道占比呈上升趋势,从 15 年的 5.0%增至 21 年的 19.3%。

百润为中国预调酒行业绝对龙头,市占率近 90%。行业发展初期国外预调酒龙头份额较高,12 年百加得市占率达 62.8%,RIO 仅为 11.2%。13 年 RIO 抓住百加得管理混乱机会,快速攻占市场,通过推出经销商激励政策、签约周迅作为代言人、赞助热门综艺、热播电视剧等持续发力,14 年市占率首次超过百加得。21 年百润市占率达到 89.4%,占据绝对龙头地位;三得利/百加得/亨利武得/百富门市占率分别为 2.4%/0.5%/0.3%/0.3%。

2.微醺系列强化发展动力,持续拓展清爽强爽系列

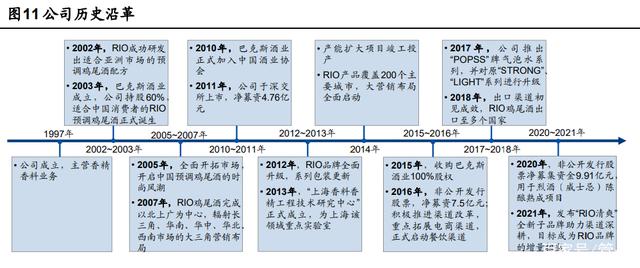

预调酒行业龙头,发力烈酒业务。公司始建于 1997 年,2003 年出资设立子公司巴克斯酒业,开启预调酒业务,2005 年 RIO 预调鸡尾酒全面开拓市场,2009 年由于资不抵债剥离巴克斯酒业,2011 年公司在深交所上市。15 年发行股份购买巴克斯酒业 100%股权, 16 年开始积极推进渠道改革,优化传统和 KA 渠道,电商平台发展迅速,餐饮渠道稳步推进。21 年推出“RIO 清爽”全新子品牌助力渠道深耕,预调酒市占率排名行业第一;兴建麦芽威士忌陈酿熟成项目,发力烈酒业务。

行业深耕十余载,管理层实战经验丰富。公司实际控制人为董事长刘晓东,持有公司股份 40.48%;刘晓俊系刘晓东之弟,直接持股 3.68%,柳海彬为公司发起人之一,持股比例为 5.91%。公司核心管理层从事行业时间较长,对预调鸡尾酒行业具备丰富理解与认知。

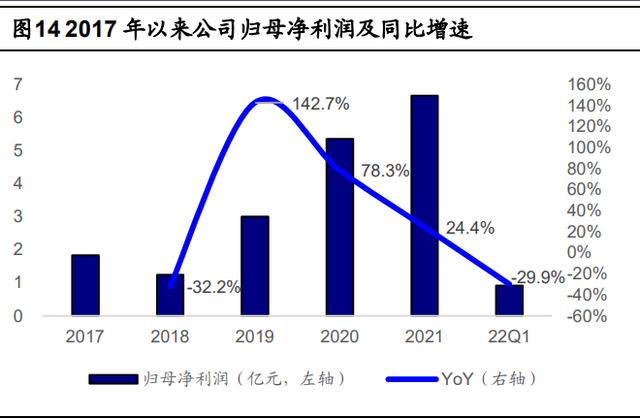

2021 年公司实现营业总收入 25.94 亿元,同比+34.7%,归母净利润 6.66 亿元,同比+24.4%,其中预调鸡尾酒(含气泡水)/食用香精收入分别占比 88.1%/10.5%。 21 年主销华东地区收入延续高速增长(营收占比 47.6%),同比+47.1%,华北/华西/华南地区分别增长 31.0%/23.0%/20.3%,营收占比分别为 12.4%/15.7%/22.9%。 2017-21 年收入/归母净利润 CAGR 分别为 22.0%/38.2%。21 年销售/管理/研发/财务费用率分别同比-0.37pct/+0.03pct/-0.49pct/-0.38pct 至 21.9%/5.3%/2.8%/-0.8%。疫情及物流成本上涨影响下业绩承压,产品提价对冲成本压力。22Q1 公司实现营业总收入 5.39 亿元,同比+4.1%,归母净利润 0.92 亿元,同比-29.9%,我们认为主因疫情下原材料供给、生产及物流受限,叠加运输成本提升影响等;短期疫情扰动 Q1 销售,公司产品持续升级推广、渠道改革深化下未来增长可期。21 年 12 月底公司上调产品出厂价,主要产品价格上调幅度为 4%-10%不等,有助于对冲成本上涨影响。

公司产品布局全面,持续推进创新升级。公司预调酒产品包括微醺、经典、清爽、强爽、轻享、本榨、从减、夜狮、限定/联名/定制系列等,共有 50 余种口味,其中经典及微醺系列为主力产品。公司持续进行产品创新与升级,16 年推出 8%酒精度的强爽系列,17 年推出罐装新微醺系列,定位“一个人的小酒”,21 年推出清爽系列、梅酒产品及升级版气泡水“HEYPOP”系列,同时对 RIO 经典品牌包装进行全面升级。21 年预调鸡尾酒(含气泡水)收入同比+33.5%至 22.85 亿元,2017-21 年 CAGR 为 22.1%。

RIO 以经典系列起家,微醺系列为新业绩动力。2003 年锐澳鸡尾酒正式诞生, 2007 年完成大三角营销布局,RIO 历史上产品以经典为主,分为炫彩瓶、靓彩罐及佐餐酒。2009 年打出“小姐妹聚会的青春小酒”宣传语,对准时尚女性群体,迅速开辟市场。13 年 RIO 抓住竞手百加得管理混乱机会,快速攻占市场,通过推出经销商激励政策、签约周迅作为代言人,14 年赞助热门综艺“跑男”、“非诚勿扰”、热播电视剧《何以笙箫默》等,市占率首次超过百加得。17 年推出新微醺系列,以罐装便携优势加强非即饮市场开拓,18 年签约周冬雨作为代言人,定位“一个人的小酒”市场。微醺系列口味持续推新,22 年 5 月签约张子枫作为全新代言人。(报告来源:未来智库)

强爽系列瞄准佐餐及休闲场景,中性化外观推进男性市场开发。公司强爽系列以中性化外观推进男性市场开发,瞄准配餐及休闲场景:1)配餐场景:佐餐用酒市场广阔,白酒、啤酒行业规模均超千亿元,目前预调酒以非即饮消费为主,强爽系列瞄准配餐场景,有助于推进品类市场拓展;2)休闲场景:产品酒精度数偏高(8-9 度 vs 啤酒 3-5 度),适合下班在家的休闲时光及娱乐场景,强爽系列以“强过想象”切入宣传,通过“收缩阵地,集中爆发”,重点投放抖音信息流广告,着力提升年轻消费者对品牌的认知,并在虎扑等媒体深度触达用户,拓展男性消费市场。 21 年强爽系列销售量翻倍,复购率、复购周期均表现优异。

清爽系列面向更广泛饮酒人群。21 年公司推出清爽系列,酒精度(5 度)较微醺系列(3 度)略有提升,同时降低糖分含量,口感清爽纯净,面向对酒精有较高需求的群体,有助于公司进一步拓展消费人群及场景。RIO 清爽上市即成为销量贡献第三的子品牌,目前产品包括青橘、草莓及青苹果伏特加三种口味,22 年公司将重点推广清爽系列,加强渠道渗透和终端覆盖率。发力功能性系列产品,21 年推出 0 糖 9 度强爽产品、从减系列无糖气泡酒。从减系列目前共有夏夜青瓜、海风青柠、日落蔓越莓、沙漠仙人掌风味四款产品,主打 0 糖 0 脂,使用了赤藓糖醇作为甜味剂。公司未来仍将探索功能性(零卡路里、零嘌呤等)、季节性、地域性风味系列等产品。

3.持续推进产能扩张,开启烈酒新板块

募资扩产优化基地布局,产能利用率持续提升。2015 年公司销量近 2000 万箱,自产产能仅 600 万箱,主要通过委托镇江健力宝、珠海麒麟啤酒进行外协加工。公司持续推进产能扩张,16 年天津武清工厂投产(2000 万箱),同年募资兴建四川、广东生产基地(产能均为 2000 万箱),提高自有产能、优化产能布局,分别于 17、19 年底投产。目前公司预调鸡尾酒产能达 6600 万箱。公司产能利用率持续提升,由 18 年的 18.99%提升至 21 年的 38.34%。

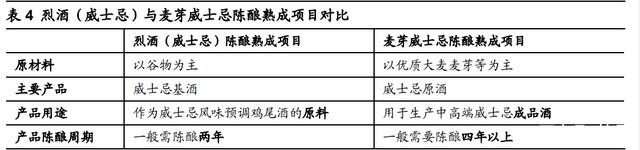

伏特加及威士忌项目投产,21 年新增 3.6 万吨基酒产能。17 年公司投资伏特加及威士忌生产建设项目,着力原料基酒产能建设(3.6 万吨),有助于降低预调鸡尾酒产品成本,保证基酒高质高效供应。21 年 12 月项目正式竣工投产,其中伏特加无需陈酿即可使用,根据中国国家标准“GB/T 11857-2008 威士忌”,威士忌则需陈酿至少两年。 20 年公司推进陈酿基础设施建设,发力威士忌基底预调鸡尾酒发展。20 年公司定增募资 10.06 亿元用于烈酒(威士忌)陈酿熟成项目,项目建设期为 2 年,将新增威士忌基酒(酒精度 70%)储酒能力 3.4 万吨,有助于推进预调鸡尾酒产品升级,丰富产品种类。以国外成熟市场为例,威士忌基酒是中高端预调鸡尾酒的首选材料,多样的口味与风格有助于丰富预调酒饮用场景。

开辟威士忌烈酒新业务。21 年公司通过发行可转债募资 11.28 亿元,推进麦芽威士忌陈酿熟成项目建设,项目投产后将形成约 33750kL 麦芽威士忌原酒(酒精度约 70 度)储藏能力。陈酿周期为四年以上,陈酿熟成后将形成不同年份、不同风味的威士忌产品,并通过调和创作打造面向中高端市场的麦芽威士忌酒。受威士忌原酒挥发(每年约 3%)、四年陈酿期、分四批装桶的影响,公司预计达产后每年形成约 8437.50kL 威士忌原酒(酒精度为 70 度),并将作为公司威士忌产品酒的原料,预计后续将形成约 12160kL 威士忌瓶装酒(酒精度为 43 度)。

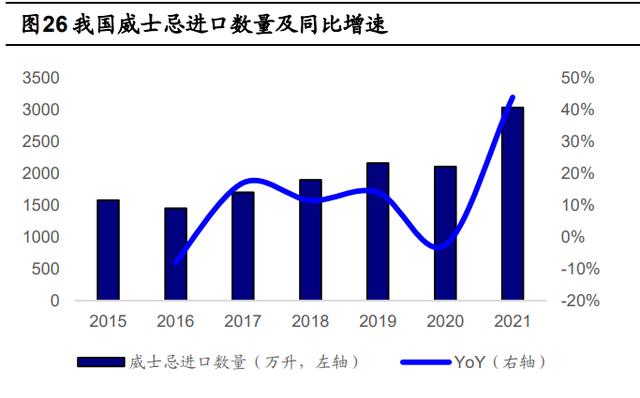

中国威士忌市场发展空间较大。中国是世界上最大的烈酒市场,也是威士忌行业的重要新兴市场之一。根据智研咨询,2016-20 年中国威士忌市场规模 CAGR 达 16.7%,20 年同比+10.1%至 30.3 亿元。21 年进口量同比+43.9%至 3028.02 万升。英国为我国威士忌主要进口来源地,进口数量占比达 76.9%,根据公司关于公开发行可转债告知函的回复中援引苏格兰威士忌协会数据,20 年中国大陆首次进入其对外出口总值排名的前十名(同比+20.4%至 1.07 亿英镑)。国内威士忌市场目前尚处于发展初期,对标日本威士忌销量(19 年 18541.7 万升),未来仍有较大成长空间。

公司在国产威士忌领域具备先发优势:1)持续强化崃州威士忌品牌培育。公司以“在威士忌的世界地图上点亮中国产区”为传播理念,为“崃州蒸馏厂”定调,塑造“崃州”品牌在威士忌领域的专业性和权威性。2)积极推动品牌文化体验中心建设,集烈酒文化的参观、体验、品鉴、营销为一体,提高参观者对威士忌、对巴克斯烈酒产品的认识度、信赖度和认同感。3)打造符合国人口味的威士忌。19 年公司开始实施威士忌陈酿熟成中试项目,采购多种风味的橡木桶进行口感品鉴和测试。21 年 10 月崃州蒸馏厂开元桶灌桶,公司创造性使用具有中国特色的黄酒桶,为全球首例。4)前期调研试饮反馈良好。公司针对威士忌系列产品酒对部分经销商及即饮渠道进行调研,开展终端消费者试饮活动,口感得到高度认可。公司在威士忌陈酿过程中会进行部分桶酒预售,我们预计威士忌产品将于 24 年正式销售(原酒装桶 2 年后可以装瓶销售),未来烈酒业务有望成为新增长极。

4.渠道改革助力未来成长,股权激励彰显公司信心

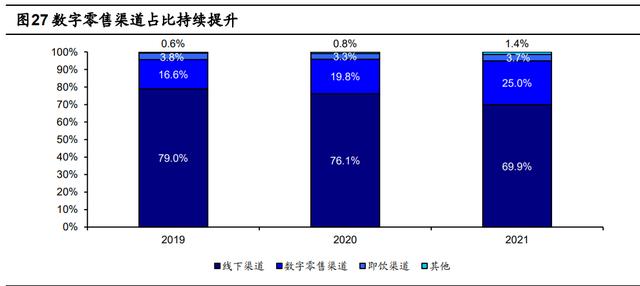

16 年行业遇冷渠道库存积压,公司积极进行渠道改革。2012 年以来公司为抢占市场份额,积极对下沉市场进行跑马圈地,快速铺货下渠道库存积压,2016 年行业步入调整期,公司重新调整渠道策略,积极消化库存,1)淘汰部分没有经营渠道、资金量不匹配的经销商,保留动销效率高的渠道;2)重点巩固一二线沿海城市,稳固品牌话语权;3)对现有终端网点进行梳理,除固定的 KA 终端以外,公司将网点聚焦在高校、餐饮周边、商圈等年轻人聚集的场所,2017 年进一步对县城渠道网点和经销商做梳理和留存,为后续微醺系列产品的顺利发展做了铺垫;4)优化资源投放,提升终端市场费用投放。2021 年公司线下/数字零售/即饮渠道收入分别同比+23.7%/+70.3%/+52.4%,营收占比分别为 69.9%/25.0%/3.7%:

线下渠道:近年持续推动渠道下沉,扁平化改革提高管理效率。2019 年公司渠道已基本覆盖全国主要城市,在此基础上公司持续加强渠道下沉和渗透,积极向三四线城市拓展,不断提升渠道覆盖率和覆盖质量。2021 年启动扁平化改革,取消原有的大区层级,改为本部直接对接省区管理,从而提高管理沟通效率,有利于因地制宜制定销售策略和操作方案。公司经销商数量持续扩张,21 年经销商数量达到 1888 家,同比增长 20%。未来公司将重组和优化分销体系,加大终端陈列和品牌展示投入,推进终端精细化管理。

即饮渠道:大客户定制带来新增量。疫情反复下部分终端场所经营受阻,21 年公司针对即饮渠道设立专业的大客户部门,推出定制化服务,为即饮渠道带来较好增量(21 年收入同比增长 52.4%)。

数字零售渠道:顺应新零售趋势,渠道增长势头强劲。公司持续强化传统电商平台运营优势,积极拥抱各种新兴渠道,通过推出限定款、联合 IP 和消费者共创等方式推动产品创新和激活消费者体验热情。20 年以来数字零售渠道保持强劲增长势头,21 年收入同比+70.3%至 6.48 亿元,营收占比从 19 年的 16.6%提升至 21 年的 25.0%。

领跑预调鸡尾酒行业,品牌先发优势明显。公司在国内预调鸡尾酒行业起步较早,2002 年成功研发出适合亚洲市场的预调酒配方,2003 年 RIO 预调鸡尾酒正式上市,并迅速开拓国内市场,2007 年完成以北上广为中心、辐射长三角、华南、华中、华北、西南市场的大三角营销布局。目前公司在国内预调鸡尾酒行业市场占有率第一,品牌先发优势明显。持续加大品牌推广力度,强化预调酒即 RIO 的品牌认知。公司加强品牌建设,早年间以影视剧、综艺赞助为主,近年来营销手段呈现多样化特征,通过影视剧植入、明星合作、IP 联名、内容营销等方式进行品宣推广,同时公司加大市场活动投入,增强精准营销的力度和强度。

21 年公布三年激励计划,有助于激发员工活力。公司推出 21 年限制性股票激励计划,拟向激励对象授予 287.5 万股限制性股票,占总股本比例为 0.38%。22 年 1 月向核心管理人员、核心技术人员和骨干业务人员(共 211 人)授予 227.5 万股,占总股本比例为 0.30%,授予价格 30.34 元/股。预留部分占总股本比例为 0.08%。业绩考核目标为 22/23/24 年营收较 21 年增长率分别不低于 25%/53.75%/84.50%(对应 22/23/24 年同比增速为 25%/23%/20%)。本次股权激励计划有助于激发管理人员积极性,促进公司长期业绩增长。

5.盈利预测

结合公司各项业务的历史数据,我们作出如下假设:

公司持续发力产品创新升级,推动渠道下沉,假设预调鸡尾酒(含气泡水) 2022-24 年收入增速分别为 27.9%、24.2%、22.2%,毛利率分别为 65.4%、 66.0%、66.2%。

假设食用香精 2022-24 年收入增速分别为 10.3%、8.2%、8.2%,毛利率均为 65.2%。

假设其他业务 2022-24 年收入规模不变,毛利率均为 39.7%。