作为全国最大的丙烯酸及酯企业,卫星化学是如何布局其产业发展的,让我们一起看一下。

☆ 卫星化学发展历程 ☆

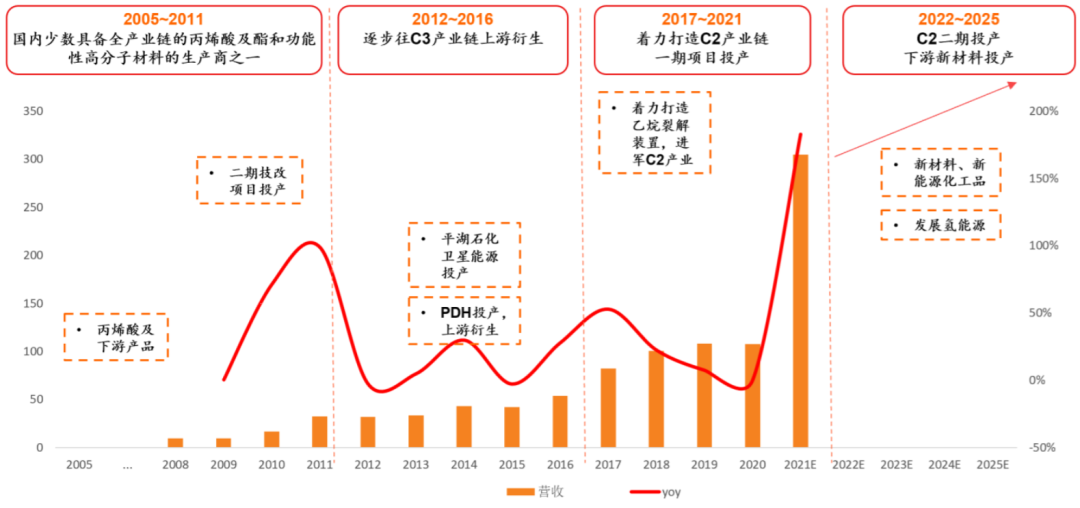

从公司发展历程来看,卫星化学经历了4个发展阶段:

第一阶段(2005-2011年),公司专注于丙烯酸及酯产业,打造核心优势产业;

第二阶段(2021-2016年),向上延伸C3产业链,建设PDH项目,2014年公司45 万吨 PDH装置投产;

第三阶段(2017-2021年),开始布局C2产业,2017年 9 月,公司签署《年产 400 万吨烯烃综合利用示范产业园项目合作框架协议书》,标志公司开始进军 C2 板块,2021年5月,乙烯项目一期125万吨PE装置投产;

第四阶段,2021年以后,以C2、C3产业为依托,大力发展下游高端化工产品,包括新增锂电池溶剂、EAA、丙烯腈等产品规划与 POE 等产品研发,涉足新材料、新能源化工品领域。

图 卫星化学发展历程(左轴,亿元)

☆ C3 板块:以 PDH 和丙烯酸为中心,完善产业链 ☆

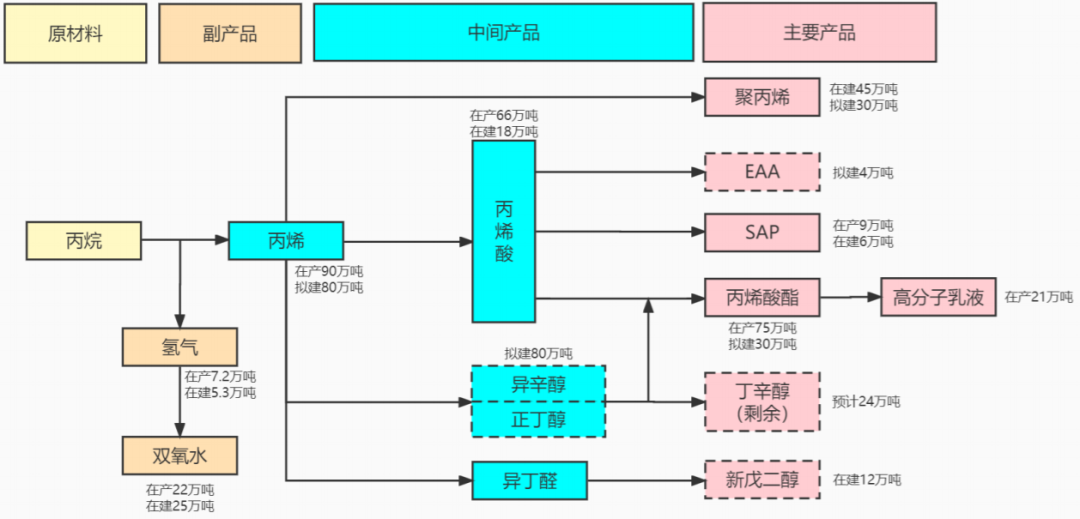

公司 C3 产业链高度一体化,围绕丙烯酸为中心,上游丙烯供应采用相对低成本的PDH工艺,同时通过自主生产丁辛醇,作为原料供应下游丙烯酸酯,在丙烯酸企业中成本竞争优势独树一帜。

具体来看,目前18家丙烯酸企业仅有5 家企业在上游配套丙烯,其中,卫星化学、万华化学与台塑宁波为PDH供应路线,较扬子巴斯夫(蒸汽裂解)与中海油惠州(炼油)具有成本优势;同时,在配套 PDH 的三家企业中,卫星化学与万华化学都有自己生产丁辛醇的能力,进一步提升自身的成本优势。

公司拟在建装置产能及C3产业链如下图所示。其中拟在建80万吨/年丁辛醇进一步完善产业链,与韩国SK合资生产4万吨/年EAA,使卫星化学成为国内首家,公司产品向高端化进一步迈进。

卫星化学C3产业链图

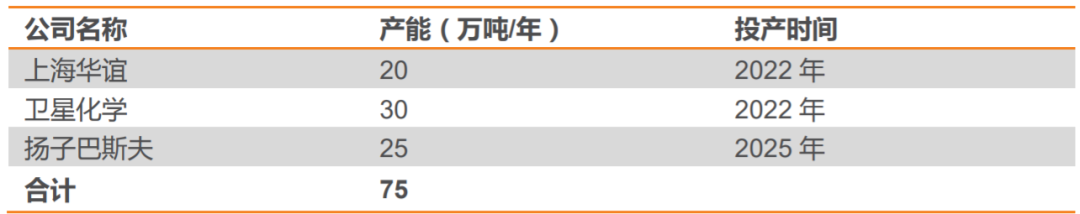

丙烯酸丁酯供应:全国未来新增产能预计75万吨

公司丙烯酸产能为 66 万吨,丙烯酸酯产能为 75 万吨,两者的产能规模在国内最大。

全国丙烯酸丁酯供应方面,2016 年~2021 年,丙烯酸丁酯的供给增速较为缓慢,年复合增速为仅 2%;2022~2025 年,丙烯酸丁酯总共有 75 万吨新增产能,分别来自上海华谊、卫星化学与扬子巴斯夫;丙烯酸丁酯产能在 2025 年预计将达到 311 万吨。

丙烯酸丁酯拟在建项目统计

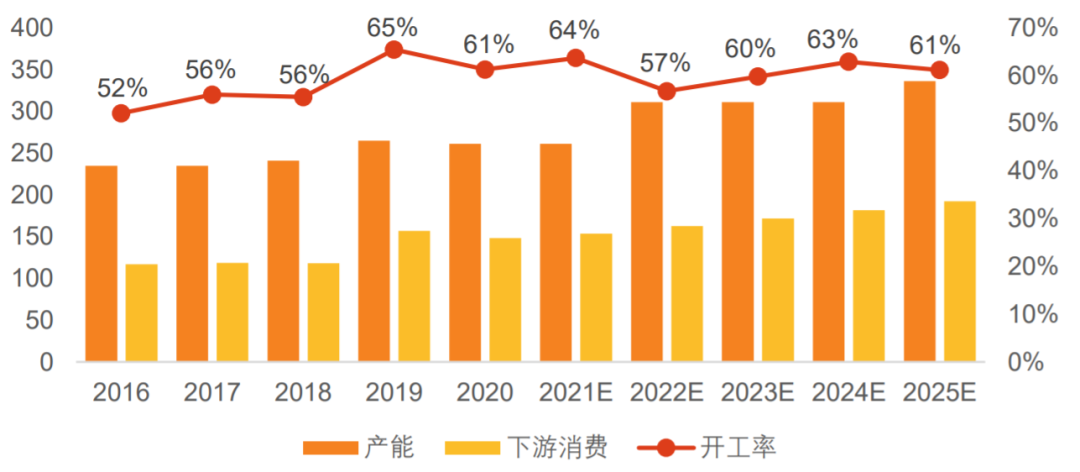

丙烯酸丁酯需求:全国未来4年复合年均增长率预计达6%

丙烯酸丁酯需求方面,下游应用集中在丙烯酸乳液和胶粘剂。丙烯酸乳液随着水性涂料替代油性涂料的趋势引导下,预计2021~2025 年,丙烯酸乳液涂料产量的年复合增速为 7%;胶粘剂方面,房地产、汽车行业稳定恢复、装配式建筑等领域高速发展,将带动聚丙烯酸酯乳液型胶粘剂的发展;在下游需求推动下,预计2022~2025年,丙烯酸丁酯的表观消费量年复合增速大约为 6%。

丙烯酸丁酯产能与表观消费量(左轴,万吨)与开工率(右轴)

SAP+EAA高附加领域延伸

SAP方面,卫星化学目前拥有9 万吨 SAP 产能,另在建 6 万吨 SAP产能,投产之后,SAP 产能将达到 15 万吨。国内 70%的纸尿裤的吸水材料来自国外,主要是德国与日本。目前,卫星化学 SAP产品已成为国内主要纸尿裤生产企业使用,公司扩大SAP产能将进一步减少国外产品依赖。

EAA方面:EAA 是乙烯丙烯酸共聚物,具有极佳的热封性、抗撕裂性、隔绝空气和水汽性能,作为高端胶粘剂品种,2021年全球 EAA 产能为大约 30 万吨,被国外企业垄断。我国目前没有生产 EAA的企业,产品全部依赖进口,进口量约为 2~3 万吨/年。而卫星化学与SK签约即将建设4万吨EAA 装置,此举将打破国外进口垄断。

☆ C2 板块:路线优势难复制,下游新材料助增长 ☆

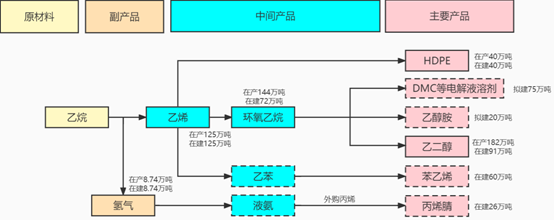

卫星化学依托公司 320 万吨/年轻烃综合加工利用项目布局C2产业链,上游来看,从美国进口低成本乙烷,下游来看,利用项目产生的乙烯进一步转化成HDPE、DMC、乙醇胺等高附加值产品。

乙烷裂解:成本低、利润相对更高

从原料成本来看,美国页岩气革命,乙烷供应大增,为卫星化学提供了充足、低廉的乙烷资源,2018年,卫星化学签署了中国第一份进口美国乙烷的正式合同。

生产成本及利润方面,乙烷裂解路线相对于石脑油路线、MTO路线,成本、盈利优势明显,2015~2021 年期间,乙烷裂解平均成本3144 元/吨,低于后两者的5736 元/吨与 6480 元/吨,而在2021年,其年均利润2772 元/吨,后两者则处于亏损。

石脑油、乙烷裂解与煤制烯烃生产成本(左)及盈利能力(右)(元/吨)

布局DMC:追踪市场风向

另外,卫星化学延伸乙烯下游产业:公司计划依托于现有的 C2 产业链,逐步建造 75 万吨的碳酸酯系列产品。其中,一期计划两套 15 万吨/年碳酸酯及电解液添加剂装置;二期包括一套年产 15 万吨/年碳酸酯系列装置;三期计划一套年产 30 万吨碳酸酯系列装置。

DMC下游需求以在电解液溶剂和聚碳酸酯(PC)为主。电解液溶剂随着电动汽车的高速发展,2021年产量达到45.8 万吨/年,同比增速为 54%,拉动电池级 DMC需求复合年均增长率达到22%;而聚碳酸酯(PC)方面,2021 年 PC 的表观消费量预估 272.5 万吨,进口依存度高达 53%。国内的产能扩张和进口替代,将拉动 DMC 需求。

☆ 氢能:提升公司盈利能力 ☆

目前公司平湖基地氢气为 7.2 万吨,连云港基地的氢气为 7 万吨,到 2023 年,公司副产氢的量可达到将近 30 万吨。巨大体量的氢气通过对外销售又将为公司增加新的盈利增长点。