2月21日,在行业有着“小晶科”之称的TOPCon电池龙头—钧达股份(002865)发布了2023年业绩快报。

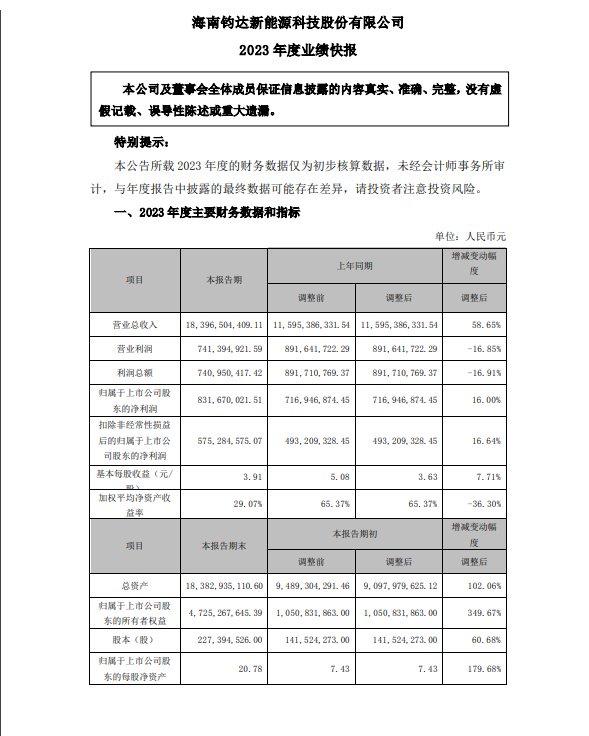

公告显示,报告期内,钧达股份实现营业收入183.97亿元,同比增长58.65%;归属于上市公司股东的净利润8.32亿元,同比增长16.00%。

对于业绩提升的原因,钧达股份将其归功于三方面,一是产能规模大幅扩张,N 型电池出货行业第一;二是产品结构优化调整,N 型电池技术领跑行业;三是积极开拓海外市场,海外销售占比大幅提升。

产能方面,2023 年,钧达股份滁州、淮安N 型电池生产基地陆续建成投产。截止2023 年底,钧达电池总产能达49GW 以上(P 型 9.5GW,N型约 40GW),同比2022 年增长超180.00%。2023 年公司电池累计出货达 29.96GW(P型9.38GW,N型20.58GW),同比2022年增长 179.43%。据 lnfoLink 数据统计,2023年公司电池出货量排名行业第四,在 N 型电池出货方面,公司排名行业第一。

2023 年,行业内以TOPCon为主的 N 型电池技术逐渐成熟,公司作为 N 型电池领跑者,产品结构以N型TOPCon为主(占比69%)。公司不断加大研发投入,持续开展TOPCon产品升级迭代,通过 LP 双插、激光改进、J-Rpoly、霓虹poly、J-STF超密细栅等多项前沿技术引入,进一步将 TOPCon 电池量产效率提升至 26%以上,显著优于 P 型 PERC 电池 23.5%的转换效率。凭借 N 型技术领先及产品结构领先优势,公司电池产品盈利水平持续提升。

2023 年,公司加大海外市场开拓力度,持续构建海外客户体系。目前公司已完成亚洲、欧洲地区客户开拓,并积极完成北美、拉丁美洲、澳洲等新兴市场客户认证,公司 2023 年海外销售占比实现从 0%到约 4.75%的大幅增长。海外市场的开拓,有效帮助公司实现经营业绩提升。

在部分光伏厂商2023全年业绩增长放缓的情况下,钧达股份实现58.65%的营收增幅和16.00%净利增幅,看似交出的业绩答卷还算不错。可对比2023前三季业绩不难发现,钧达股份Q4业绩也出现了“倒退”现象。

2023年三季报显示,钧达股份实现营收约143.8亿元,同比增加93.59%;归属于上市公司股东的净利润约16.38亿元,同比增幅更是高达惊人的299.21%。

参照2023全年实现营收183.97亿元,净利8.32亿,钧达股份第四季度实现营收约40.17亿元,净利非但没有增加,反而大幅锐减8.06亿元。

具体到营业利润和利润总额上,钧达股份这两个指标均同比下降。2023年,公司实现营业利润约7.41亿元,较上年同期的约8.91亿元下滑16.85%。利润总额约7.40亿元,较上年同期的8.91亿元下滑16.91%。

在报告中,钧达股份就营业利润及利润总额同比下降的原因给出了说明,主要是因为公司对P型PERC电池资产计提减值准备约9亿元。

钧达股份表示,经评估,公司拟对截止2023年12月31日P型PERC电池相关固定资产计提减值准备。上述减值准备金额约9.00亿元,对公司第四季度业绩带来较大影响,最终数据将由审计机构审计后确定。

如此来看,在计提PERC设备减值9亿元后,钧达股份2023年将实现净利8.32亿,其在Q4实现40.17亿元营收还有赚,预计实现了1亿元左右的净利。但从净利润率上看,全行业降价潮的波及下,贵为TOPCon龙头的钧达股份净利增幅也不复Q3狂飙的势头。

从汽车内外饰制造商转型到光伏,钧达股份堪称成功的跨界者之一,其TOPCon电池产能在专业化电池片厂商当中名列前茅,远要比估值400亿元的润阳股份,估值230亿元的中润光能要高,PERC产能包袱最小。

据统计,到2023年底润阳股份电池片产能为39GW,TOPCon电池产能14GW。中润光能的电池片总产能为50GW+,TOPCon电池片产能26GW。这意味着润阳股份、中润光能PERC电池产能可能分别在25GW、24GW左右。

从钧达股份9.5GW PERC产能计提减值9亿元来看,正备战IPO的润阳股份、中润光能未来可能会面临着不小的PERC产能减值压力。同时,钧达股份Q4业绩增长环比放缓,表明光伏下行周期已向龙头厂商传导。如若光伏组件仍维持0.8x左右的低价运行,未来钧达股份业绩也恐承压。

作为N型电池市占率排名第一的行业龙头,钧达股份产能和技术优势将为其业绩增长提供缓冲,钧达股份拥有着不错的机遇,也面临着行业竞争加剧、业务相对单一的风险挑战。

首先,先进TOPCon电池产能正在集中释放,到2023年底落地的TOPCon电池产能达到500GW左右,钧达股份TOPCon产能优势面临被一体化厂商、跨界玩家蚕食的风险。

其次,钧达股份主营电池片,未涉足硅片和组件,业务集中有着聚焦、专业、精细化运营的优势,对比涉足硅料,还参与央企组件招标的润阳股份,拥有4.2GW组件产能的中润光能,钧达股份盈利点相对单一的不足也显而易见。

面对国内市场竞争加剧,钧达股份正筹谋“出海”拓宽发展空间。1月19日,钧达股份公告披露,将筹划发行H股在港交所上市,所募资金将用于高效电池海外产能建设、海外市场拓展及海外销售运营体系建设等。

切入光伏赛道后,钧达股份扭转了业绩颓势,这次跨界无疑是成功的。从长远来看,钧达股份还任重路远。史上最强内卷下,任龙头厂商也不敢怠慢!