12月5日,有投资者在互动平台对 青岛银行 (002948.SZ)提问称, 青岛国信 近期不断增持公司股份,而 青岛国信 背后是青岛市国资委,为何地方政府选择在此时增持股份,公司经营是否出现重大困难,公司是否存在应披露而未披露的信息?

青岛银行 对此回应表示,国信集团基于对本行股票长期投资价值的认可,支持本行长期发展,增持本行股票。此次本行获增持,彰显了主要股东对 青岛银行 经营成果的高度认可、对 青岛银行 长期投资价值提升的坚定信心。

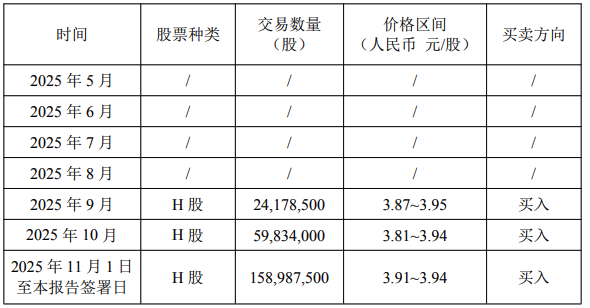

自今年9月以来,国信产融控股及一致行动人密集增持 青岛银行 股票。11月7日, 青岛银行 发布公告称,国信产融控股及其一致行动人合计持有该行股份增至11.15亿股,占总股份的19.17%,国信发展集团通过国信产融控股及其一致行动人合并持股成为该行第一大股东。

从业绩上看, 青岛银行 今年前三季度表现十分亮眼,实现营业收入110.13亿元,同比增长5.03%;实现归母净利润39.92亿元,同比增长15.54%,如此之高的净利润增速在42家A股银行中排名第一。

虽然 青岛银行 的业绩表现出色,但该行近几年的分红力度有所减弱。2022年时,该行的年度现金分红比例为30.21%,但此后的两年分别降至26.24%、21.84%。由于分红力度下降,也使得 青岛银行 的股息率相对较低,截至12月5日, 青岛银行 的股息率(TTM)为3.37%,低于银行股4.2%的均值。

今年7月,有投资者在互动平台上询问 青岛银行 是否有中期分红预案,该行回应称,将充分考虑股东诉求、监管号召以及本行资本充足和经营发展情况,持续、动态地评估中期分红事宜,力争提升投资者获得感。

在“新国九条”的要求下,越来越多的股份行、城商行在今年陆续加入到中期分红的大军中,而 青岛银行 关于中期分红的态度有些独特。

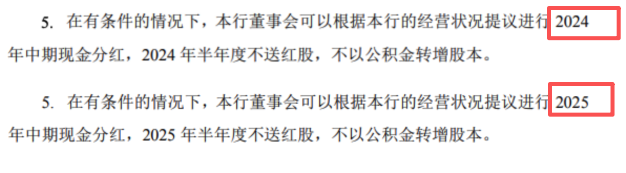

青岛银行 在半年报中提及利润分配并表示,在有条件的情况下, 青岛银行 董事会可以根据该行的经营状况提议进行2025年中期现金分红。

值得一提的是,在2024年的半年报中, 青岛银行 就曾在其中使用同样的话术,但最终也没有进行中期分红。到了2025年,索性直接将去年的内容重新复制了一遍。

到了今年三季报,这句话又被 青岛银行 拿出重新复述,但该行董事会至今仍未提议进行2025年中期现金分红。

虽然 青岛银行 的分红力度稍逊,但在员工的薪酬待遇方面 青岛银行 没有像其他银行一般降本增效,反而相应提高了员工薪资。数据显示,2022年至2024年, 青岛银行 的员工薪酬分别为19.65亿元、22.06亿元和25.33亿元。

近几年, 青岛银行 也一直在扩充员工数量,从2022年的4855人扩张到去年末的5312人。从人均薪酬来看,去年, 青岛银行 的人均年薪为47万元,较2022年的40万元也提高不少。

经营稳健

青岛银行 分红比例虽然近年来呈下降趋势,但事实上, 青岛银行 的业绩并不差,在A股上市城商行中表现反而十分亮眼。

自2018年以来,该行一直保持的营业收入与净利润双双增长,即使在银行净息差不断下行的当下,依然体现出了不错的盈利能力。去年, 青岛银行 净利润为42.64亿元,同比上涨20.16%。如此之高的净利润增速在42家A股上市银行中排名第二,仅次于 浦发银行 。

在资产收益率下行的当下, 青岛银行 进行了一系列扩规模、调结构、降成本动作,营业收入增长快于营业支出,带动利润较快增长,实现良好经营业绩。在营业收入方面,扩大贷款、金融投资等高收益生息资产规模,同时,深入发掘负债成本压降空间,成本率和利息支出均同比下降,利息净收入稳步增长。

2025年前三季度, 青岛银行 利息净收入81.39亿元,同比增长12.00%。截至9月末, 青岛银行 资产总额7655.71亿元,比上年末增长10.96%。其中,贷款总额3752.98亿元,比上年末增长10.16%。

由于地处山东经济大省,重化工业、制造业、农业为 青岛银行 提供了“压舱石”,其服务对象包括大量规模以上的工业企业、地方基础设施项目和国有企业,这为其提供了稳定且优质的资产端来源。这种“基本盘”业务虽然不如江浙地区围绕电商、外贸的小微业务那样具有高增长想象力,但却更具韧性和抗风险能力,保证了银行经营的稳定性。

从上半年山东地区12家城商行的整体表现来看,几乎表现都可圈可点, 青岛银行 也并非是最突出的山东城商行。尤其是在资产规模增速方面, 青岛银行 上半年7.7%的增速低于全省城商行8%的均值。

值得注意的是, 青岛银行 此前的资产规模一直高于 齐鲁银行 ,但在今年一季度却被 齐鲁银行 反超。截至三季度末, 齐鲁银行 的资产规模已达到7787亿元,比 青岛银行 高出130亿元。