曾经的全球组件出货前十企业东方日升(300118.SZ),交出了上市以来最差成绩单。

2024年营收202.39亿元,同比下降42.71%;归母净利润-34.36亿元,同比下降352.03%。随之而来的2025年一季度,亏损态势依旧。

这家以异质结(HJT)技术的龙头,在行业周期与技术迭代的夹击中,从技术先锋沦为市场掉队者。

产能接续困难

东方日升成立于2002年,2010年上市深交所,2019年切入HJT技术。作为最早切入HJT技术赛道的光伏企业之一,目前已形成超过6GW异质结技术电池产能以及超过10GW的配套高效太阳能组件产能。

而同样布局HJT技术的华晟新能源,成立15年间已形成20GW的产能,累计交付超11GW的产品,是全球产能最大且交付量最高的异质结制造商。

拉长时间线,东方日升的亏损呈现“长期失血”状态。

2024年的扣非净利润亏损37.31亿元,远超此前四年盈利总和。

2025年一季度总营业收入29.91亿元,同比减少39.37%;归母净利润-2.67亿元,同比增长4.55%,呈增利不增收,仍在亏损泥潭中挣扎。

其中,受2024年光伏市场竞争加剧,产业链各环节产品价格持续下降,公司主营业务盈利能力下降,太阳能电池及组件毛利率暴跌10.69%至2.89%,存货跌价增加了9.46亿元,大幅拖累业绩。

而财报中作为亮点着重提及的“2024年组件出货18.07GW,其中海外组件销售量达到6.79GW,尤其是N型异质结产品出货量同比增幅突破100%”,并未给业绩带来太多增益,相关统计显示,2024年全国大小型光伏项目集采中,光伏组件总计定标容量达230.93GW,其中HJT组件占比仅为5.87%。

HJT组件占比较小,技术优势、规模效益尚未完全显现,依旧接近“卖一件亏一件”。

同样受到光伏产品价格下降影响,公司的经营活动现金净流量已转负,2024年为-43.23亿元,2025年一季度为-1.06亿元。

没能出清的旧产能,也成为亏损的重要原因之一。东方日升因PERC产线占比过高,对存在减值迹象的PERC电池和组件生产线进行了审慎评估并计提相应固定资产减值损失14.34亿元。

截至2025年一季度,总资产同比缩水18.85%至407.78亿元,曾经后进生的努力,又要打水漂。

HJT远水解不了近渴

当前,技术路线“三国争霸”,TOPCon仍占据绝对的主流,BC正逐渐起势,HJT夹在中间不上不下,很是尴尬。

作为HJT电池龙头的东方日升,似乎总有些“策略第一名,干啥啥不行”的意味。储能业务布局早,但收益不及预期,地位尴尬;高调出击HJT技术,却面临产业化滞后问题。

据悉,经国家太阳能光伏产品质量检验检测中心认证,东方日升全球光伏研究院研发的钙钛矿/晶硅异质结叠层太阳能电池实现了30.99%的转化效率。

除了能提升效率之外,异质结在成本上也具有一定的优势。年报显示,东方日升通过自有专利0BB电池技术、210超薄硅片技术、纯银用量小于5mg/W及昇连接无应力电池互联技术四个行业内首家量产的技术,进一步推动异质结产品的降本增效。

目前,通过引入铜浆料技术东方日升的异质结电池单瓦纯银耗量已从6mg/W下降至0.5mg/W,显著降低了生产成本。

根据Solar Zoom的预测,HJT电池组件产品的出货量在2025年、2026年或将分别超过100GW、200GW,2027年HJT电池组件产品的出货渗透率将有望超过50%。

虽然HJT在商业价值上前途一片光明,但量产爬坡慢始终是短板,按照此前东方日升的规划,2024年,公司预计将实现48GW组件和40GW电池的产能。其中异质结组件将达到21GW。

日前,东方日升公告称,公司决定将5GW N型超低碳高效异质结(HJT)电池片与10GW高效太阳能组件项目,以及全球高效光伏研发中心项目达到预定可使用状态的日期再次调整至2026年12月31日。

而这,已经是项目继2024年8月以后的第二次延期了。在光伏行业严重产能过剩的寒冬里,技术再先进,如果没有用武之地,也会沦为遗憾。

陷入伪多元化陷阱

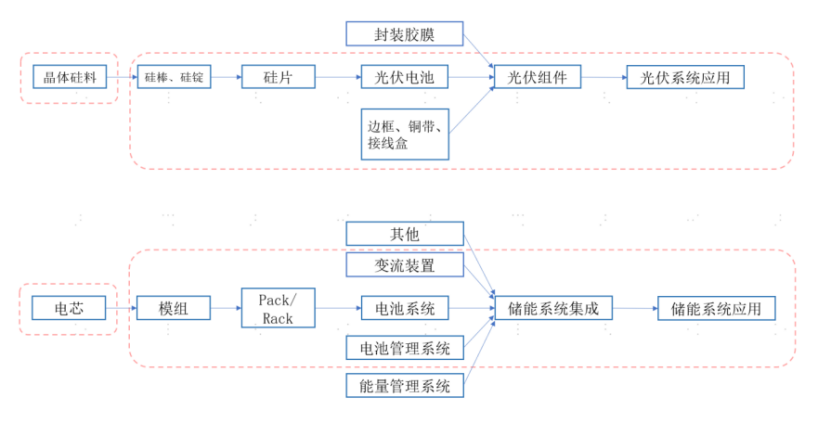

年报中明确表示,东方日升的主营业务以太阳能电池组件的研发、生产、销售为主,业务亦涵盖了光伏电站EPC、光伏电站运营、储能领域等。

公司主要处于光伏产业链的中游位置,并涉足光伏产业链的上游和下游。

样样通却也样样松。甚至在近几年的策略中,让人有“病急乱投医”之感。

原本组件是东方日升的优势业务,在历年的InfoLink全球组件排名榜中,曾有过第六名的好成绩,而现在,前十名已不见它的名字。

分产品来看,占营收76.66%的太阳能电池及组件业务同比下滑45.89%,近五年首现负增长。

太阳能电站EPC与转让营收占比上升,但营收同比减少19.53%。

被其视为“第二增长曲线”的储能业务,东方日升于2018年便收购了天津双一力90%的股份,快速切入储能市场核心地带,并整合成立宁波双一力,专注于下游储能系统集成和电池模组PACK的研发与制造。结果是2024年实现的营收金额、占总营收比例分别下降29.61%、1.52%。

其多晶硅业务已进行战略收缩;只有光伏电站电费收入占比增至3.26%,营收同比也增加182.37%。

背负着HJT技术和多样化产品的东方日升,研发投入却持续下降。2024年,公司研发费用仅5.11亿元,同比下滑24.22%。

东方日升的财报撕开了其“HJT差异化突围利器”的假象。雪上加霜的是,随着近日美国对东南亚光伏砸下关税“重锤”,中国光伏企业借道出海美国或遭遇重创。而布局马来西亚、越南,辐射美国市场的东方日升,处境只会更加艰难。