来源 :钛媒体APP2023-04-21

Q4归母净利润垫底,市场与产能是主因

捷捷微电主要从事功率半导体芯片和器件的研发、设计、生产和销售,具备以先进的芯片技术和封装设计、制程及测试为核心竞争力的业务体系,业务模式以IDM模式为主,主营产品为各类电力电子器件和芯片。

2022年捷捷微电实现营收18.24亿元,同比增长2.86%;实现归母净利润3.59亿元,同比下滑27.68%;实现扣非归母净利润3亿元,同比下滑34.54%。净利润相关指标在上市五年后首次出现下滑。

从市场端来看,2021年全球功率半导体分立器件市场产能紧缺,导致下游客户备货较多,形成一定量的库存。捷捷微电存量业务晶闸管市场为利基市场,市场空间呈现增长放缓甚至小幅度萎缩的情况。晶闸管超过30%的下游客户为消费类电子领域客户,由于受到库存以及下游消费类领域市场需求低迷等因素影响,晶闸管类产品营收同比下降幅度较大。

国金证券研报分析称,防护器件和MOSFET业务实现增长,部分抵消了晶闸管业务下滑对营收的影响。

拆分单季度来看,第一至第四季度营收分别为3.74亿元、4.65亿元、4.45亿元、5.39亿元,归母净利润为1亿元、1.12亿元、8125.85万元、6595.69万元。归母净利润逐季下滑,第四季度仅第一季度的六成,同比下滑39%。

捷捷微电相关工作人员对钛媒体APP表示,市场方面来讲,从2017年开拓MOSFET业务以来,每年销售都是翻倍增长,但毛利率比较低,大概在30%。晶闸管与防护件的毛利率相对较高,均在50%以上,这是导致第四季度利润下滑的因素之一。

上述工作人员补充道,另一方面原因是产能利用率不足,单位成本上升,从而导致整体产品成本上升,压缩了利润空间。

对产能利用率影响较大的主要是控股子公司捷捷微电(南通)科技有限公司(以下简称“南通科技”)。南通科技成立于2020年9月18日,于2022年9月起试生产,目前捷捷微电持有61.31%的股权。

捷捷微电表示,试生产期间由于项目投资较大,固定成本较高,产能利用率爬坡需要一定的周期,该控股子公司仍处于亏损状态,影响报告期归母净利润约1317万元。

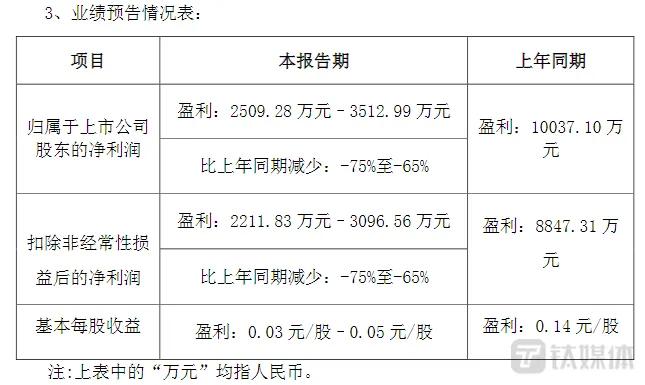

财报显示,2022年南通科技取得营收5915.19万元,净利润亏损2148.51万元。不过,截至2023年第一季度南通科技仍未产生盈利。第一季度业绩预告显示,南通科技影响报告期归母净利润约1267万元。

存货走高,一季度继续承压

本轮半导体周期从2021年中开始下行,经历需求趋弱、库存累计、原厂亏损。全球各家市场调查公司对2023年及未来的半导体市场保持增长态势持乐观态度,根据市场研究机构Omdia预测,预计至2024年全球功率半导体市场规模将增长至522亿美元。东吴证券研报也分析称,从晶圆厂、封测厂、终端需求等终端多重验证,2023年内周期有望见底回升。

同时,因子公司预付原材料晶圆采购款增加,经营活动现金净额较2021年同期减少14.91%。

针对经营性现金流同比下滑,上述工作人员进一步补充道,一方面公司在2022年针对MOSFET做了布局,对晶圆储备了一些库存,采购金额有所增加。另一方面是目前公司的重资产项目投资比较大,很多项目都是通过自有资金去投资。

报告期内,功率半导体器件下游消费类电子等领域应用复苏较弱,存量业务晶闸管市场继续承压,防护器件市场和MOSFET市场呈现一定程度的增长。

此外,由于产线稼动率未达预期,导致产品单位成本上升,为保证产品的市场份额,晶闸管、防护器件和MOSFET的部分产品价格有小幅的下降调整。其中存量业务晶闸管产品系列和防护器件产品系列的毛利率一定程度下降。“行业内公司大都面临着增收不增利的情况,市场竞争比较激烈,只能通过调价及拓展客户来争取更多的市场份额。”上述工作人员对钛媒体APP坦言。

二级市场上,捷捷微电股价并未因业绩失意而下跌,反而略有微增。截至4月20日收盘,捷捷微电报收20.94元/股,涨幅0.58%,不过仍处在年内低位附近。(本文首发于钛媒体APP,作者|陆雯燕)