来源 :西部证券研究发展中心2024-10-24

▍特别声明

特别声明《证券期货投资者适当性管理办法》、《证券经营机构投资者适当性管理实施指引(试行)》于2017年7月1日起正式实施。通过新媒体形式制作的本公众号推送信息仅面向西部证券的专业投资者。若您并非西部证券的专业投资者。请取消关注本公众号,不再订阅、接收或使用本公众号中的任何推送信息。因本公众号受限于访问权限的设置,若给您造成不便,烦请谅解!感谢您给予的理解与配合。

亿联网络2024年三季报点评:Q3收入利润同比稳健增长,

产品矩阵持续丰富

核心结论

事件:公司发布2024年三季报,2024年前三季度实现营业收入41.1亿元,同比增长27.5%;实现归母净利润20.6亿元,同比增长27.9%;实现扣非后归母净利润19.2亿元,同比增长33.3%。24Q3单季度实现营收14.4亿元(位于预告区间),同比增长22.3%;实现归母净利润7.0亿元,同比增长20.47%。

下游需求稳步增长。单季度看,24Q3营收环比下滑4.03%,主要受季度间发货节奏波动和汇率波动影响,同比仍保持稳健增长。24Q3毛利率为66.84%,环比提升1.1pct,或受益于产品结构优化和原材料成本优化等。24Q3四大费用率之和为15.47%,同比/环比分别-1.43pct/+4.91pct,环比提升主要受研发费用率和财务费用率环比提升影响较大。

新产品快速迭代,产品矩阵持续丰富。三季度,公司拟在视频会议用户体验上再度发力,推出MeetingEye900分体式视频会议终端、UVC85摄像机、专业级视频会议全向麦克风CP50 CPE40、UVC40 E2超清智能USB会议一体机。同时,不断丰富商务耳麦产品系列,推出了BH74高级蓝牙无线耳机。四季度公司计划发布专业音视频会议平板MeetingBoard 65/75/86 Pro、天花板麦克风CM50和A40会议室一体机。

展望未来,公司新增长曲线高速向好发展。上半年话机业务高增长,受经销商补库存因素影响,三季度库存恢复合理水平;中长期看IP话机硬件终端与软终端并存发展。会议产品市场份额仍不高,是目前增长确定性较强的业务,随着产品竞争力提升,份额有望提升。云办公终端产品在精细化产品开发和市场定位后再出发。随着公司自身各产品线稳健推进,在继续完善企业通信解决方案的同时拓展销售渠道,公司有望保持长期竞争优势。

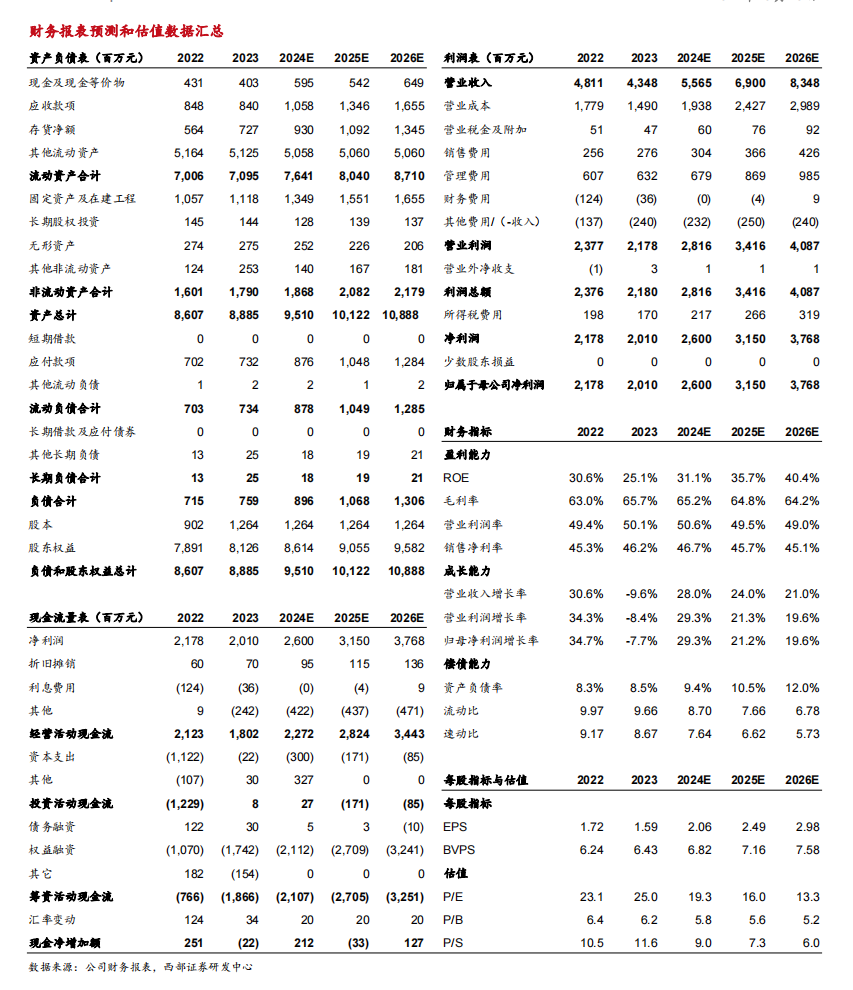

投资建议:预计公司2024-2026年归母净利润分别为26/32/38亿元,对应PE分别为19/16/13倍,维持“增持”评级。

风险提示:市场竞争加剧;第二曲线增长不顺;中美贸易摩擦风险。

▍研究报告信息

证券研究报告:《亿联网络(300628.SZ)2024 年三季报点评:Q3 收入利润同比稳健增长,产品矩阵持续丰富》

对外发布时间:2024年10月23日

报告发布机构:西部证券研究发展中心

分析师姓名:陈彤

分析师职业编号:S0800522100004

邮箱:chentongg@xbmail.com.cn

联系人:张璟

邮箱:zhangjing@research.xbmail.com.cn