上市两年来,爱美客 ( SZ:300896 )一直享有极高的估值水平,截止 10 月 23 日市值高达 1344 亿元。近十二个月(2020.10-2021.9)爱美客收入 12.7 亿元,扣非归母净利润为 8.1 亿元,以此计算的动态市盈率为 166 倍。

爱美客的高估值,既可能是成长的中段,也可能是价值的陷阱。本篇文章想讨论的是:未来几年爱美客做到怎样,才能配得上这个估值?

我们先来看财务数据。

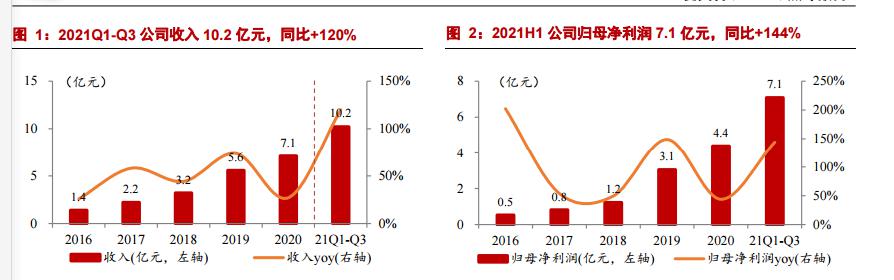

今年 10 月 14 日公司发布 2021 年三季报:公司前三季度实现营收 10.2 亿元,归母净利润 7.1 亿元,扣非归母净利润 6.7 亿元,分别同比增长 120.3%、144.1%、139.1%;其中三季度实现营收 3.9 亿元,归母净利润 2.8 亿元,扣非归母净利润 2.6 亿元,同比分别增长 75.1%、98.0%、86.0%。

收入端整体符合预期,新品开始贡献收入。

收入端整体符合预期,新品开始贡献收入。

预计三季度嗨体系列产品收入仍占比 70%以上,其中嗨体熊猫针比重尾部提升,儒白天使即童颜针于报告期内开始贡献收入,预计单季度收入占比约 5%。

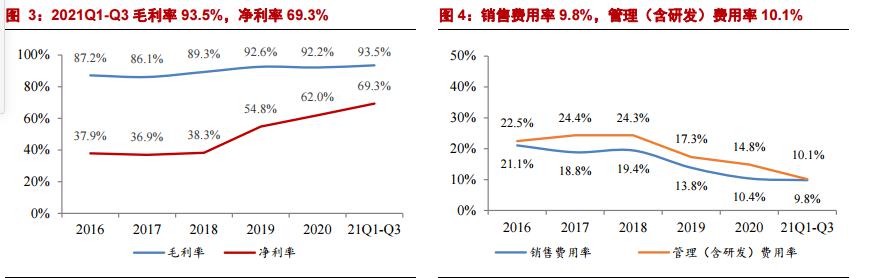

毛利率和净利率稳步提升,规模效应摊薄营销成本。

上半年公司毛利率为 93.25%,同比+3.03pct;净利率为 67.09%,同比+2.57pct。分品类来看,溶液类产品毛利率+2.72pct 至 93.73%,凝胶类产品毛利率+2.57pct 至 93.31%。

毛利率提升预计源于生产成本摊薄及高毛利率产品熊猫针的占比提升。从费用端来看,收入大幅增长带动期间费用率下降。产品供不应求,名副其实的赚钱机器。

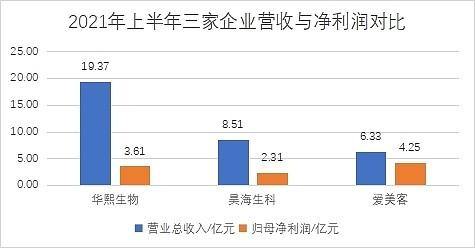

从上图我们不难看出,医美目前主要的利润点还是在上游产品端,对比目前的其他两家华熙生物和昊海生科来看,爱美客还是在利润端遥遥领先。

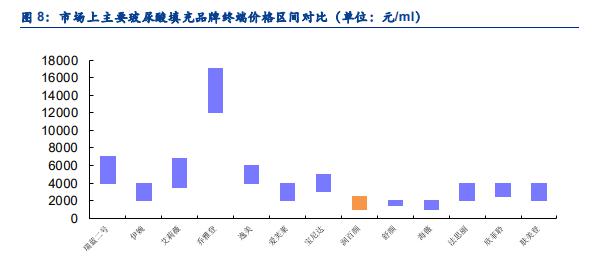

对比国外产品,爱美客具有良好的性价比。

在从横向对比国际医美巨头艾尔建旗下产品乔雅登(玻尿酸)的终端价格要比爱美客旗下的逸美和宝尼达(玻尿酸)高得多,爱美客具有性价比优势,并且其产品有涨价预期。

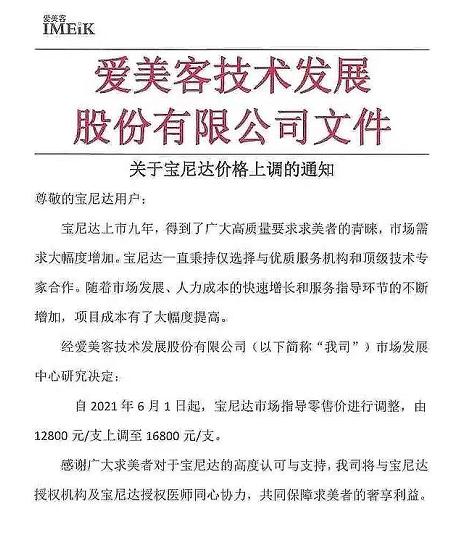

在 2021 年 6 月 1 日宝尼达因为供不应求终端指导价由 12800 元/支上调至 16800/支,相较于面部来说在颈部市场中,嗨体还是目前唯一一款获批的注射填充产品具有一定定价权。所以在国产化渗透和出海两种预期之下爱美客成长可期。

截至三季度末,爱美客账面货币为 25.28 亿元,交易性金融资产达 9.67 亿元,并无短期借款、长期借款。拥有如同贵州茅台一样的无负债,高毛利,高现金流属性。

爱美客的财务报表把高毛利,高增速展现的淋漓尽致,目前还没有任何的动摇,唯一让人忧心的是扣非净利润环比增速 4%,稍有迟缓。

看完了财务表现,再来看看爱美客的生意模式

爱美客专注产品研发,在产业链中占据优势。

公司 2004 年成立,2009 年推出第一个产品逸美,到 2019 年,公司共推出了 7 个品类,其中 6 个均为国内首款,引领国内医美行业的发展。爱美客平均 1 至 2 年就推出一款产品,体现了公司在产品的研发和节奏把握得当以及极其深厚的背景。

因为公司的多个产品均为医疗器械三类注册证,其他厂家要追赶,则还需要历经临床试验和产品推广的阶段,至少要三年以上。

截至 2020 年末,公司拥有 5 张注射类Ⅲ类医疗器械证书,分别在 2015-2017 年获得,获批产品除透明质酸钠外,还分别包含羟丙基甲基纤维素、聚乙烯醇凝胶微球等成分。

5 张证书对应上市产品分别为爱美飞/爱芙莱、宝尼达、逸美一加一、嗨体、逸美,值得一提的是注射类产品为了术后效果保持良好基本都得在 3-6 个月后继续加针,这就赋予了爱美客成瘾性,据目前统计注射类产品复购率接近 100%。

目前公司在持续推进研发的包括、A 型肉毒毒素的研发(代理韩国橙毒已进入三期)、注射用基因重组蛋白药物(减肥瘦体)、去氧胆酸药物研发(减肥瘦体)等。

A 型肉毒毒素已经处于临床试验三期,基因重组蛋白药物和浅层皮肤手术局部麻醉处于临床阶段、去氧胆酸药物处于开发状态。基因重组蛋白药和去氧胆酸药物全属于国内无竞品。

8 月份童颜针即儒白天使上市以来,因为有短期立体塑形,远期刺激胶原再生的效果,满足了求美者对即刻和远期效果的双曲线要求,所以中游医美医院反映良好,部分成渝地区医疗机构出现排队等针迹象。

未来两三年,爱美客必须 80%左右的年化增速,以及接近七成的超高净利润率,才能消化目前的高估值。

有利之处在于爱美客的研发实力和推出新产品的速度。不过前提条件是新类型的产品能如预期的跟上,目前爱美客嗨体系列产品占收入比例大约六七成。

值得重点关注之处在于:

历史上优质公司的成长不可能是一蹴而就的,以互联网公司中成长最快的为例,就比如腾讯控股 2003 年的时候营收规模 7 亿元左右,跟爱美客差不多。其后 5 年年化增速在 58%,之后游戏业务爆发和移动互联网时代添上微信,才有了巨头的诞生。其它诸如阿里巴巴等巨头公司,你都不要指望经历了几年的超高速增长,再来几年百分之七八十的增长。

为什么不能指望超高速增长的持续性呢?

其一,天下熙熙攘攘,皆为利来利往。高速增长的医美上游,必然会引来各方的竞争。目前全行业比较依赖把国外成熟产品引进到国内,其实壁垒是不高的。比如肉毒素产品火,四环医药(已获批)、爱美客、复星医药、华东医药等公司都会引进相关产品。

其二,绝大部分的医美产品,最终差异都不会那么大。玻尿酸现在有四十多个产品,肉毒素未来几年会有上十个产品,最终上游的高利润率可能会有价格战的可能。就像 PD-1 疗法,从过去几年的上百万,一路下降到三五万一个疗程。医美产品 30 元的成本,3000 元的出厂价,真的可以长期持续吗?

目前医美上游掀起供给侧改革,正处于大发其利的阶段。但也应该正视,从长期看产品相对同质的医美行业,中下游赚不到钱本身就是一件值得警惕的事情。

医美公司的高估值不可怕,永远相信它会高估值才可怕。