来源 :国金电子研究2023-08-25

摘要

+

业绩简评

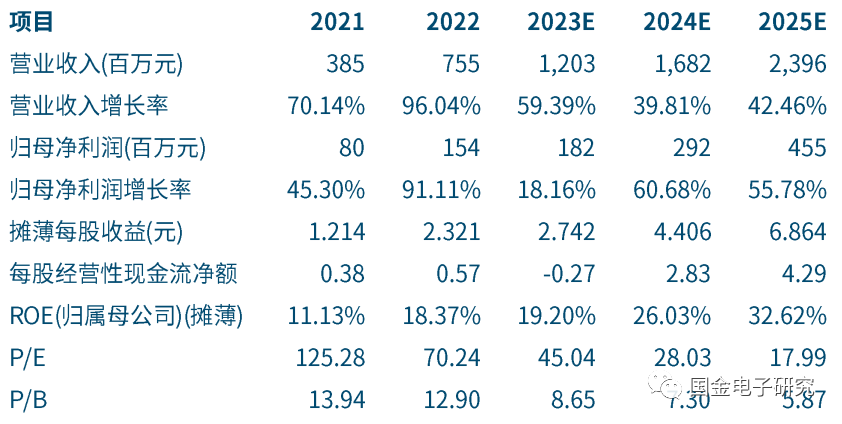

2023年8月24日公司披露半年报,H1实现营收5亿元,同增62%;实现归母净利0.6亿元,同减11%。其中,Q2实现营收2.6亿元,同增65%;实现归母净利0.24亿元,同减20%,业绩下滑主要系计提股权激励费用所致,加回股权激励费用,H1、Q2实现归母净利1、0.5亿元,同增61%、68%。

+

经营分析

分下游来看,H1公司新能源车业务收入为2.5亿元、同增67%,新能源风光发电及储能业务收入为1.7亿元、同增45%,工控电源及其他业务收入为0.5亿元、同增208%。新能源、工业业务快速成长。

分产品来看,H1公司电力熔断器收入为4.8亿元、同增60%,激励熔断器收入为0.18亿元、同增260%,激励熔断器表现亮眼。引入激励熔断器、整车安全系数更高,新增的激励熔断器单车价值量超100元、目前国内渗透率低于5%;激励熔断器产品壁垒更高,预计未来激励熔断器快速放量。

分地域来看,H1境外业务收入为0.39亿元,同增200%、占比为8%,公司国际新能源车客户涵盖特斯拉、戴姆勒,8月公司公告在新加坡设立子公司,在泰国、美国设立孙公司,有助于公司有望进一步拓展海外市场。

从盈利能力来看,H1公司毛利率为40.7%,较去年同期下降0.2pct,在新能源产业链降价的背景下,公司盈利能力维持稳定,主要系公司产品格局较好,我们估算公司在新能源车领域市占率达40%。

Q1、Q2公司经营活动现金流净额为-0.16、-0.33亿元,伴随收现比下降,公司经营现金流有所恶化。

+

盈利预测、估值与评级

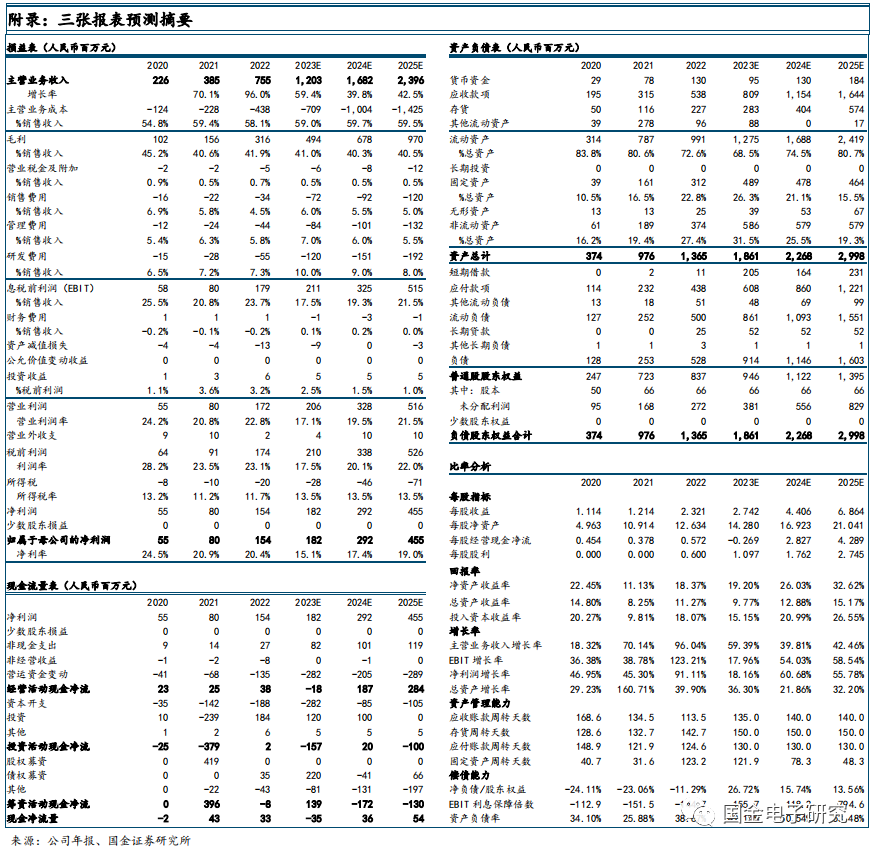

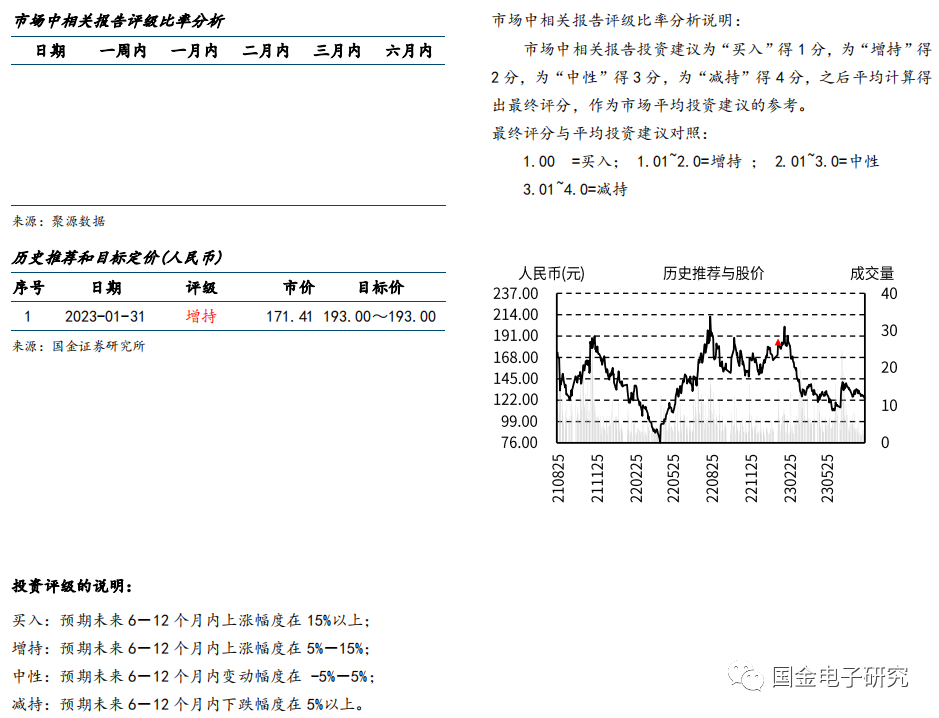

考虑公司股权激励费用超预期,下调公司2023、2024年归母净利至1.8、2.9亿元(原为2.3、3.2亿元),预计公司2025年归母净利为4.6亿元。公司股票现价对应PE估值为45、28、18倍,给予“买入”评级。

+

风险提示

行业竞争加剧、新能源车光伏风电及储能需求不及预期等风险。