北美功能沙发市场,也开始进入内卷时代。

人的一生中约三分之一的时间是在睡眠中度过的,睡觉可是件人生大事,然而风云君最近却苦于难以找到合适的睡眠姿势而影响了睡眠质量,要是床能够改变形态来迎合人的姿势该多好啊!一家创业板上市公司——匠心家居(301061.SZ)旗下拥有智能电动床产品,或许在一定程度上满足这一要求。

(来源:匠心家居官网)

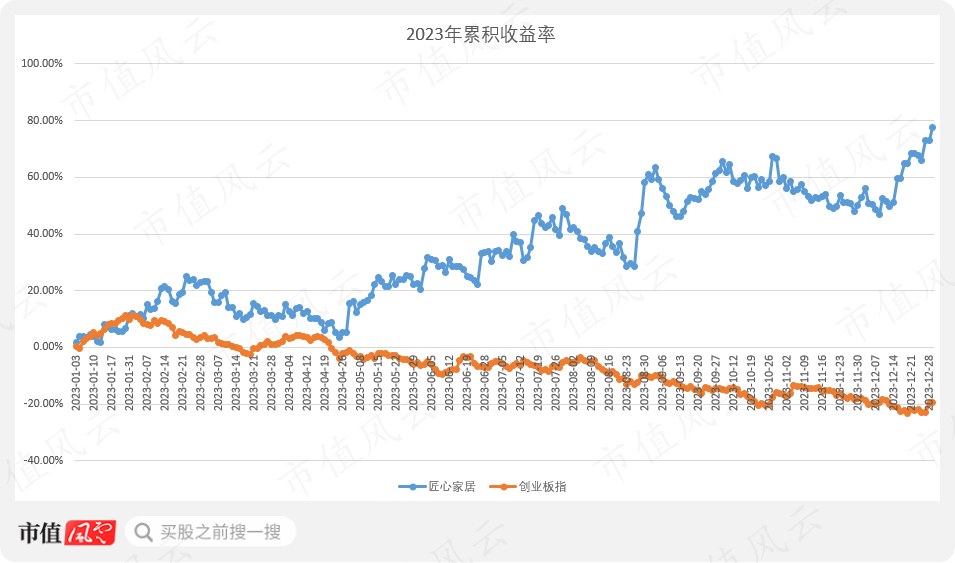

实际上,匠心家居的主营产品是智能沙发,其股价在2023年实现了近80%的涨幅,遥遥领先于-19.4%的创业板指。

(制图:市值风云app)

上涨的背后是机构投资者的增持。据市值风云统计:2023年中,匠心家居公募基金持股数为1,011万股,占流通股本的31.6%,这两项数字较2022年末的440万股、13.8%明显提升。除公募基金外,近期匠心家居的价值也获得了北向资金的认可。自2023年12月18日起深股通连续增持匠心家居,累计净买入100万余股。这些主力资金究竟看好匠心家居哪一点呢?

股权结构集中,智能沙发带动业绩增长

01 上市前实控人夫妇控制100%股权

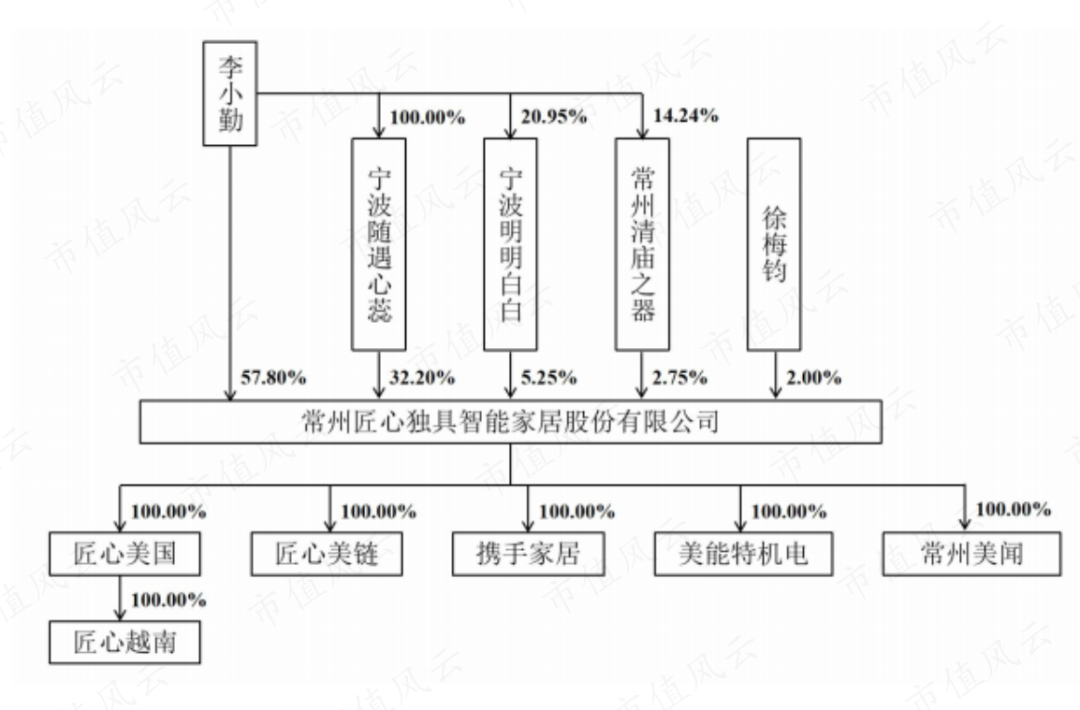

匠心家居成立于2002年,并在2021年9月上市。值得注意的是,上市前其股份几乎全部由其董事长李小勤一人控制,截至2021年8月其直接持股57.8%,并能够控制匠心家具98%的表决权。

(来源:匠心家居招股书)

李小勤是匠心家居的创始人之一,2008年原实控人潘兆华因身体原因退出公司并将股份转让至李小勤旗下,李小勤自此成为匠心家居实控人,并自2012年起便一直担任董事长一职。明明白白和清庙之器是分别面向国内、国外员工的持股平台,于2019年设立并授予员工股份,两家公司均由李小勤控制。剩余2%的股权也未旁落外人,由李小勤的丈夫、匠心家居现任总经理徐梅钧持有。截至2023年三季度末,匠心家居仍有75%的股权被李小勤夫妇控制,股权结构十分集中。

(来源:市值风云app)

02 归母净利润5年翻三倍

上市前匠心家居营业收入持续增长,自2017年的8.96亿增长至2021年的19.25亿,其中2021年营业收入增长明显,同比增幅高达46%。2021年完成上市后,公司收入随即开始下滑,2022年收入14.63亿元,同比下降24%。进入2023年后营业收入又开始回升,前三季度实现14.55亿元,同比增长31.2%。

(来源:市值风云APP)

利润端整体增长较为稳健,归母净利润在2017-2022年间自1.04亿一路攀升至3.34亿,CAGR约26.3%。其中,2019年因员工股权激励产生费用6,022.5万元。2023年前三季度增长态势仍然持续,归母净利润为3.23亿,同比增幅为25.6%。

(来源:市值风云APP)

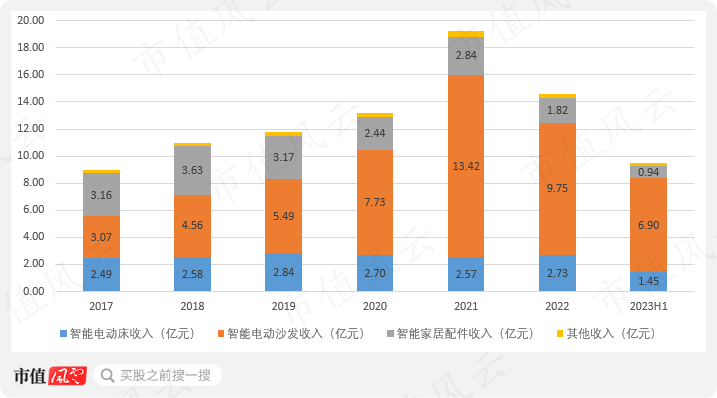

03 智能电动沙发为主业,推广自有品牌

匠心家居旗下有智能电动沙发和智能电动床两大产品线,同时还单独销售家居配件。其中智能电动沙发为主要产品,也几乎是匠心家居收入增长的全部来源。2017-2022年间该业务收入自3.07亿增长至9.75亿元,收入占比也来到了66.7%。智能电动床和家具配件两项业务2022年的收入占比分别为18.7%和12.4%,前者近年来收入规模在原地踏步,后者则有收缩态势。

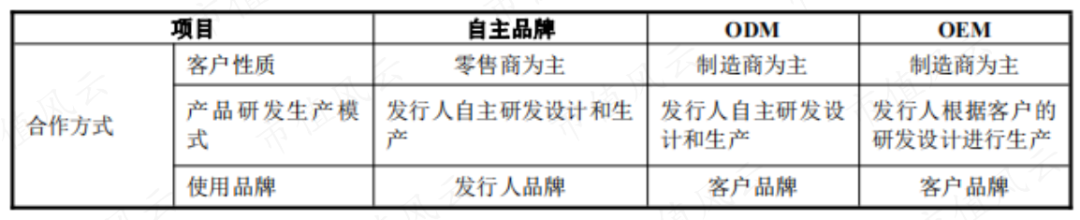

(来源:市值风云APP)成立初期,匠心家居仅为智能抬升椅的零部件供应商,通过持续内生研发,逐渐具备了产品制造和研发设计两项核心能力,从OEM再到ODM,最终孵化出MotoMotion、MotoSleep、HHC、Yourway等自主品牌。

自主品牌与ODM、OEM模式的显著区别在于客户类型,自主品牌的客户以家具零售商为主。

(来源:匠心家居招股书)2022年,向美国零售商客户的销售总额已经能够占到全部营业收入的55.9%,自主品牌的推广已有进展。2023年4月匠心家居在高点展会推出高端品牌MotoLiving,将在10月底起陆续进入零售店销售。

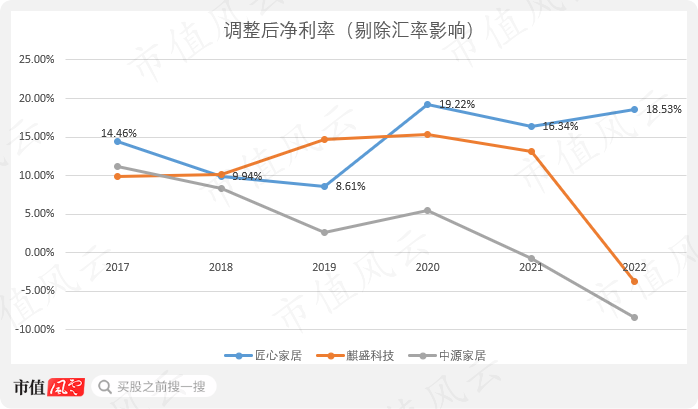

04 盈利能力明显优于同行从盈利能力来看,匠心家居的净利率自2020年起持续提升,2022年末已来到22.84%。即使剔除汇率因素影响,这一上升趋势也仍存在。

相比于同业公司,匠心家居的净利率(剔除汇率影响)也是遥遥领先,2022年末这一数字高达18.53%。

(来源:市值风云APP)

由于匠心家居下游客户以品牌商和零售商等B端为主,同时以参加国际展会为主要销售手段,因此销售费用率极低,2022年仅为3.43%。

(来源:市值风云APP)

在ROE方面,匠心家居的ROE较同业公司更为稳定,且自2020年起开始高于同行。2022年由于IPO募资的冗余导致ROE出现下滑。

(来源:市值风云APP)

主营美国市场但市占率低,海外建厂应对贸易摩擦

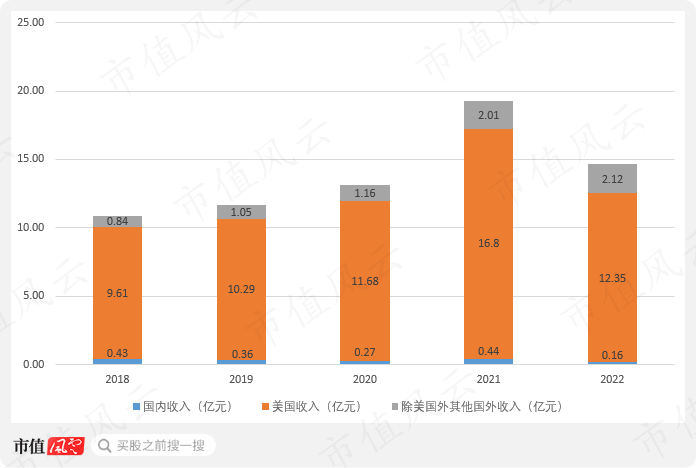

匠心家居主要销售市场为美国,2022年来自美国市场的收入为12.35亿人民币,约占全部收入的84.4%。同年源自国内的收入仅有1,602万元,整体外销比例高达98.9%。除美国之外,匠心家居外销市场还有加拿大、澳大利亚等国。

(来源:匠心家居公告,市值风云APP制图)

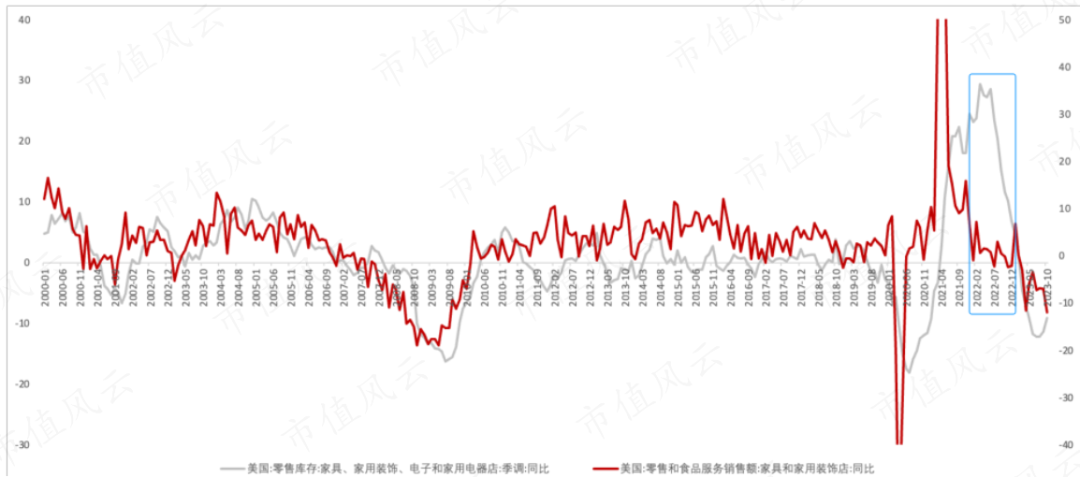

2022年,美国家具库存高企、销售额下滑,是匠心家居当年收入下滑的主因。

(来源:浙商证券研究所)

01 美国智能沙发市场规模大,但增长有限

北美是功能沙发的发源地,消费认知较为成熟,2020年北美功能沙发市场规模占据全球市场的54.01%。此外北美也是功能床的主要消费市场,2020年占据全球市场的44.28%。

(来源:智研咨询,市值风云APP制图)

而美国是北美市场的主要构成,2020年美国功能沙发市场规模约115亿美元,约占全球市场的47%,也难怪匠心家居主要在美国销售。但是美国功能沙发市场规模的增长较为缓慢,进入内卷时代。自2015年来均为个位数增速,2020年在疫情的影响下还出现了负增长。

(来源:智研咨询,市值风云APP制图)

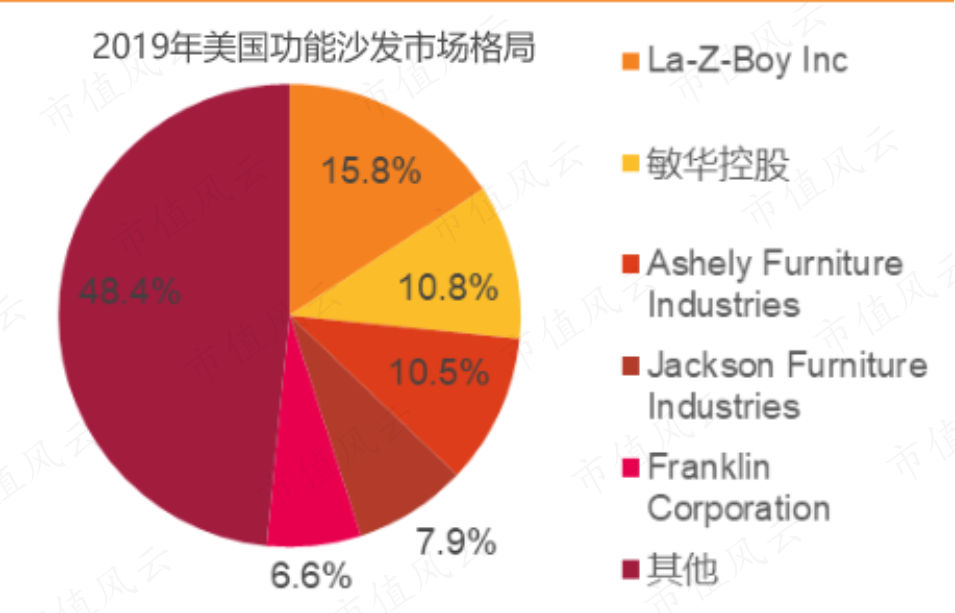

美国功能沙发行业中也未出现垄断性公司,头部厂商间市场份额差距不大,均处于10%上下的水平。

(来源:沙利文)

匠心家居想要维持在美国市场的收入增长,就只有提升市占率一条路径,但以其2020年的收入测算,市占率尚不足1%。

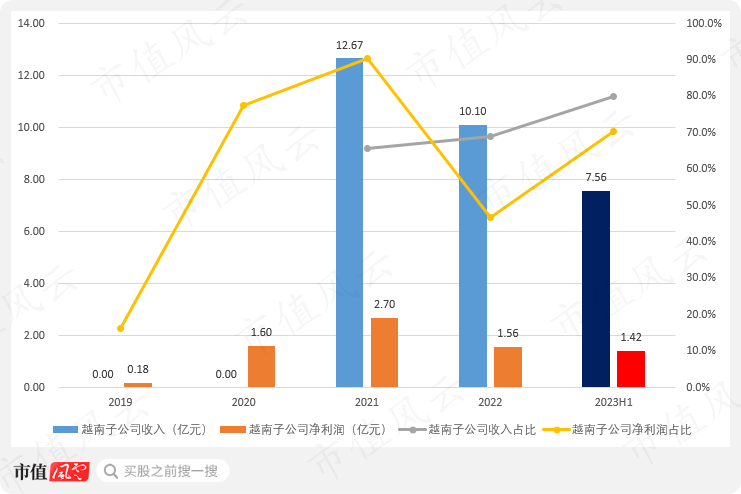

02 越南建厂规避关税,关注国内产能闲置风险

由于海外经营比例极高,除了行业本身的波动,匠心家居还要面对诸多风险,比如国际贸易摩擦,尤其是中美贸易摩擦。2018年9月,美国对约2000亿美元中国出口产品加征10%关税,并对2019年5月10日后离开中国港口的商品,加征关税从10%上调至25%。而匠心家居旗下智能电动沙发、智能电动床产品均处于上述加征关税清单范围内。在初期,其与主要客户陆续达成关税分摊协议,由客户负责缴纳关税并清关,而匠心家居通过产品降价加以补偿。随后匠心家居于2019年成立越南子公司,通过租赁厂房独立开展生产和销售活动。由越南出货销往美国则无需承担加征关税。于是,越南子公司逐渐承担起匠心家居大部分生产任务,收入占比持续提升,至2023年上半年已能够贡献近80%的收入。

(来源:匠心家居公告,市值风云APP制图)

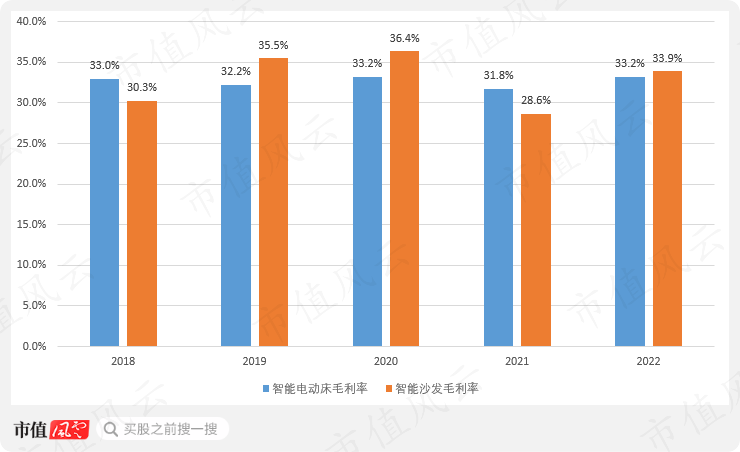

海外生产的应对策略下,关税加征并未对匠心家居产生过多负面影响,智能电动沙发、智能电动床两类产品的毛利率均较为稳定。

(来源:市值风云APP)

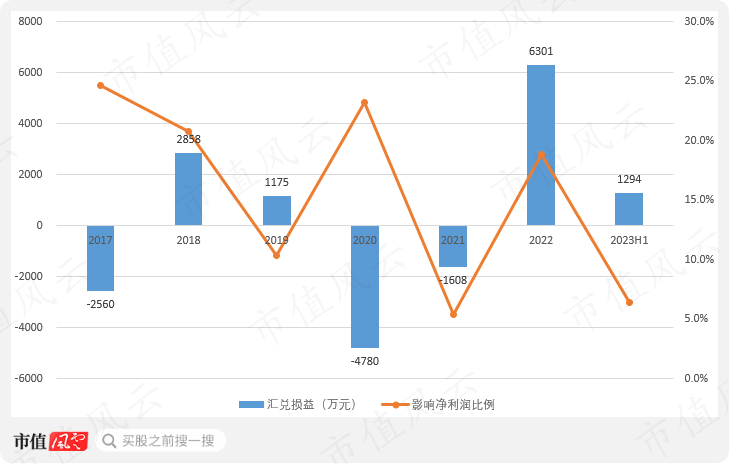

2021年智能沙发毛利率下滑,因与履约义务相关的运输费自销售费用调整至营业成本。但是随着生产向海外转移,原国内工厂开工率的下滑会带来减值风险。越南工厂设立前的2018年末,匠心家居固定资产账面价值为1.04亿元。汇率波动是海外经营的另一大风险因素。近年来美元汇率波动十分剧烈,上下振幅约15%,由此带来汇兑损益的波动。

(来源:中国人民银行,市值风云APP制图)

2017-2022年,汇兑损益的绝对值占当年净利润的平均比例约为17%,其影响较为显著。而近期受到美联储加息的影响,美元汇率显著提升,匠心家居成为了收益的一方。2022年实现汇兑收益6301万元,这也解释了当年收入大幅下滑的情况下利润仍有增长。

(来源:匠心家居公告,市值风云APP制图)

但是汇率并不会永远向利好的方向波动,如果未来美元汇率下行同样会对匠心家居的净利润带来负面影响。匠心家居在2023年5月的业绩说明会中提到暂不会开展套期保值。

(来源:匠心家居20230601投资者关系活动记录表)

国内市场拓展不顺,募资闲置买理财

相比于美国市场,中国功能沙发市场起步较晚且规模较低,2020年仅有88亿人民币,但2014-2020年间CAGR约有13%,增速显著高于美国市场。

(来源:智研咨询,匠心家居招股书)

在上市时,匠心也有过大力拓展国内市场的想法。

(来源:匠心家居招股书)

其IPO项目中,营销网络项目主要面向国内市场的开发,拟在常州、上海、北京、深圳、长沙、重庆等城市建设27家旗舰店及直营店。

(来源:匠心家居招股书)

新建的智能家居生产基地也位于常州市,具备约45万套智能电动沙发、约28万套智能电动床、约35万套床垫及若干金属机构件的产能,其中智能沙发、智能电动床产能分别是2020年存量产能的93%、158%。在关税加征的背景下,此次新建产能更多的是面向国内市场。当然匠心家居在国内市场的拓展成果大家也看到了,2022年其国内收入仅有1602万元,并未有实质贡献。在匠心家居2022年度业绩说明会中,管理层对于国内市场的态度已经转变了方向,短期内很难看到国内市场对其业绩的贡献。

(来源:匠心家居20230601投资者关系活动记录表)因此在2023年4月,上述两项目完工时间被推迟一年。

(来源:匠心家居公告)

(来源:匠心家居公告)

截至到2023年上半年,只有智能家具生产基地开始投入建设,目前在建工程账面价值107.5万,工程进度仅为2%。闲置的募集资金则被用来买理财。2022年末,其交易性金融资产账面价值14.34亿元,全部为理财,此外其他流动资产中还有1.30亿的理财产品,合计15.64亿。2022年,投资收益(理财收益)占利润比重为12.6%,是利润增长的原因之二。加上匠心家居本身的现金流也不错,2022年末货币性资产高达22.51亿,占总资产的72.3%。

匠心家居的竞争力在于产品,其销售模式逐渐由代工转向自主品牌,并推出了自己的高端品牌MotoLiving,同时其盈利能力和流动性都十分优秀。但问题同样也很明显:在美国市场增长停滞、国内市场拓展未有成果的情况下,匠心家居的收入增长在2022年出现下滑,实现增长的唯一路径就只能是在美国的存量市场中内卷。

匠心家居的竞争力在于产品,其销售模式逐渐由代工转向自主品牌,并推出了自己的高端品牌MotoLiving,同时其盈利能力和流动性都十分优秀。但问题同样也很明显:在美国市场增长停滞、国内市场拓展未有成果的情况下,匠心家居的收入增长在2022年出现下滑,实现增长的唯一路径就只能是在美国的存量市场中内卷。