来源 :凤凰财经2025-12-04

最近,上市公司 绿通科技 (301322.SZ)发布公告称,由5家创投机构组成的“本次减持主体”,计划携手减持公司股份不超过565.14万股,合计不超过公司总股本的4%,约占“本次减持主体”目前持股总数的40%。

公告中给出的减持原因很是有理有据:本次减持主体均系已通过 中国证券投资基金业协会 备案的创业投资基金,本次减持系基金退出需要。

虽然合理,但恐不合情,毕竟在5家“本次减持主体”顺利套现、收获颇丰的同时, 绿通科技 却在经历着业绩变脸、大幅破发的窘况。

具体来看, 绿通科技 在2023年3月IPO上市时,发行价高达131.11元、发行市盈率飙到了73.75倍,直接带动原计划只需要募集资金不到6个亿的 绿通科技 ,一把就圈走了近23个亿,以保荐券商 兴业证券 (601377.SH)为首的机构拿到的发行费用就近2个亿。

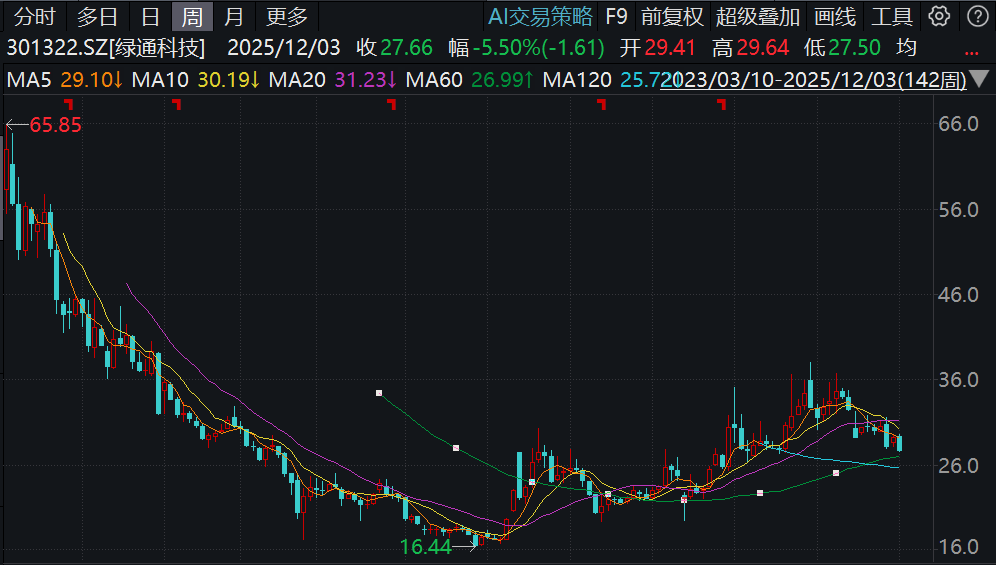

然后, 绿通科技 就上演了“出道即巅峰”,IPO上市当月的最高价,就成了这只股票的历史最高价。即便经过上市后历次分红送转,当初的IPO发行价折算下来仍高达近58元,而截至前述减持公告发布当日的收盘价,则已经不到30元,破发幅度近50%。

也就是说,当时IPO申购中签的股民,要是当真做起了“耐心资本”,两年多的时间,已经赔掉一半了。这还是经过了去年924行情启动, 绿通科技 股价也随之大幅反弹,否则会更惨;要是放在去年8月份低点的时候,赔的只剩下四分之一了。

另一边,尽管股价破发了近50%,还是让一众“小非”、IPO前的原始股东看到了丰厚的利润,开启批量减持套现模式,这能让其他股民怎么看、怎么想?

而且,“出道即巅峰”还不止是 绿通科技 的股价,还是这家公司的业绩。在2023年3月上市之前,业绩表现可是相当不错,2021年和2022年的营收增速都在40%以上,净利润更都是翻倍的增长。上市当年也即2023年,就歇菜了,归母净利下滑了15%。再往后两年更是一年不如一年,今年前三季度的归母净利润,还不到2022年全年的四分之一。

这样一份上市前后反差巨大的业绩,敢说背后没有问题?

回顾 绿通科技 上市前,第一大客户是一家国外客户,全称是ICON EV LLC,单是在2022年上半年的采购金额就高达33852.15万元,占 绿通科技 销售额的近一半,妥妥的财神爷,更是 绿通科技 能以亮丽业绩冲刺上市的大功臣。

可等到 绿通科技 上市之后,这个大客户的表现就可以说是功成身退了。具体来看,这家客户在2024年的采购额就下降到4.7亿元,但也还算说得过去;2024年,虽然 绿通科技 未公布具体客户名称,但当年第一大客户对应销售额分别只有1.47亿元,这跟前两年怎么比?

耐人寻味的是,在当初IPO上市之前,深交所就曾就境外客户提出过问询,要求说明发行人与相关客户合作是否具有可持续性。对此, 绿通科技 在第三轮问询函回复中表示:在发行人产能、质量等满足其需求的情况下,其无足够的动机更换或新增其他主要供应商。

同时, 绿通科技 的保荐机构 兴业证券 ,及保荐代表人张华辉、高颖,也在回复中给出了明确的核查意见,提到:

“ICON多次向发行人明确表示加强合作的意愿,希望通过签署长期供货协议、约定ICON未来各年的采购量等方式加强与发行人的长期合作。这充分表明了ICON对未来高尔夫球车市场规模以及自身经营规模将持续增长的判断,亦充分体现了ICON与发行人持续合作的意向。”

而从后续的实际结果来看,长期供货协议体现在了哪里?持续合作的意向又体现在了哪里? 兴业证券 的两位保荐代表人给出的核查意见,到底有没有道理、有没有依据?