来源丨时代商业研究院

作者丨陆烁宜

编辑丨郑琳

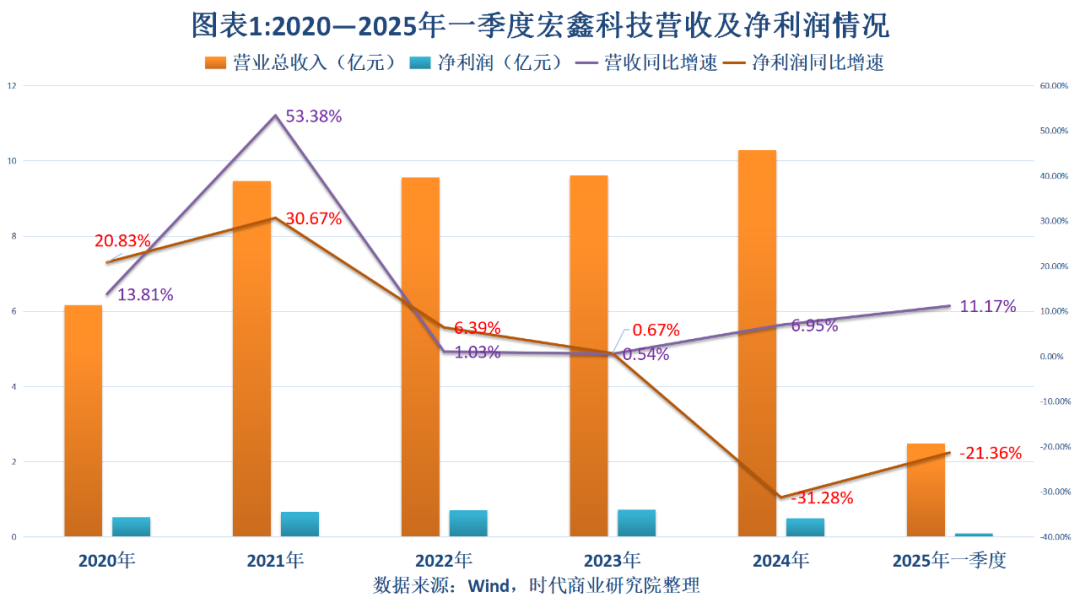

4月18日,宏鑫科技(301539.SZ)披露了上市后首份年报,却传来增收不增利的消息。年报显示,2024年,该公司的营收和净利润分别为10.28亿元、0.50亿元,同比增速分别为6.95%、-31.28%。

宏鑫科技于2024年4月15日正式登陆创业板,主营产品为汽车锻造铝合金车轮。

需注意的是,尽管宏鑫科技的营收有所增长,但是主营产品收入增速并不高,主要依靠废料收入增长来驱动。另外,2024年宏鑫科技毛利率还有所下滑。

4月28日,就公司上市首年业绩变脸、毛利率下滑等问题,时代商业研究院向宏鑫科技发送邮件并致电询问。5月6日,宏鑫科技回复邮件称,上市首年净利润下滑,主要是铝棒平均采购单价上涨致使毛利率下滑及管理费用等期间费用增加导致。

不过,时代商业研究院发现,2024年宏鑫科技主营产品平均售价跟2023年相比有所下降,或也导致了其毛利率下滑。

上市首年净利润暴跌超30%,废料收入增速远超主业

在上市之前,宏鑫科技业绩颓势已现。

根据数据,如图表1所示,2021—2023年,宏鑫科技的营收同比增速分别为53.38%、1.03%、0.54%,净利润同比增速分别为30.67%、6.39%、0.67%。可见,在经历了2021年的高增长之后,2022—2023年,该公司的营收和净利润增速已大幅放缓。

2024年,宏鑫科技的营收同比增速达到6.95%,不过净利润却同比下降31.28%。2025年第一季度,宏鑫科技继续出现增收不增利的问题,营收和净利润分别为2.48亿元、0.10亿元,同比增速分别为11.17%、-21.36%。

对于上市以来持续出现增收不增利的问题,宏鑫科技对时代商业研究院表示,2024年公司归母净利润波动的原因主要系铝棒平均采购单价上涨致使毛利率下滑及管理费用等期间费用增加导致;2025年第一季度净利润同比下降,主要是因为本报告期公司投产厂区增加,泰国基地建设项目2025年将投入运营,公司加大市场开拓力度,不断扩建管理及销售团队,导致销售费用及管理费用增加338万元。

宏鑫科技还表示,未来,公司将坚持做好经营管理工作,推进泰国基地建设,优化成本结构,提高运营效率,同时在市场拓展和产品创新方面持续发力,以提升盈利能力。

需注意的是,虽然2024年宏鑫科技的营收增速有所上升,但是主营产品的增速不高。

年报显示,2023—2024年,宏鑫科技主营业务收入分别为7.71亿元、8.02亿元,占营收的比例分别为80.18%、78.01%。其2024年收入同比增速为4.06%,低于整体营收增速。

相比之下,同期,其他业务收入分别为1.91亿元、2.26亿元,占营收的比例从19.82%上升至21.99%。其2024年收入同比增速达到18.64%,远超主营业务收入同比增速。

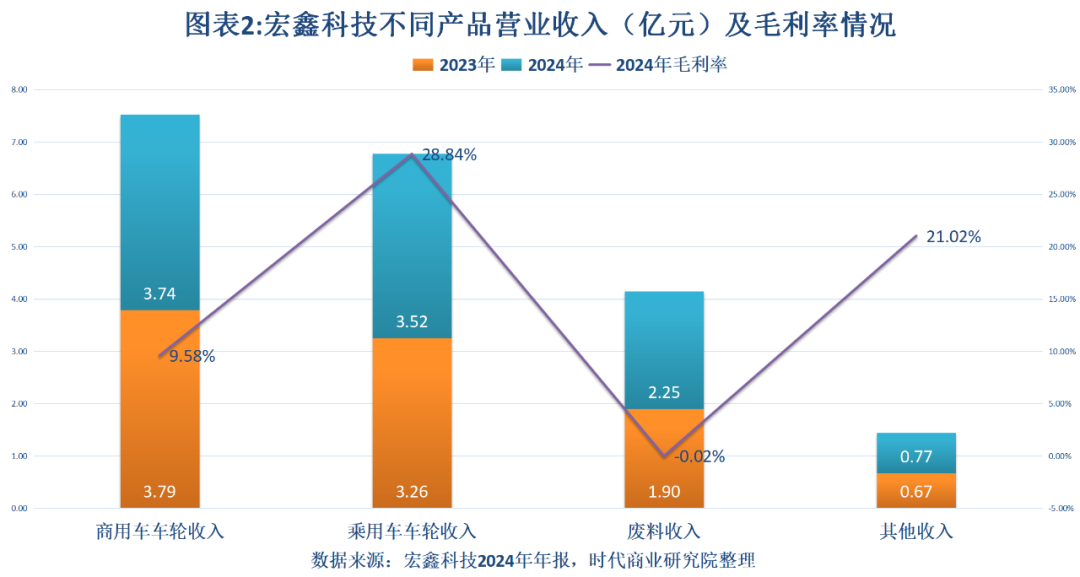

年报中宏鑫科技将营收进一步分解为商用车锻造铝合金车轮收入、乘用车锻造铝合金车轮收入、废料收入和其他收入。时代商业研究院根据其披露的数据测算,2024年上述四类产品的收入占比分别为36.40%、34.23%、21.90%、7.46%,收入同比增速分别为-1.14%、8.06%、18.72%、13.84%。

由此可见,废料收入同比增速远超主营产品业务收入,成为2024年该公司营收增长的主要驱动力。

主营产品成本上升却降价销售,大幅扩产致库存量一度激增

营收增长主要靠销售废料驱动,难以助力宏鑫科技盈利能力提升。

时代商业研究院根据年报披露的数据测算,如图表2所示,2024年,宏鑫科技废料业务的毛利率为-0.02%,相比之下,其商用车和乘用车车轮业务的毛利率分别为9.58%、28.84%,而其他业务的毛利率也达到21.02%。

在这一背景下,宏鑫科技的毛利率出现下滑。Wind数据显示,2022—2024年,宏鑫科技的毛利率分别为14.54%、16.61%、14.92%,跟2023年相比,2024年毛利率下降1.69个百分点。

同期,宏鑫科技所属的轮胎轮毂(申万三级)行业,毛利率均值分别为13.55%、17.43%、17.45%,自2023年以来反超宏鑫科技。

对于2024年毛利率下滑,宏鑫科技对时代商业研究院表示,2024年公司主要原材料铝棒平均采购单价为19.05元/千克,较上年同期平均采购单价18.18元/千克上涨4.78%,导致公司毛利率从上年同期的16.61%下降到本期的14.92%,影响金额为1738.05万元。

不过,时代商业研究院发现,在主要原材料平均采购单价上升的同时,宏鑫科技主营产品平均售价不升反降,或表明该公司存在产业链话语权较低、难以将成本转嫁给下游的情况。

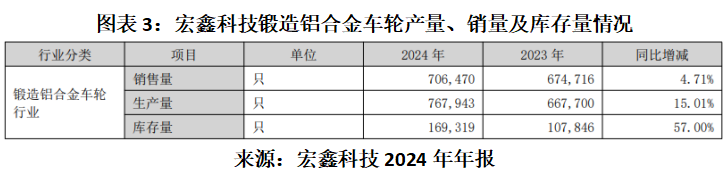

年报显示,2023—2024年,宏鑫科技锻造铝合金车轮的收入分别为7.04亿元、7.26亿元,销售量分别为67.47万只、70.65万只。时代商业研究院测算后发现,其主营产品平均售价分别为1044.09元/只、1028.25元/只,平均售价下降1.52%,销量则同比增长4.71%。

而在降价销售的同时,宏鑫科技还大幅扩产,导致库存量激增。年报显示,2024年,该公司锻造铝合金车轮的产量和库存量分别为76.79万只、16.93万只,同比增速分别为15.01%、57.00%。

对于库存量激增的问题,宏鑫科技在年报中表示,这主要是因为2024年9月上辇厂区投产后产能大幅提升,第四季度公司已调整销售策略,产品结构发生变化,月销售量显著增加,期末库存量与目前业务情况相匹配。