来源 :食品饮料俱乐部2023-11-01

投资要点

事件:公司2023Q1-3实现收入130.29亿元,同比增长6.94%;实现归母净利润13.44亿元,同比增长13.67%;实现扣非后归母净利润13.27亿元,同比增长14.28%。其中2023Q3实现收入45.24亿元,同比增长6.51%;实现归母净利润4.79亿元,同比增长5.32%;实现扣非后归母净利润4.73亿元,同比增长6.18%。

销量逆势增长,均价表现疲软。2023Q3公司实现啤酒收入44.34亿元,同比增长6.64%;实现啤酒销量92.49万千升,同比增长5.33%。单三季度在行业总量下滑的背景下,公司销量逆势增长实数难得,主要系新疆等基地市场去年同期由于疫情低基数,今年恢复性增长。2023Q3公司吨酒收入同比增长1.25%至4794元/千升,增长放缓主要系公司产品结构提升较慢,单三季度公司高档、主流、经济档分别实现收入14.14、23.91、6.29亿元,同比分别增长-1.03%、13.42%、1.29%。高档酒由于需求疲软,Q3增长承压,我们预计1664、疆外红乌苏等仍有压力;主流酒增长较好,主要系乐堡、重庆等稳健增长,疆内乌苏低基数下恢复性增长。分地区看,2023Q3西北区、中区、南区分别实现收入12.53、18.91、12.90亿元,同比分别增长3.75%、5.16%、11.99%。2023Q3公司吨酒成本同比上升3.40%至2420元/千升,预计后续有望受益于包材及大麦价格回落。

毛利率同比承压,管理费用率下降。2023Q3公司毛利率为50.53%,同比下降1.09个pct。第三季度公司销售、管理、研发、财务费用率同比分别+0.36、-1.30、-0.63、+0.06个pct至15.60%、2.18%、0.05%、-0.38%。销售费用率小幅上升,主要系去年同期疫情反复缩减投入,今年恢复正常水平。管理费用率下降,主要系去年同期基数较高。综合来看,2023Q3公司扣非后归母净利率同比下降0.03个pct至10.45%。

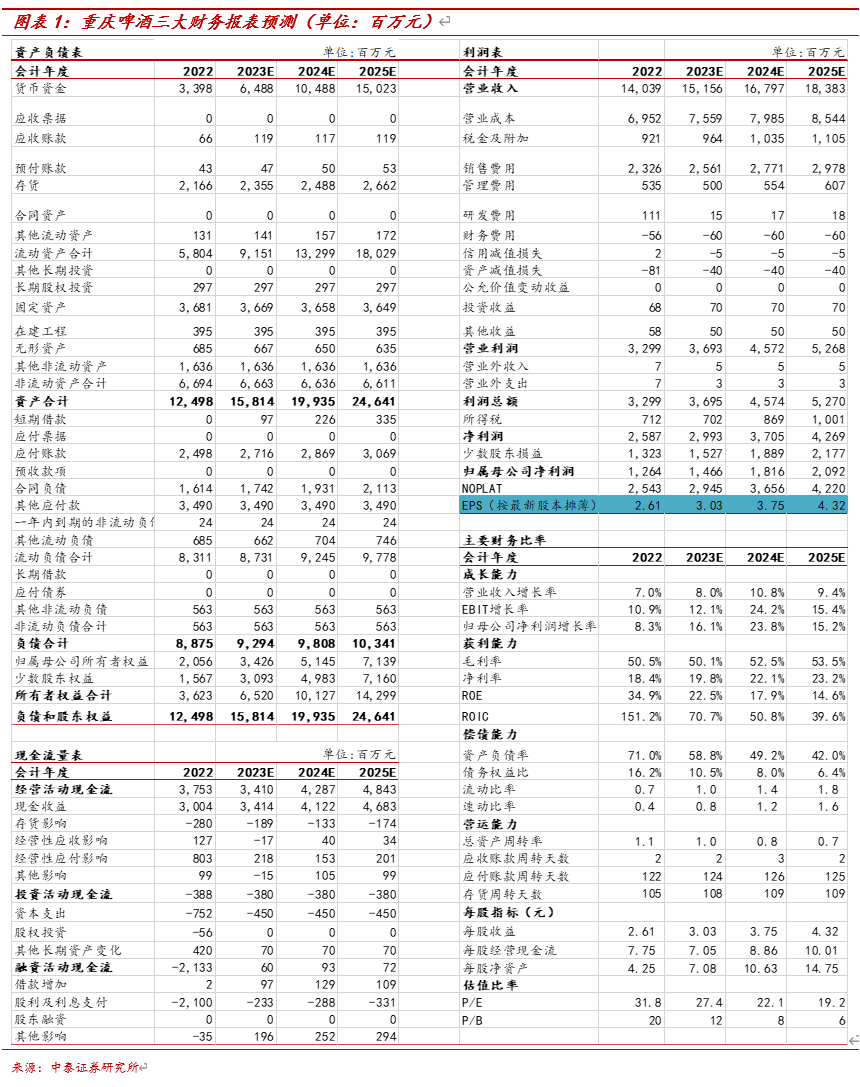

盈利预测:2023Q3新疆地区恢复性增长,公司实现中个位数销量增长。但由于需求疲软,结构仍有压力,均价提升缓慢,同时成本端压力导致毛利率同比下降。公司积极通过控费使得盈利能力表现平稳,期待后续包材及大麦价格下降红利。根据公司三季报,考虑到高端化短期承压,我们下调盈利预测,预计公司2023-2025年收入分别为151.56、167.97、183.83亿元(原值为158.59、175.37、192.29),归母净利润分别为14.67、18.15、20.92亿元(原值为15.60、18.94、21.88),EPS分别为3.03、3.75、4.32元,对应PE为27.4倍、22.1倍、19.2倍,维持“买入”评级。

风险提示:全球疫情反复及全球经济增速放缓;食品安全风险;因不可抗要素带来销量的下滑;市场竞争恶化带来超预期促销活动。