核心观点

公司核心三大单品皆处于向上拐点,2024年有望实现较高增长。

(1)金振口服液:儿科中成药近年行业规模CAGR保持10%+,感冒、止咳祛痰两个亚类市占率合计达到80%(止咳祛痰维持30%+),由于2021年止咳祛痰增速明显高于行业,且金振口服液高增速延续至2022年,导致2023年销售额下滑,考虑到儿科中成药竞争格局稳定,且金振口服液在止咳祛痰TOP产品中覆盖人群更广、口感更好,且有独家、基药品种优势,叠加近期循证医学临床证据持续完善,为院内推广提供更强有力的支撑,我们认为2024年金振口服液有望实现较高恢复增长。

(2)热毒宁注射液:2017年TOP清热解毒注射剂增加医保报销限制以来,2019-2020年主要产品规模下降明显,2021年开始恢复增长,热毒宁由于基本在二级及以上医疗机构销售,2019年并未出现大幅下滑,其在2020年下滑明显,2021年增速明显慢于其他竞品(3% VS 20%),主要系公司自身销售重心调整,但公司后续实行“专人专做”,2022年起开启快速增长,考虑到热毒宁注射液在新版医保目录中取消“重症患者”限制,销售规模尚未恢复峰值,且适应症有望拓展,我们认为其有望保持较高增速。

(3)银杏二萜内酯葡胺注射液:2023年版《国家医保目录》将其从协议期内谈判药品部分调整至中成药部分,即纳入常规目录管理,后续银杏二萜内酯葡胺注射液价格将维持稳定;2023年至今,银杏二萜研究成果颇丰,在国际神经医学TOP期刊、JAMA子刊发表研究成果,为学术推广提供强有力支撑,促进其在2024年恢复较快增长。此外,公司还加大打造非注射品种群梯队,杏贝止咳颗粒、腰痹通胶囊、复方南星止痛膏等医保+基药品种有望在基药“986”政策下加速放量,天舒胶囊、大株红景天胶囊、龙血通络胶囊等医保品种有望在政策促进下实现快速放量。

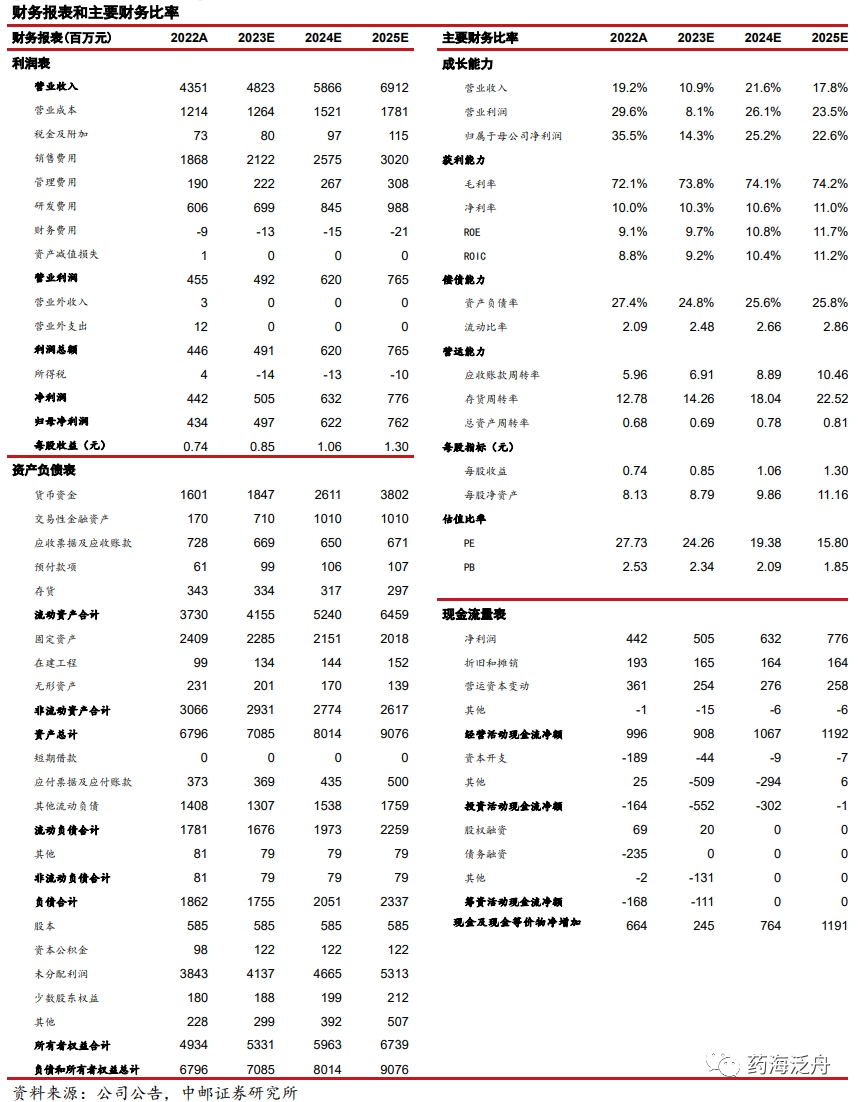

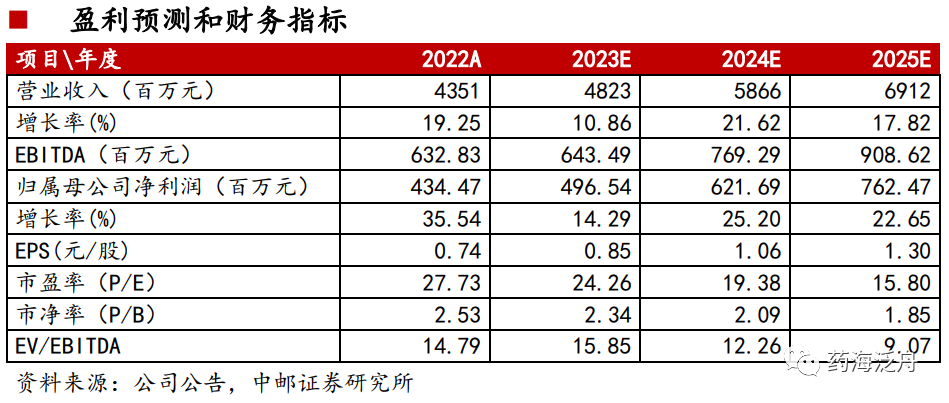

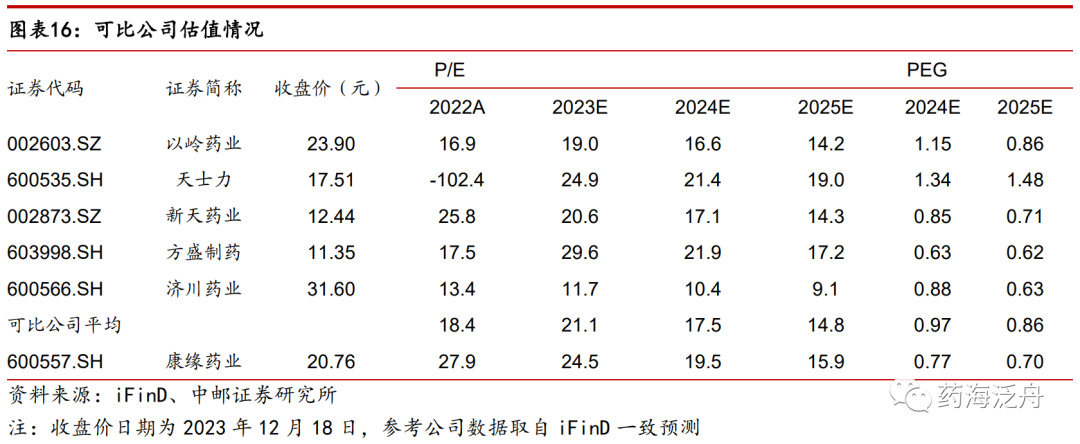

盈利预测和投资评级:我们预测公司2023-2025年营收分别为48.23/58.66/69.12亿元,归母净利润分别为4.97/6.22/7.62亿元,对应PE分别为24.3/19.4/15.8倍,给予“买入”评级。

风险提示:非注射剂产品推广不及预期;集采降价风险。

1 金振口服液:2024年有望恢复较快增长

金振口服液主治清热解毒,祛痰止咳,用于小儿急性支气管炎符合痰热咳嗽者。根据米内网,金振口服液主要在公立医疗机构销售,2022年其在公立医疗机构销售额超过10亿元,在城市实体药店终端的销售额2.32亿元。

儿科中成药销售额有望维持较快增速。根据米内网,儿科中成药由于副作用较小、药性更温和,在儿童群体中应用广泛,2020年前儿科中成药在中国公立医疗机构终端保持双位数增长,2020年受疫情影响有所回落,但2021年同比增长47.54%,2022年同比增长8%,近年来国家从研发、审评、生产销售等多维度出台了系列鼓励政策,例如将儿童药纳入优先审评审批、全国医保目录调整优先考虑儿童用药等,我们认为后续儿科中成药仍能保持10%左右较快增速。

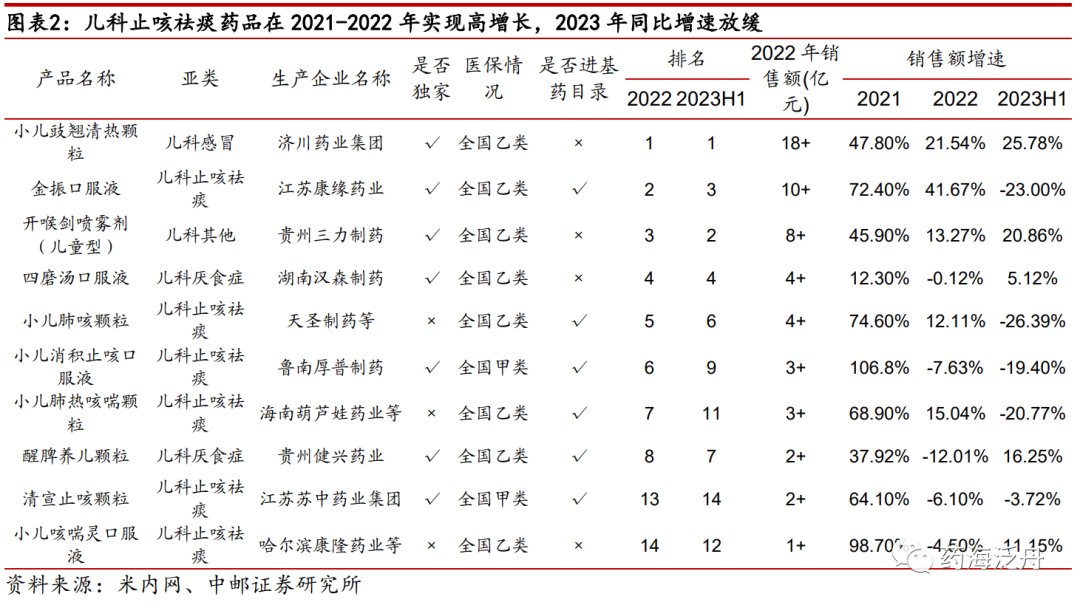

儿科止咳祛痰药品在2021-2022年实现高增长,2023年同比增速放缓,但预计仍能维持儿科中成药中30%+的市占率,2024年有望恢复增长。儿科中成药集中于感冒、止咳祛痰、厌食症3个亚类(2022年合计占比超过95%,感冒/止咳祛痰/厌食各自占比约43%/37%/15%),儿科止咳祛痰药品在2021-2022连续2年实现较高增长后(尤其2021年,TOP 5产品销售额增速集中为70%左右),2023H1下滑12.38%,考虑到儿科中成药亚类竞争格局较稳定,预计后续会以高于儿科中成药行业增速恢复增长。就具体药品而言,2023H1儿科止咳祛痰中成药TOP 4销售额皆下滑20%左右,金振口服液2020-2022年销售额CAGR 达到56%,在儿科中成药TOP 10中增速最快,2023H1下滑23%,导致公司2023前三季度口服液收入下降24.33%。

金振口服液覆盖人群更广,口感更好,且有独家品种、基药品种优势。通过对比公立医疗机构端排名前6的止咳祛痰用药,金振口服液覆盖人群更广,6个月以上婴儿即可服用,且口感微甜,接受度更高。金振口服液主要定位于公立医疗机构终端,其日服用价格在6个产品中也处于中间水平,且拥有独家品种、基药品种优势,随着公司持续加大其循证医学临床研究,为其推广提供更大支持,金振口服液有望优先受益于基药“986”政策,在基层市场实现较快增长,我们认为其在公立医疗机构端市占率仍能保持提升趋势。

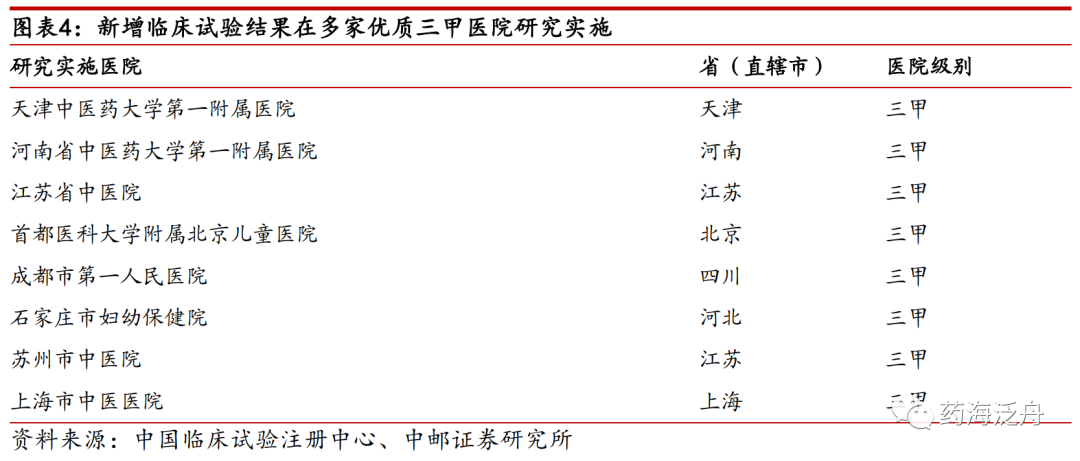

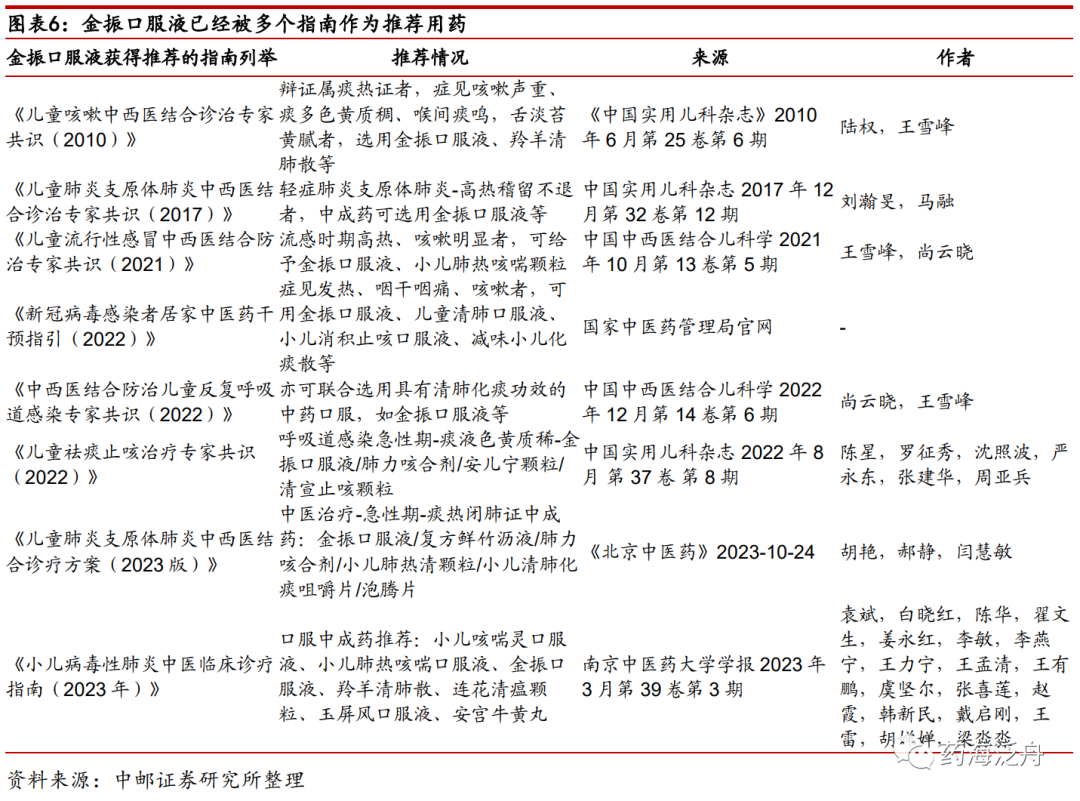

循证医学临床证据持续完善,获得多个指南推荐,促进院内推广。公司于2018年启动了“金振口服液联合阿奇霉素(希舒美)治疗儿童肺炎支原体肺炎的随机双盲、三臂平行对照、多中心临床研究”,该临床研究由中华中医药学会儿童肺炎协同创新共同体主席、天津中医药大学第一附属医院儿科首席专家马融教授牵头,由天津中医药大学第一附属医院等11家医疗机构在2018年11月至2023年11月间共同参与完成。其随机双盲、三臂平行对照、多中心临床研究结果表明不同剂量金振口服液联合阿奇霉素(希舒美)治疗儿童肺炎支原体肺炎均显示了缩短病程、改善病情的作用,临床获益显著,安全性良好。除此以外,公司还分别于2020、2023年开展了针对小儿急性支气管炎、儿童病毒性肺炎的临床试验,适应症有望继续增加;截至目前,金振口服液已经被多个指南作为推荐用药,尤其2022-2023年新增明显,皆促进院内推广。

2 热毒宁:医保解除“重症”限制,适应症有望拓展,助力后续增长

热毒宁注射液是公司自主研发的国家二类新药,由青蒿、金银花、栀子3味中药提取精制而成,具有清热、疏风、解毒功能,为治疗感染性疾病的常用中药注射剂。临床上主要用于治疗上呼吸道感染(风热)、急性气管-支气管炎肺炎、慢性阻塞性肺疾病、手足口病、小儿病毒性腹泻等疾病,且早期应用可有效退热,控制炎症反应。

根据米内网,2019年销售排名靠前的呼吸类中药注射液为喜炎平注射液(31亿)、痰热清注射液(17.85亿)、热毒宁注射液(17.72亿)、血必净注射液(11.70亿),皆为独家产品。 2018年流感疫情加剧导致用药需求增加,以上药品收入并未产生明显下降(喜炎平注射液下降24.32%主要由于2017年9月有3个批次的产品频发寒战、发热等严重不良反应,被发文通告、召回、停售和停产,11月底恢复生产销售),医保报销限制的影响主要在2019年体现,但热毒宁由于终端原本集中在二级及以上医疗机构,受影响并不大,其2020年销售额大幅下滑主要由于公司营销团队将更多资源倾向其他产品营销,2021年在其他产品同比增速基本在20%左右时仅增长3%。公司在2021年下半年开始进行营销改革,推行医院主管制加大中药注射剂营销,成效自2022年快速显现,热毒宁注射液2022年同比增长54.9%,2023年前三季度延续高增长,是公司2023年前三季度注射剂收入同比增长48.7%的主要推动力。

2023年国家医保目录将热毒宁等几个TOP清热解毒注射液的医保报销取消了“重症患者”的限制,放宽了医保报销范围,将助力热毒宁注射液院内推广。

就后续的增长空间而言,我们认为热毒宁仍有望保持较高增长:(1)从规模来看,按照米内网数据,热毒宁销售额峰值接近20亿,假设热毒宁2023年销售额同比增长50%-75%至16.0-18.6亿,也未恢复此前的销售规模峰值(2017年新增的医保报销限制对热毒宁原本影响小);(2)公司重视热毒宁,给予销售政策倾斜,对该产品实行“专人专做”,在2022年报中提出“狠抓热毒宁注射液恢复发展不动摇”,在巩固儿科优势的基础上,大力拓展成人科室,深度挖掘急诊科室、呼吸科室及住院病房场景的市场潜力;(3)目前热毒宁学术推广适应症主要为退热、抗炎、抗病毒,从临床试验来看,热毒宁还有望拓展手足口病、H7N9禽流感、登革热(普通型)、病毒性肺炎等适应症,血必净在拓展脓毒症适应症后销售规模快速提升,新增适应症对销售促进有明显成效;(4)2023年国家医保目录解除“重症患者”限制。

3 银杏二萜:纳入常规医保目录价格稳定,研究成果颇丰,2024年有望加大推广

公司银杏二萜内酯葡胺注射液用于中风病中经络(轻中度脑梗死),于1998年立项研发,2012年获得新药证书,2014年开始上市销售,2017年通过谈判进入医保目录。

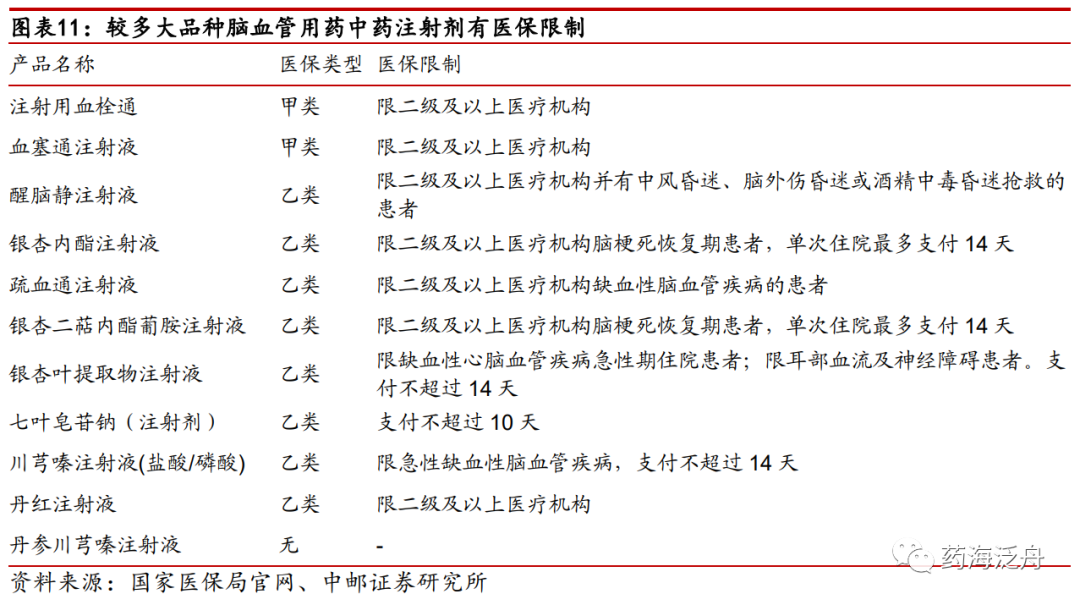

目前,我国用于治疗缺血性脑卒中的中药注射剂包括注射用血栓通、注射用血塞通、醒脑静注射液、银杏叶类提取物注射液等,2017年国家医保局对醒脑静注射液、疏血通注射液等26种中药注射剂限制基层使用,2019年新增注射用血栓通、血塞通注射液等中药注射剂限制基层使用,导致以上品种销售额下降明显,2019年国家医保局将注射用七叶皂苷钠、银杏叶提取物注射液、川芎嗪注射液增加使用疾病、使用患者的限制,导致其销售额有一定下降。可以发现,过10亿品种中,银杏二萜内置葡胺注射液、银杏内酯注射液增长最快,2015-2019年CAGR分别达到120.45%、54.08%,主要由于该两个品种皆在2017年通过医保谈判进入了国家医保目录,银杏叶提取物注射液也保持了26.52%的较快增长,主要系国家医保局仅增加了“限缺血性心脑血管疾病急性期住院患者/限耳部血流及神经障碍患者/支付不超过14天”的限制,其仍然可以在基层医疗机构使用。

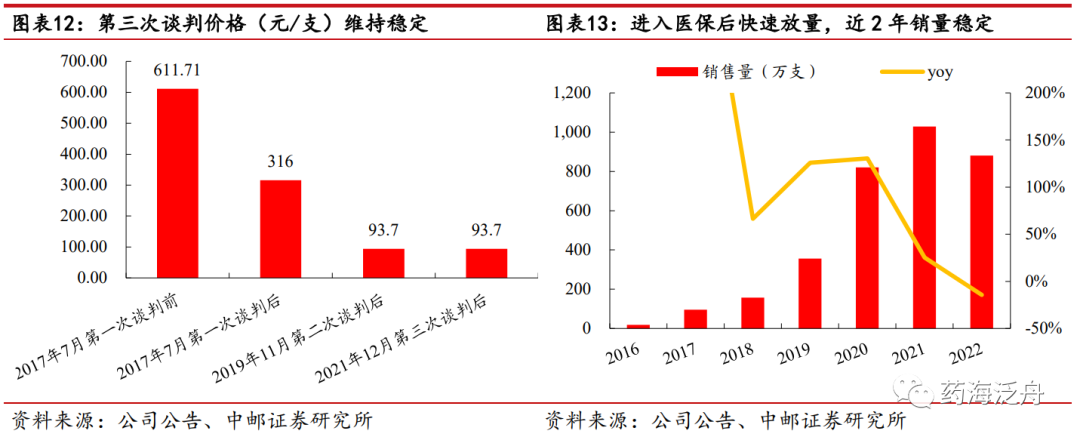

较高临床价值及安全性促进其上市后快速增长,医保谈判下虽价格下降,但放量明显,目前价格已趋稳。银杏二萜内酯葡胺注射液目前共经历3次医保谈判,第一次在2017年7月,价格从611.71元下降至316元,第二次在2019年11月,价格下降至93.7元,第三次在2021年12月,价格未出现下降,2023年版《国家医保目录》将银杏二萜从协议期内谈判药品部分调整至中成药部分,即纳入常规目录管理,后续银杏二萜内酯葡胺注射液价格将维持稳定。从销量来看,2017年进入医保目录后实现增长430%,2019-2020年则保持超过100%的销量增长。结合量价来看,银杏二萜内酯葡胺注射液虽然经历两次谈判降价,但销售额自2017-2019年保持100%左右增长,2020年因为价格下降70%导致销售额略有下滑,但2021年快速恢复,销售额同比增长21%,2022-2023年公司稳定市场基本盘,银杏二萜销量变化不大。

2023年至今,银杏二萜内酯葡胺注射液相关研究成果颇丰:7月银杏二萜内酯葡胺注射液临床研究论著《基于血小板活化因子拮抗剂的急性缺血性卒中强化抗血小板策略:倾向评分与网络药理学分析的匹配》在国际神经医学TOP期刊《CNS Neuroscience Therapeutics》(中科院医学类1区,TOP期刊,2022年影响因子5.5分)发表,该研究结果对于改善急性缺血性中风患者的治疗策略具有重要意义;8月《美国医学会杂志》子刊《JAMA Network Open》发表一项多中心、随机、双盲、安慰剂对照、平行组试验(银杏二萜内酯葡胺治疗急性缺血性脑卒中的疗效和安全性:一项随机临床试验),证明银杏二萜内酯葡胺显著改善了急性缺血性脑卒中患者90天良好临床结局比例。此外,银杏二萜内酯葡胺注射液两项科研成果成功入选2024年国际卒中大会(ISC),ISC是世界上规模最大的致力于脑血管疾病科学与治疗的学术会议之一,预计将有来自全球50多个国家和地区的5000余名卒中和脑血管专家及相关人士参会,此次入选的两项研究成果为急性缺血性脑卒中药物治疗增添了最新的高质量循证医学证据。我们认为以上研究成果能够为学术推广提供强有力的支撑,在公司强大的学术推广优势下,银杏二萜内酯葡胺注射液有望在2024年恢复较快增长。

4 独家品种资源丰富,部分非注射剂品种有望在政策促进下实现快速放量

截至2023年6月底,公司共计获得药品生产批件207个,其中46个药品为中药独家品种(26个品种进入2023年国家医保目录,6个品种进入基药目录),共有4个中药保护品种。

除了金振口服液、热毒宁注射液、银杏二萜内酯葡胺注射液外,公司还布局一批发展级品种打造非注射品种群梯队,以杏贝止咳颗粒、腰痹通胶囊、复方南星止痛膏等为代表,同时加大培育以天舒胶囊、通塞脉片、龙血通络胶囊、大株红景天胶囊等为代表的心脑血管品种,使之成为战略储备品种,增厚销售发展基础。

目前,天舒胶囊、大株红景天胶囊、龙血通络胶囊等产品进入了国家医保目录,且积累了优质循证医学证据。以天舒胶囊为例,其被《中国偏头痛诊断与治疗指南(中华医学会神经病学分会第一版)》列为预防性治疗偏头痛的唯一推荐中成药(Ⅲ级推荐,C级证据),同时被《中国紧张型头痛诊断与治疗指南(中华医学会神经病学分会第一版)》列为紧张型头痛推荐用中成药,我们认为公司部分品种有望进入新版基药目录。根据米内网统计,2018版基药目录新增独家中成药中销售额提升1亿元以上的产品较多,以上产品若进入基药目录,预计也将实现快速放量,促进公司非注射品种群快速增长。

5 独家品种资源丰富,部分非注射剂品种有望在政策促进下实现快速放量

收入方面,我们按照产品剂型分类,假设2024-2025年:(1)注射剂整体收入增速为20%左右增速;(2)口服制剂恢复较快增速;(3)胶囊收入保持10%左右增速;(4)片剂收入保持15%-20%左右增速;(5)颗粒剂/冲剂延续较高增长;(6)贴剂、凝胶剂恢复较快增速。在该假设下,公司2024-2025年收入增速分别为21.62%、17.82%,非注射液产品收入增速分别为22.13%、18.21%。利润方面,我们按照产品剂型分类,根据各剂型产品此前的毛利率对2023-2025年进行假设(片丸剂、颗粒剂/冲剂由于产能效率明显提升,2023年前三季度毛利率明显提升);费用方面,公司自2021年营销改革以来,销售费用率较此前有明显下降,考虑到目前三大单品处于加大推广阶段,预计后续销售费用率稳健,研发费用率、管理费用率预计也保持稳健水平,财务费用率由于公司目前无短期借款和长期借款,且2023Q3新购买理财产品,预计产生更多利息收入。基于此,公司2024-2025年归母净利润增速分别为25.2%、22.6%。

康缘药业拥有系统完善的从创新中药发现—研发—上市再评价的全流程研发平台,当前三大单品皆处于向上拐点,我们预测公司2023-2025年营收分别为48.23/58.66/69.12亿元,归母净利润分别为4.97/6.22/7.62亿元,对应PE分别为24.3/19.4/15.8倍,给予“买入”评级。

6 风险提示

非注射剂产品推广不及预期;集采降价风险。