2024年以来,低空经济持续发酵。相关概念上市公司,股价涨势喜人。具体来说,主要包括:飞行器零部件、低空飞行器以及空域管理等相关领域。

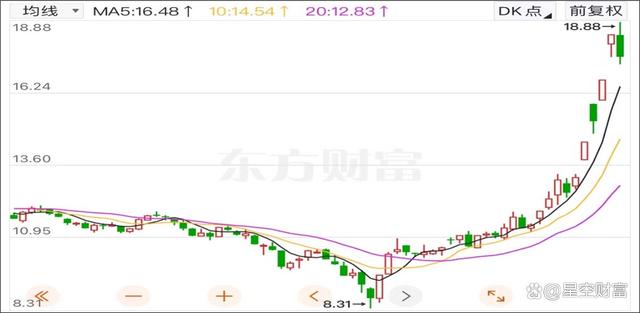

低空飞行首先要飞起来,所以飞行汽车是关键,飞行汽车的心脏是电机。我国电机龙头卧龙电驱(600580),股价因此被彻底激活。东方财富数据显示:春节以来,卧龙股价持续上行。近期,伴随卧龙股票回购进展的公告,3月20日和3月21日,股价连续两个交易日拉涨。截至目前,股价近翻两倍。

来源:东方财富官网卧龙电驱(截至2024年3月22日)

但是,就像生活不能只有爱情,还要有面包。评价一家公司,不能只看热度,还要看业绩,否则就是无源之水无本之木。根据公司公告,卧龙虽在电动航空赛道布局多年,但业绩贡献微乎其微。此外靠并购展业的卧龙,还暗藏大额商誉及高负债的隐忧。

一、业务火,但业绩贡献微乎其微

卧龙电驱是一家做电机的企业,电机又称电动机或者马达,是电能转换成机械能的关键。由此可见,它渗透在我们生活的方方面面,只要是需要靠电来驱动,就少不了电机。因此,卧龙从不缺少标签。新能源火了,卧龙火;人形机器人火了,卧龙火;飞行汽车火了,卧龙火,堪称概念收割机。

由此看来,相较于那些强蹭热度的企业来说,卧龙此波上涨还算合理,但是不是涨得太早了呢?

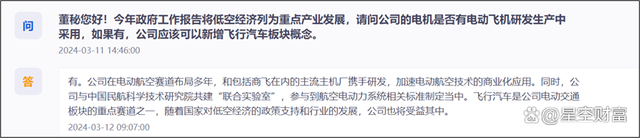

首先,虽然公司在互动平台表示,公司已在电动航空赛道布局多年,但目前还处在“实验室”阶段。

来源:投资者互动平台

其次,根据公司规划:将推出“小、中、大”三个功率等级的产品。其中,小规格产品预期2025年落地,中规格预期2027-2029年,大规格预期2030年后,而且这只是预期。根据市场信息,为保证飞行汽车的安全和稳定,对电机几乎是极致精细的要求,比如:电动车一般配备1-2个电机,飞行汽车要8-16个且至少8个同步驱动。所以,能否按预期产品化,尚存悬念。

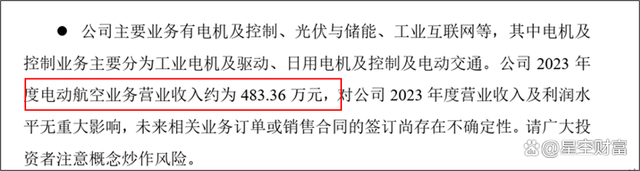

最后,根据公司公告,2023年电动航空业务营收仅483万,对于一家营收超百亿的公司,占比微乎其微。虽说股价是对未来业绩的预期,那这预期是不是有点过早了?

来源:公司公告(2024年3月21日)

二、并购发展,非坦途

未来还很遥远,还是要着眼当下。

2023年上半年,工业驱动及控制电机业务营收占比62.85%,微特电机及控制占比19.93%,电动交通业务占比6.53%,其他业务占比10.69%。

来源:同花顺iFinD—营业收入

其中,只有微特电机是卧龙的起家本领,其他均为并购展业。

自2002年上交所上市以来,卧龙便走上了买买买的扩张模式。公开市场信息显示,截至目前,卧龙约有57家全资及控股子公司。

相对于内生发展,卧龙的并购发展虽立竿见影,但也并非一路坦途。

来源:同花顺iFinD—净利润

经过几年增长后,2011-2012年公司净利润遭遇第一次滑铁卢。具体原因主要有两点:

外因。受欧债危机影响,整个经济环境低迷,彼时卧龙1/4以上的收入来自境外;

内因。产品附加值较低,毛利率低。

连续两年低迷,卧龙开始有所行动,这次的砝码便是卧龙投资。

从名字便可看出,卧龙投资与卧龙电驱,属同一控制下企业。卧龙投资是为收购奥地利ATB驱动技术股权(世界三大电机品牌之一)而设立的公司,2011年以约9.28亿收购ATB股权,此外无其他业务。

2013年,卧龙电驱收购卧龙投资。根据公司公告,受ATB业绩驱动,此番收购评估增值率高达102.79%(卧龙投资账面净资产价值10.3亿,评估价值20.89亿元)。收购当年,卧龙投资成功实现净利润2.35亿,成功拉动卧龙电驱业绩扭转。

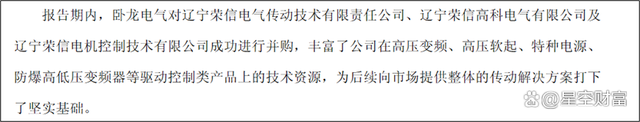

然而,好景不长。2015-2016年间,市场需求变化导致卧龙再次面临业绩下滑。这一次,卧龙电驱又启动了并购大法。根据2016年业绩摘要,卧龙又并购了辽宁荣信传动等三家公司,与此同时,又处置了控股子公司银川卧龙,实现近7个亿的投资收益。双管齐下,2017年业绩再次扭转。

来源:卧龙电驱2016年业绩摘要

但问题是,靠并购或处置子公司扭转业绩,终究不是长久之计。

近两年,卧龙营收虽整体呈上涨趋势,但结构上来看绝大部分还是来自电机业务。电机行业竞争充分,整体格局清晰,成长空间有限。根据公司董事长庞欣元公开表示,公司对第二曲线的电动交通(新能源)寄予厚望,希望到2025年电动交通业务营收能达到50个亿元。但现实是,2022年,这部分业务营收仅不到10亿元。三年翻五倍,是不是过于自信,若不及预期,下一次的业绩压力,要靠哪个标的扭转?

三、疯狂并购,后遗症严重

除此之外,疯狂并购的后遗症也开始逐渐显现。

1?管理成本高

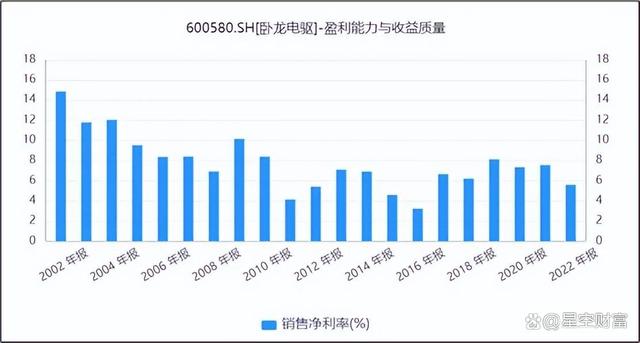

随着业务的发展,卧龙的毛利率不断上行,几乎均维持20%以上。但反观净利率,却在不断走下坡路。2023年前三季度,公司综合毛利率约为25.19%,但净利率仅为7.76%,根源就在于管理费用的吞噬。

来源:同花顺iFinD—净利率

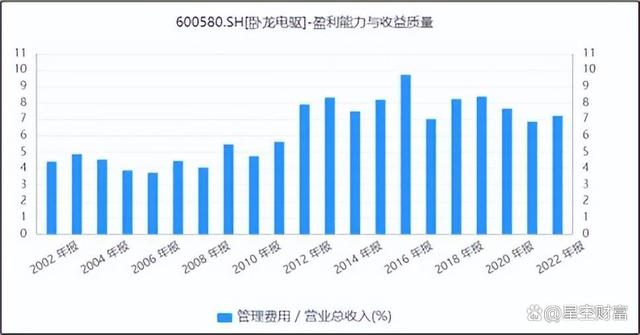

数据来看,管理费用占比整体呈上升趋势。

来源:同花顺iFinD—管理费用占比

2?偿债压力变大

净利率仅个位数,要维持疯狂并购的节奏,靠自己肯定不够。自上市以来,卧龙的资产负债率节节攀升。截至2022年底,已近60%。短期来看,卧龙的速动比率常年低于1,短期偿债压力山大。

来源:同花顺iFinD—资产负债率

此刻的卧龙电驱,净利率仅7%多,还面临较大的偿债压力,飞行汽车展翅高飞,还差得远。

注:本文不构成任何投资建议。股市有风险,入市需谨慎。没有买卖就没有伤害。