来源 :诺诺的富爸爸2023-02-17

在你上学的时候,你们班里是不是总有这么一位同学,他每次都考90分,也有可能是89分、或者91分,他不是最受老师喜欢的那几个,有时候甚至低调到让你忘记它的存在,他不够聪明伶俐,但基本功非常扎实,学习勤恳,发挥稳定,即便是班里95分以上的拔尖生,只要想到他,也会有一种无形的压迫感。

福耀玻璃就是我们A股市场上的这么一位稳如老狗的优等生。它先天的资质并不突出,所处行业也不肥沃,但就凭着这股子稳扎稳打的个性,硬生生的在汽车玻璃这一个狭窄且并不肥沃的赛道上,耕耘出一家世界龙头来。

今天我们就一起来看一下福耀的财务基本面,感受一下什么叫恰到好处的稳健。

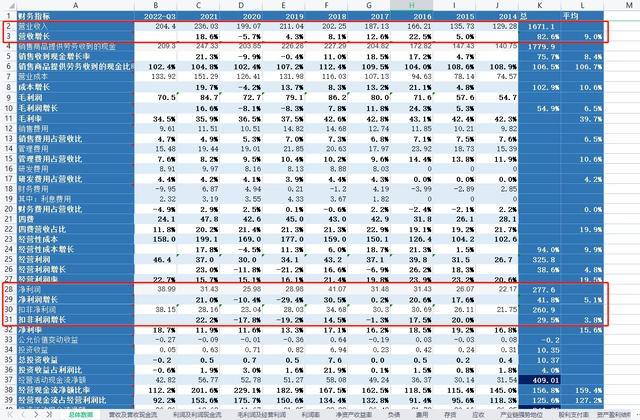

福耀玻璃自2014年起,到2021年营业收入增长了82.6%,平均年化增长率为9%;扣非净利润共增长了29.5%,平均年化增长3.8%,但你知道从2014年底到2021年底的这个时间段内,如果你投资了一手福耀玻璃,你的收益会是多少吗?答案是7.7倍,平均年化36%。所以说这就是股市的魅力,他并不和实际赛跑,而是和人的预期赛跑,人的预期就像是孙猴子的心,上天入地只在须臾之间。只要公司还活着,只要公司在大趋势上没有明显的衰退,只要我们买的不贵,那么就总会有机会。在这里,等待是一门艺术。

福耀近八年收入和利润及增长率

福耀近八年收入和利润及增长率

福耀的经营现金流非常好,经营现金流净额平均是扣非净利润的1.6倍,但自由现金流却不是很理想,只有净利润的50%上下,这主要是因为它的资本支出特别高,吃掉了非常多的净现金,这说明了他是一家非常高资本投入的公司,天生资质并不是太好。

福耀经营现金流、自由现金流近八年情况

福耀经营现金流、自由现金流近八年情况

但自2018年以来的这5年里,它的资本支出的下降趋势非常明显,自由现金流比率已经攀升到94%的水平了,含奶量越来越高,这说明了他这5年的商业模式正在大幅改善。

福耀近五年自由现金流情况

福耀近五年自由现金流情况

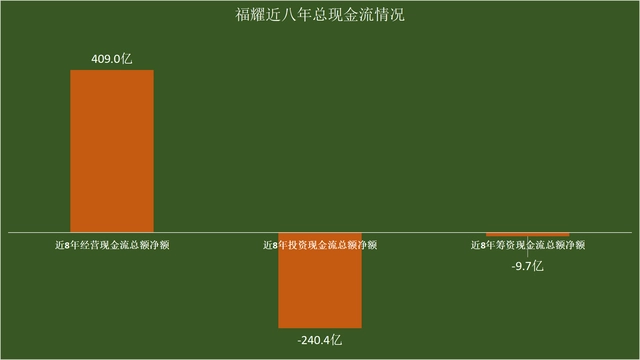

越来越充沛的现金流改善加之他这八年持续攀升的平均值高达65%的股利支付率,福耀玻璃这家公司对于价值投资者的吸引力的确越来越大了。我们可以看到,福耀玻璃自2014年以来,经营现金流总额为409亿,这是它这么多年做买卖赚的总现金,投资活动现金流总额为240亿,这是它这些年总共花出去的钱,两者相减净胜169亿,这部分钱可以看做是他可以随意支配的钱,占到总利润的64.6%,而这些年福耀玻璃给股东分出去了多少钱呢?分出去了总利润的64.9%。也就是说福耀玻璃这么多年把赚到的钱全都分给股东们了,一分没剩,可以说是做到了仁至义尽。

福耀玻璃近八年总现金流情况

福耀玻璃近八年总现金流情况

至于如何分析上市公司的现金流,我把具体的方法都提炼成了一套我一直在用的Excel财务分析模板【本文配图展示的表格即是】中,这套模板会从现金流、赚钱能力、管理和运营效率、抗风险能力以及股东回报意愿五个维度进行上市公司的财务基本面分析。有用过的朋友说,用这个工具分析一遍公司财务后,对这家公司的基本情况就能摸个差不多了。感兴趣的朋友可以点击下方链接获取模板和使用方法。

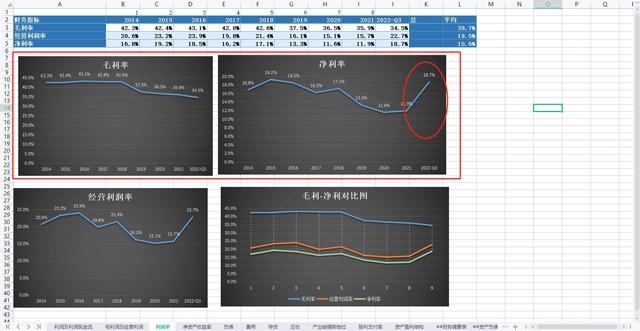

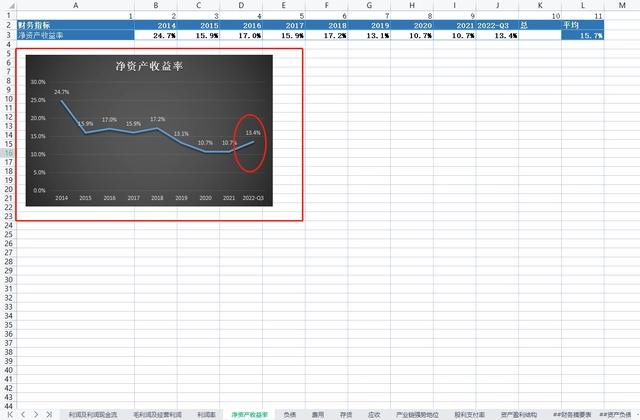

好了,我们言归正传。赚钱能力方面,福耀的毛利率平均为39.7%,净利率为15.6%,净资产收益率为15.7%,这三个指标前三年下滑的非常明显,但在净利率和净资产收益率在2022年改善幅度特别明显,费用明显降低,说明需求受到了新能源车的明显拉动,可以说算是半个新能源概念股了,未来的走势应该也会被新能源行业的发展所左右。

福耀利润率

福耀利润率

福耀净资产收益率

福耀净资产收益率

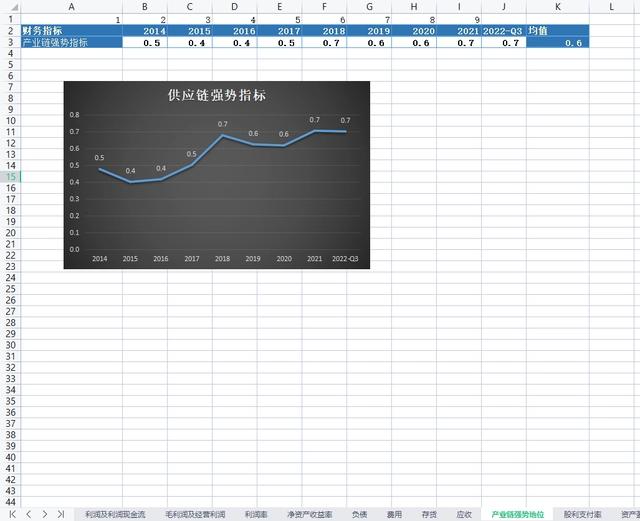

营运指标方面,无论是四费、还是存货、预收、应付、应收和预付均处于一个合理的区间上,没有特别的亮点,但也没有特别的短板。但有一点是不太理想的,就是它的产应链强势指标只有0.6,

说明它在产业链上处于一个相对弱势的地位,容易受到上下游的挤压,再次说明了福耀的先天资质是比较一般的,能够做到这种程度实属不易。但从图中可以看出,近几年福耀的该指标也有明显的改善趋势。我是诺诺的富爸爸,读过100多本投资经典,为您讲透股票背后的逻辑。关注我吧!