来源 :宸倩的食饮随笔2024-03-30

摘要

?投资逻辑

业绩简评

3月30日公司发布年报,2023年实现营收51.39亿元,同比-3.78%;实现归母净利润16.97亿元,同比+386.53%;实现扣非归母净利润5.24亿元,同比-5.79%。23Q4年实现营收11.86亿元,同比-14.37%;实现归母净利润29.69亿元,同比+393.72%;实现扣非归母净利润0.61亿元,同比-60.02%,业绩超此前预告中枢。

同期公告2024年限制性股票激励草案,拟以每股 14.19元授予中高层管理人员、核心业务(技术)骨干一共329人,不超过1438.80万股。24/25/26年解锁份额为30%/35%/35%。考核条件包含利润、收入两方面。23年为基准,24-26年营收增速不低于12%/32%/95%;营业利润率不低于15%/16.5%/18%;净资产收益率不低于14%/15.5%/20%。

经营分析

Q4阵痛调整期,主业明显承压。1)全年调味品/房地产/其他分别实现收入48.66/1.55/0.44亿元,同比-0.5%/-33.9%/-48.0%。调味品表现稳健,其他行业受需求疲软冲击较大。2)23Q4酱油/鸡精鸡粉/食用油/其他分别-17.3%/+18.1%/-18.7%/-21.1%。下滑系春节备货错位,叠加内部组织架构处于调整阶段,短期影响销售人员和经销商积极性。3)分区域,23Q4东部/南部/中西部/北部同比-15.5%/-6.1%/-6.2%/-43.9%。东部、北部下滑幅度较大系市场竞争格局激烈,叠加经销商数量减少。期末公司经销商数量共2084家,较22年新增81家。

全年利润率企稳修复,Q4费用计提略有扰动。23年/23Q4美味鲜净利率为11.4%/9.9%,同比+0.4pct/-2.6pct。Q4利润率偏低系人员补偿、诉讼费、咨询费等一次性计提,期间内销售/管理费率分别同比+0.7/+5.8pct。23年调味品主业毛利率为32.2%(同比+2.0pct),主要受益于各项原材料、运费等成本下行。

业绩压力集中释放,24年轻装上阵。公司将聚焦调味品主业,叠加空白市场扩张,收入有望恢复双位数增长。利润端,新管理层到位后,积极推进供应链优化和绩效改革,前期组织效率偏低,后续净利率有望追赶同行。

盈利预测、估值与评级

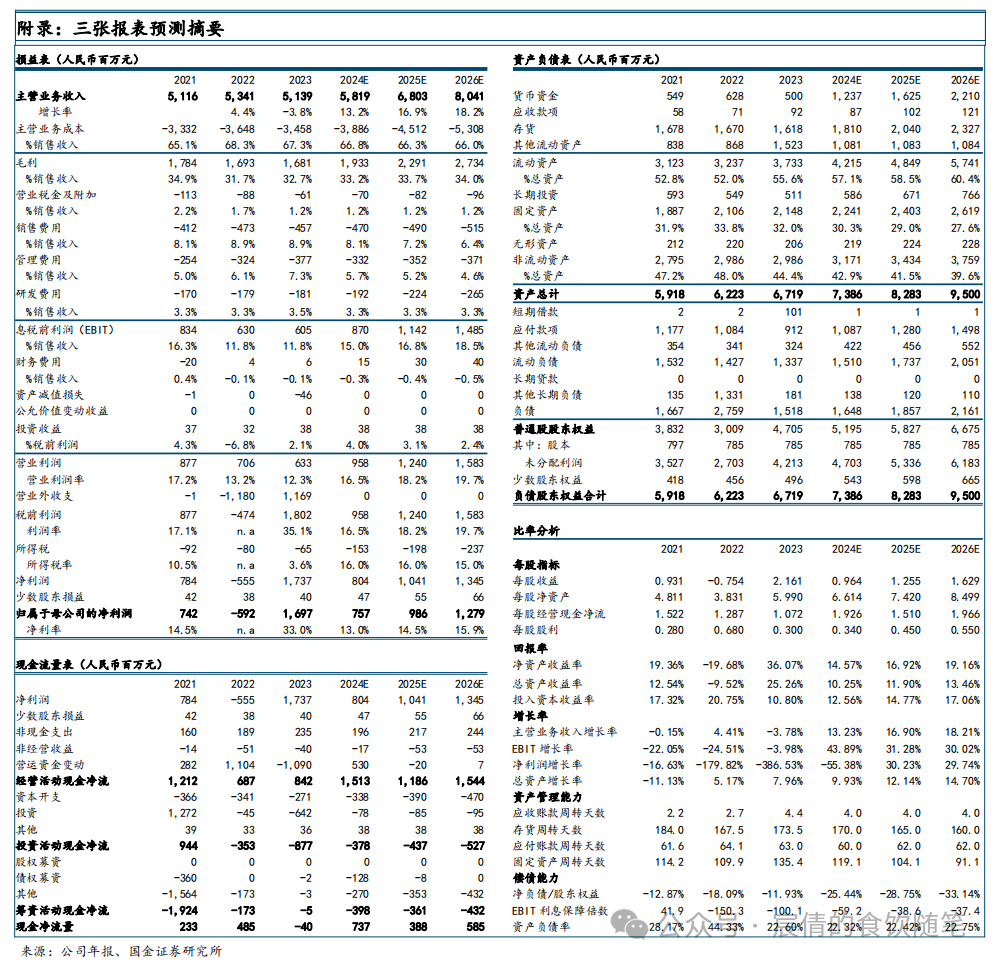

预计24-26年公司归母净利分别为7.6/9.9/12.8亿元,同比-56%/+30%/+30%,对应PE分别为27x/21x/16x,维持“买入”评级。

风险提示

食品安全风险;市场竞争加剧风险;内部改革不及预期风险