来源 :第一上海金融2023-09-12

主要数据

行业:乳制品/食品饮料

股价: 26.11 元

目标价: 37.55 元(+43.8%)

市值:1662.24 亿元

二季度业绩增速环比收缩

23H1公司共计收入、净利润分别为659.8/63.1亿元,同比+4.4%/+2.8%,扣非净利润为58.0亿元,同比-1.5%。其中,Q2单季度收入、净利润分别实现326.5/26.9亿元,同比+1.1%/+2.9%,扣非净利润为24.8亿元,同比-4.5%。

液体乳环比改善,冷饮优势领先

分业务看,23H1液态乳、奶粉及奶制品、冷饮产品业务分别实现收入424.2/135.2/91.6亿元,同比-1.1%/+12.0%/+25.5%,其中23Q2分别实现206.8/60.8/53.6亿元,同比+0.5%/-8.9%/+19.2%。液体乳业务上半年Q2恢复正增长,环比Q1呈现一定复苏态势,其中,我们预计公司上半年常温白奶同比实现中个位数左右增速,高端常温金典增速更优,而低温金典鲜奶同比呈现翻倍增长,在宏观经济疲弱影响下,整体大白奶业务延续结构持续优化趋势。酸奶品类我们预计上半年低温酸实现同比快速增长,而常温酸Q2环比Q1降幅有一定收窄。奶粉业务由于出生率下降及行业库存出清等压力影响,上半年婴配粉行业面临较大挑战,公司期内主动调整战略,预计整体库存保持较为健康水准。与此同时,公司成人奶粉业务稳居行业市场份额第一。奶酪业务上半年行业面临下行压力,公司收入预计同比略有下滑,但线下零售市场份额仍同比提升1.5pct至17.2%。冷饮业务去年同期高基数下实现高增,继续保持行业领先优势。

费用投放稳中有降,盈利能力保持稳健

23H1综合毛利率同比-0.3pct至33.2%,其中Q2毛利率同比持平,较Q1有所改善,主因1)23Q1春节错配短期影响产品结构,Q2逐渐恢复常态,以及2)上半年原奶及其它原辅料成本持续下行所致。费用方面,23H1公司销售/管理/研发/财务费用率分别同比-0.8/+0.2/0/+0.1pct,其中Q2分别同比-0.5/-0.5/0/+0.1pct,整体费用率保持稳中有降,如剔除澳优并表影响,预计期内销售费用率下降幅度更大。此外,公司上半年计提存货跌价损失及合同履约成本减值损失共4.1亿元,同比大幅增加2.9亿元,预计主要由上半年喷粉量大幅增加所致。最终公司净利润率23H1/23Q2分别为9.6%/8.2%,同比-0.1/+0.1pct,若剔除澳优并表影响后,我们预计公司Q2内生净利率亦有一定提升。

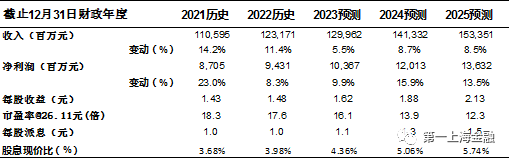

目标价37.55元,买入评级

近期国内促销费政策频发,我们预计后续宏观经济环境有望逐步改善,叠加公司后续季度低基数效益下,下半年整体或将迎来更好发展。长期来看,公司综合实力持续领先于行业,产品结构及费用管控效率的优化趋势稳步向好,预计未来盈利弹性有望持续释放。综上所述,我们预计公司2023-2025年分别有望实现净利润103.7/120.1/136.3亿元,给予目标价37.55元,相当于2024年盈利预测20倍PE,距离当前有43.8%预期涨幅,买入评级。

重要风险

1)食品安全;2)行业竞争加剧;3)经济环境恢复不及预期。

| 图表1: 盈利预测 |

|

| 资料来源:公司资料、第一上海预测 |