江苏银行逾70亿资产不良包上架。

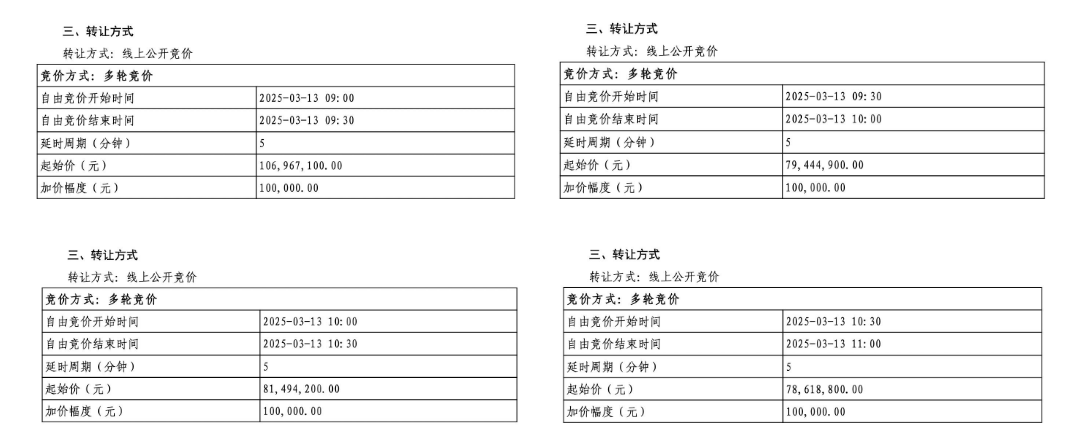

3月13日,江苏银行合计约70.9亿元的个人不良贷款(个人消费贷款)包通过线上公开竞价方式进行转让,而起始价仅为3.5亿元。

对一家城商行来说,67亿元不是一笔小数目,江苏银行2024年归母净利润318.43亿元,也就是说这笔坏账占比去年全行净利润的21.04%;以A股42家上市银行2023年净利润计,有4成以上一年赚不到这一数字。

《行长速览》注意到,与江苏银行连年压降的不良贷款率形成鲜明对比的是个人不良贷款率的冒头以及防范风险的拨备覆盖率的不断降低。2022年至2023年,江苏银行个人贷款不良率分别为0.70%、0.79%。

最新业绩显示,2024年,这家江苏省内最大法人银行——江苏银行实现营收为808.15亿元,同比增长8.78%;归母净利润为318.43亿元,同比增长10.76%。截至报告期末,该行的总资产约3.95万亿元。

逾70亿元个人网贷“坏账”无奈转让,损失率或高达95%

就在日前,江苏银行近年来最大一笔不良个贷转让包开启线上公开竞价。合计约70.9亿元的个人不良贷款以3.5亿元的起始价正式起拍。

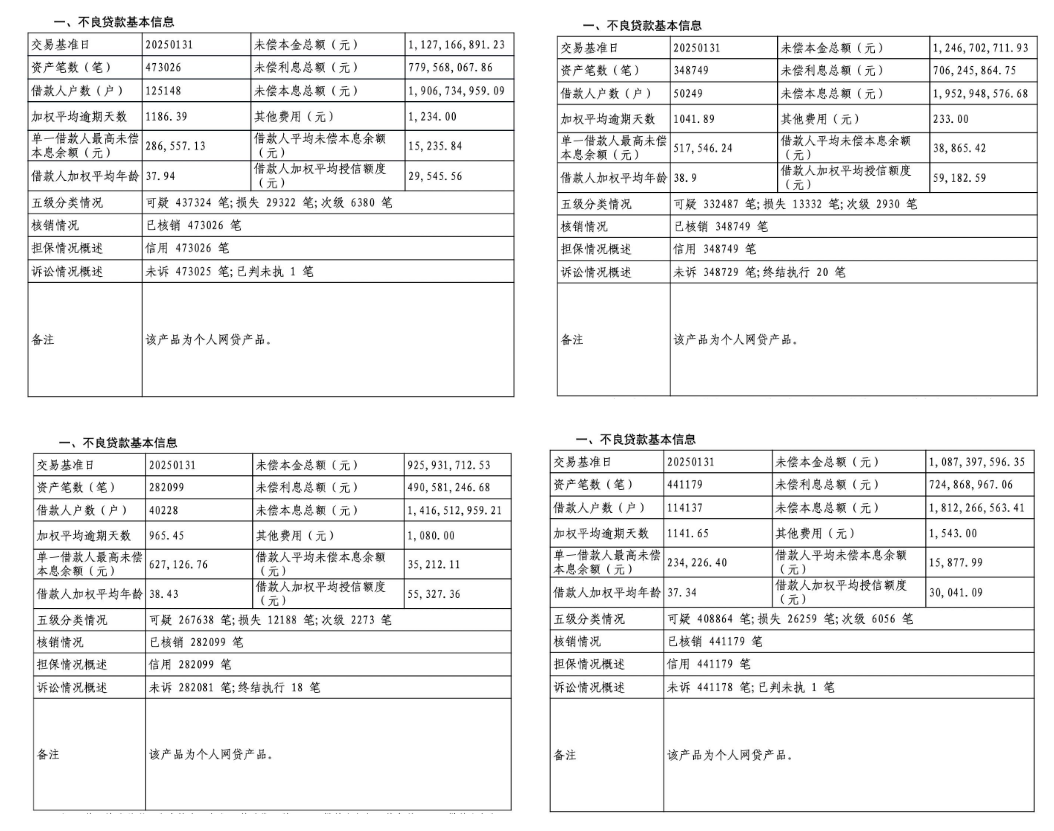

近日,据银行业信贷资产登记流转中心官网显示,江苏银行接连挂出4批个人不良贷款转让项目。上述不良贷款的未偿本息合计约70.9亿元,逾期时间3年左右,涉及到的借款人户数约33万户,借款人平均年龄约为38岁,单人最高欠款金额则达到了62.71万元。

值得注意的是,这4批不良贷款全部来源于个人网贷产品,且江苏银行已对其进行了全额核销。目前,这些坏账已线上打包上架,在3月13日通过线上公开竞价的方式进行转让,而4批坏账的合计起始价仅为3.5亿元。若这些坏账最终以起始价成交,那么江苏银行曾经放出的70.9亿元个人网贷,将面临高达67.4亿元的损失,损失率达95%。

早在2022年,江苏银行直接向第三方转让不良贷款的规模仅为7.05亿元,2023年升至29.20亿元。此次在银登网公开挂牌转让逾70亿元个人不良贷款,无疑是江苏银行一次前所未有的大规模转让处置。

作为江苏省最大的法人银行,江苏银行的资产质量放在整个行业并不差,其不良贷款率连续多年控制在1%以下,低于行业平均水平。数据显示,2017年—2024年,该行不良贷款率分别为1.43%、1.41%、1.39%、1.38%、1.32%、1.08%、0.94%、0.91%、0.89%,连续8年保持稳步下降。

不过,在宏观经济增速放缓的大背景之下,此番处置巨额个人不良贷款的背后,该行个人贷款的不良贷款率呈现逐年抬头之势。2022年至2023年,江苏银行个人贷款的不良率分别为0.70%、0.79%,在2024年上半年,个人贷款不良率较2023年末增加0.19个百分点至0.98%。

从财报得知,江苏银行的个人贷款主要包括个人房贷、个人消费贷、个人经营贷、信用卡四大业务。其中,个人消费贷所占比重最大,几乎占到个人贷款的“半壁江山”。截至2024年6月末,江苏银行个人贷款余额6346亿元,较上年末下降2.76%。其中个人消费贷为3009亿元,较上年末下滑4.29%。可见江苏银行个人贷款增长放缓,主要是受个人消费贷增长的拖累。

此番对外处置的70多亿元个人网贷“坏账”,正是逾期3年左右的个人消费贷。截至2024年6月末,江苏银行个人贷款的不良率为0.98%,较上年末上升0.19个百分点。

另一边,江苏银行拨备覆盖率正不断降低。2022年、2023年、2024年,江苏银行拨备覆盖率分别为393.89%、389.53%、350.10%。

年初基金托管业务被点名,去年归母净利润同比增长10.76%

2025年年初,优等生江苏银行被监管“点名”。

1月27日,证监会官网显示,江苏证监局对江苏银行采取责令改正的监管措施,对南京银行采取出具警示函的监管措施。据悉,江苏证监局对两家银行的基金托管业务进行了现场检查,相关业务在内部控制、人员管理、投资监督、信息报送等方面存在多项问题。

经查,江苏银行的基金托管业务存在以下问题:

内部控制方面,江苏银行对部分私募股权基金管理人准入的尽职调查不充分;投资监督岗同时承担稽核管理职责;对部分经修订的基金合同和托管协议未及时回收并归档保存;2022年度,未对基金托管法定业务和增值业务的内部控制制度建设与实施情况开展相关审查与评估。

人员管理方面,江苏银行个别核算、监督等核心业务岗位人员缺乏基金从业资质,或不具备托管业务从业经验。

投资监督方面,江苏银行未对基金投资监督标准与监督流程制定专门制度规范;投资监督系统岗位功能设定不规范;针对个别所托管基金,未根据基金合同及托管协议约定,对基金的投资范围、投资比例、投资风格、投资限制等实施有效监督。

估值核算方面,针对个别所托管基金估值对账不一致的情况,江苏银行未及时处理并向基金管理人提示反馈。

信息报送方面,2023年以来江苏银行未按要求向证监会及派出机构报送基金投资运作监督报告、基金托管业务运营情况报告、内部控制年度评估报告等材料;2024年3月,基金托管部门的高级管理人员发生变更未及时向证监会或江苏证监局报告。

基于以上问题,江苏证监局决定对江苏银行采取责令改正的行政监督管理措施。江苏证监局要求,江苏银行应对上述问题进行整改,并于收到决定之日起30天内提交书面整改报告,江苏证监局将视情况进行检查验收。

2025年1月23日,江苏银行公布2024年度业绩快报。截至报告期末,江苏银行资产总额3.95万亿元,较上年末增长16.12%;报告期内,实现营业收入808.15亿元,同比增长8.78%;实现归母净利润318.43亿元,同比增长10.76%。报告期末,江苏银行不良贷款率0.89%,拨备覆盖率350.10%。

公开资料显示,江苏银行于2007年1月挂牌开业,为江苏省内最大法人银行,也是全国20家系统重要性银行之一,总部位于江苏南京,下辖17家分行和苏银金融租赁、苏银理财、苏银凯基消费金融、江苏丹阳苏银村镇银行4家子公司,业务版图不仅遍布江苏省内各县域,还横跨长三角、珠三角、环渤海三大经济发达地区。