一家业绩良好,并且多次募集资金补充资本金的银行,为何仍然会面临核心一级资本下降的局面?很多利润丰厚,持续分红的银行为何也需要通过定增等方式持续从资本市场募集资金?

杭州银行是一个非常好的研究案例。

6月26日晚间,杭州银行发布定增预案,拟发行不超过9亿股,拟募集不超过125亿元用于补充该行核心一级资本。让市场意外的是,次日该行便发布公告,将定增募资总额上限由125亿元下调至80亿元。

历史数据显示,上市以来杭州银行已通过多种方式募资超过500亿元用于补充资本金,但截至2023年一季末,该行核心一级资本充足率在上市城商行中仍居于尾部。

值得注意的是,近几年杭州银行的净利润持续增长,截至2023年一季末,该行未分配利润超过300亿元,拨备覆盖率超560%。

那么,杭州银行为什么在利润增长的情况下,持续募资却仍然“缺钱”呢?

上市后已募资超500亿元补充资本金

公开数据显示,杭州银行自2016年上市后,通过定增、优先股、二级资本债、可转债等多种方式募资补充资本金。截至2022年末,该行已累计募资约521.6亿元用于补充资本金。

2023年6月26日,杭州银行除了发布新的定增预案外,董事会还审议通过了资本类债券发行的议案,发行不超过300 亿元(含 300 亿元)的资本类债券,包括但不限于无固定期限资本债券、二级资本债券等,用于补充其他一级资本或二级资本。

核心一级资本充足率排名垫底上市城商行

但是,在多次募资补充资本金之后,杭州银行的核心一级资本充足率仍然处于低位。

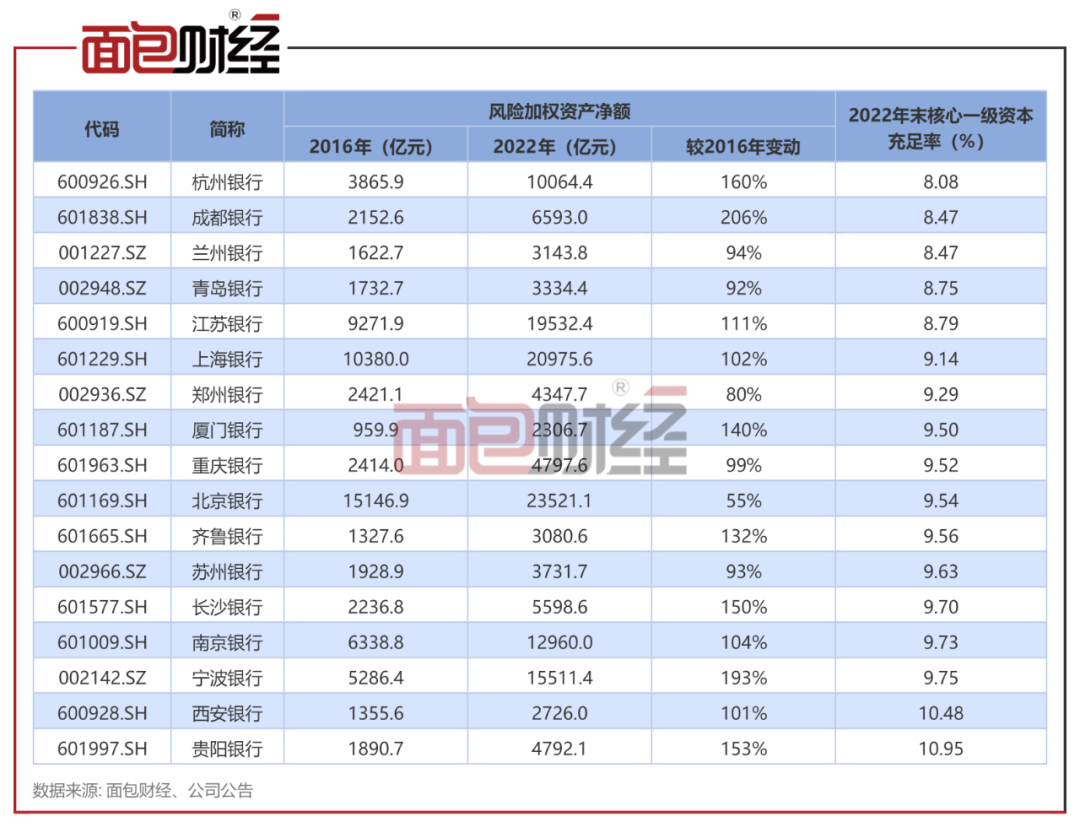

截至2023年一季末,杭州银行的核心一级资本充足率为8.1%,在上市城商行中排名最后。

历史数据显示,2018年以来,该行的核心一级资本充足率均在8.6%以下,在上市城商行中均处较低水平。

部分募资不能用于补充核心一级资本

按照相关的会计准则和监管规定,二级资本债不能用于补充一级核心。而此前发行的可转债则需要在转股后,其相应的金额才能用于补充核心一级资本。

7月4日最新可转债股份变动公告显示,截至2023年6月末,累计约8.37万股“杭银转债”已经转换成A股,累计转股金约为109万元。因此,杭州银行通过二级资本债募集的资金,以及大部分可转债资金,目前尚无法用于补充核心一级资本。

尽管杭州银行上市之后通过各种方式募资总额超过500亿元,但根据相关规章制度,只有约70亿元的定增是可以用于补充核心一级资本。

面对资本金不足的情况,银行除了通过外源方式补充资本金,还会通过內源方式,即利润增长、留存盈余公积和计提充足的贷款损失准备等方式补充资本。

那么,杭州银行在多次通过外源方式募资补充资本金后仍然有再次募资需求,是盈利能力不强造成的吗?

很显然不是。

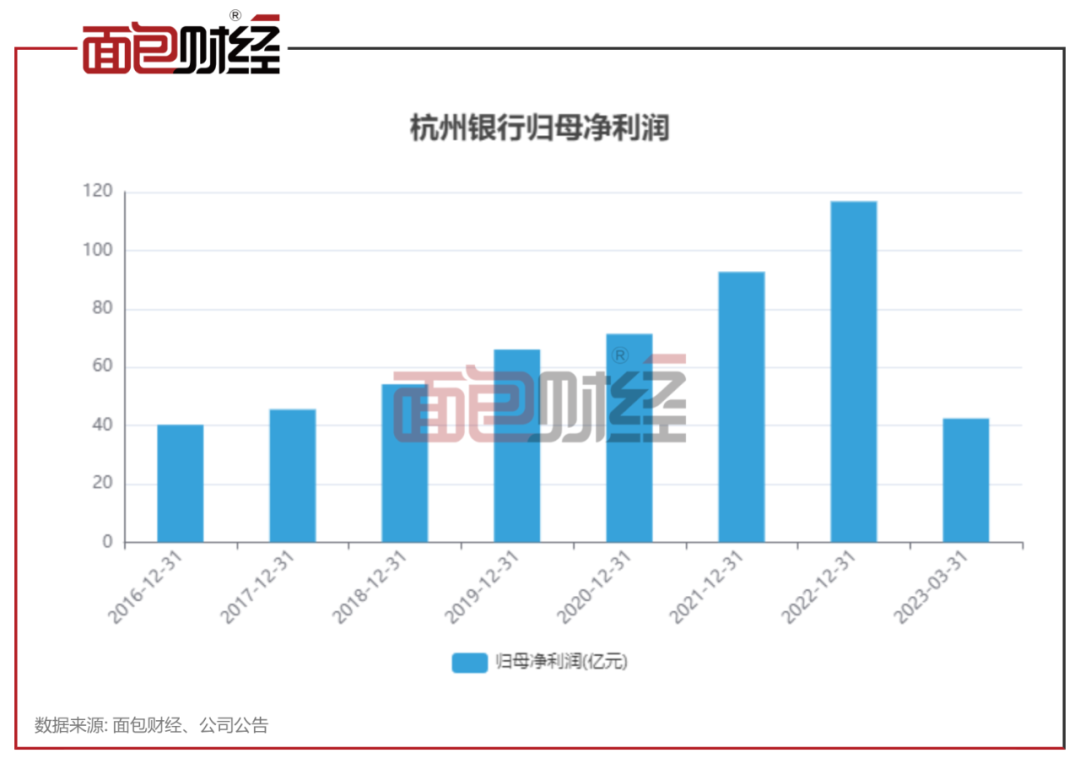

归母净利润持续增长

数据显示,2022年该行实现归母净利润116.79亿元,同比增长26.11%。2023年一季度,该行实现归母净利润42.39亿元,同比增长28.11%。历史财报显示,近年来杭州银行的归母净利润持续增长。

那是不是因为杭州银行分红比例过高造成的呢?

与同业对比:现金分红在净利润中占比偏低

相关公告显示,2022年杭州银行4月25日发布的2022年度分配预案则显示,其拟10派4元(含税),预计派现金额合计为23.72亿元,派现额占归母净利润的比例为20.31%。与其他目前已实施分红的上市城商相比,杭州银行的分红率偏低,仅高于贵阳银行,暂排倒数第二位。

2021年,该行共派发现金红利约20.76亿元,现金分红占归母净利润的比例约22.42%。而当期上市城商行的现金分红占比普遍在25%以上。

从数据来看,近两年杭州银行的现金分红比例在城商行中偏低,这也使得该行留存下较多的未分配利润。截至2023年一季末,杭州银行的未分配利润超340亿元。

需注意的是,根据相关监管规定,未分配利润将计入核心一级资本。这意味着,由于核心一级资本充足率偏低,实际上制约了前几年杭州银行的分红比例。

核心一级资本充足率偏低的问题,或许要从该行的发展模式及资产结构来看。

关键因素:风险加权资产增长较快

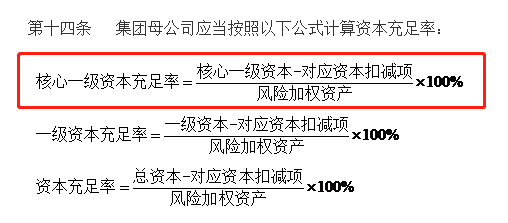

先从一级核心资本充足率的计算公式说起。

根据相关监管文件,核心一级资本充足率是核心一级资本减去对应资本扣减项后,与风险加权资产的比值乘以100%。

这意味着如果风险加权资产增长较快,将对各项资本充足率形成压力。这也正是杭州银行核心一级资本充足率偏低的重要原因。

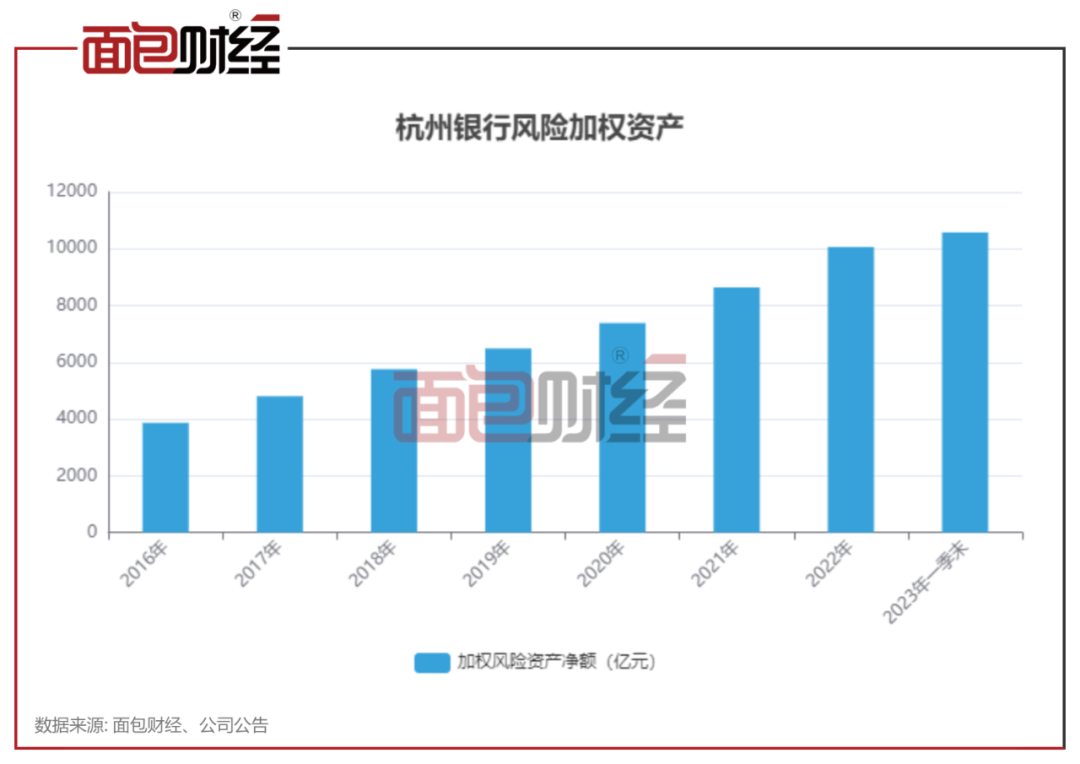

数据显示,杭州银行的风险加权资产由2016年末的3865.85亿元增至2022年末超万亿元。截至2023年一季末,该行的风险加权资产为10578.45元。

历史数据显示,2016年该行的风险加权资产净额为3865.85亿元,截至2022年末,杭州银行的风险加权资产净额较2016年增长160%。与其他上市城商行相比,杭州银行的整体增长较快,且远超增速行业中位数(104.45%)及平均增速(122%)。

除杭州银行以外,截至2022年末,城商行中核心一级资本充足率较低的还有成都银行、兰州银行和青岛银行,其风险加权资产净额的整体增速均较快。

那么,是什么导致杭州银行的风险加权资产快速增长?这要从资产结构来看。

总贷款规模持续扩张推升风险加权资产

根据《商业银行资本管理办法(试行)》规定,银行的风险加权资产主要由信用风险加权资产、市场风险加权资产以及操作风险加权资产构成,其中信用风险资产是最主要的构成部分。

而银行的各项贷款又是信用风险资产的主要构成之一,换句话说,当贷款快速增长时,银行的风险资产也在快速增加。

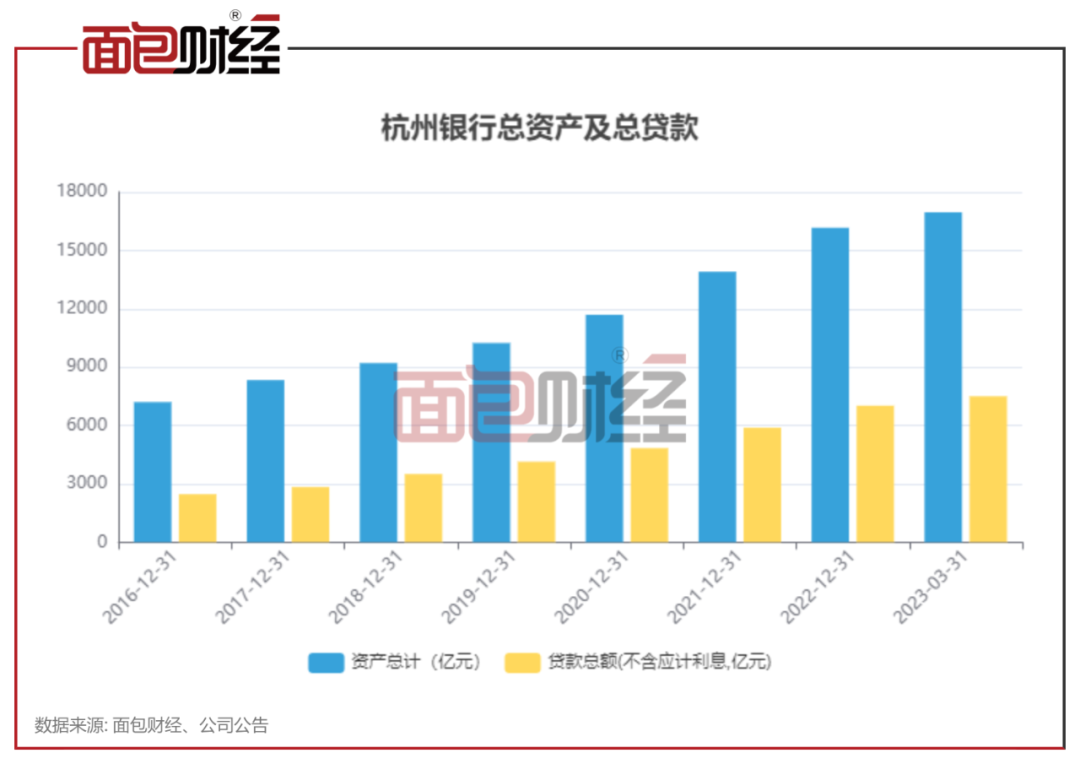

财报数据显示,截至2022年末,杭州银行的总贷款为7022.03亿元,较上市首年2016年末的贷款总额2466.08亿元增长超1.8倍。截至2023年一季末,该行总贷款为7503.4亿元,较上年末再次增长6.86%。

总贷款的增长也带动了资产规模的增长。数据显示,杭州银行上市首年,2016年末该行的总资产为7204.24亿元,截至2022年末,该行总资产已达1.62万亿,6年时间总资产增长超一倍。2023年一季末,该行总资产进一步增长至1.7万亿。

除了核心一级资本充足率偏低、贷款增速较快之外,杭州银行另外显著特征是分红率相对较高低、拨备覆盖率又远高于同业。2022年末及2023年一季度末杭州银行的拨备覆盖率均超过500%,在上市银行中位居首位。

监管部门此前曾有文件,鼓励商业银行将过高(超过300%)的拨备覆盖率还原成未分配利润,鼓励上市银行提高分红比例。

杭州银行为什么会有这么高的拨备覆盖率?在业绩持续增长的同时分红率为何偏低?这些其实都与资本充足率、资产收入结构等因素存在着相当程度的联系。而本次定增的成败也将产生更深远的影响。

后续,我们将从财务分析入手重点研究以下两个问题:

杭州银行为什么不降低拨备覆盖率?

杭州银行分红比例为何偏低?