来源 :新浪财经2025-07-04

在光伏产业的跌宕浪潮中,高瓴资本与隆基绿能的“交集”,曾是资本圈津津乐道的故事。

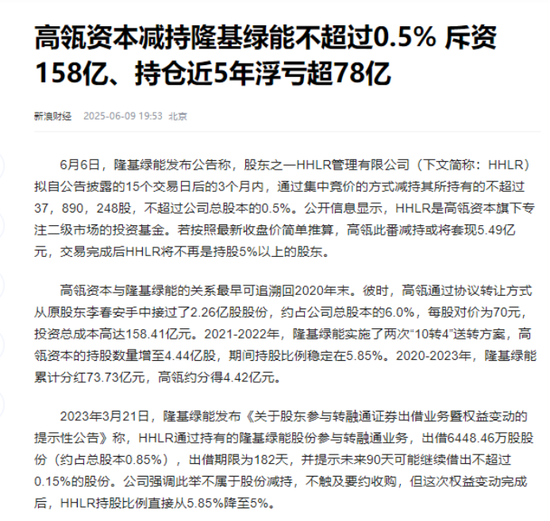

然而,随着时间推移,这场耗时近5 年的投资,却演变成一场浮亏超 78 亿的资本迷局,其间减持“暗操作”、行业周期冲击等情节,为市场勾勒出资本博弈的复杂与残酷。

高位入局:158 亿开启光伏巨头押注之旅

时间拉回2020 年末,光伏行业正值景气上行期,隆基绿能作为赛道龙头,吸引着资本目光。

高瓴资本旗下HHLR 瞅准时机,通过协议转让,从原股东李春安手中接过 2.26 亿股,以每股 70 元对价、总计 158.41 亿元的成本,开启对隆基绿能的重仓布局,彼时持股比例达 6.0%,高调入局光伏赛道。

随后,隆基绿能2021 - 2022 年两次“10 转 4”送转,高瓴持股数增至 4.44 亿股,期间持股比例稳在 5.85%。

2020 - 2023 年,隆基绿能累计分红 73.73 亿元,高瓴从中分得约 4.42 亿元,看似“躺赢”的投资,却因行业周期反转与资本操作“暗礁”,逐渐偏离轨道。

减持“罗生门”:违规操作与浮亏困局

2023 年 3 月,隆基绿能公告 HHLR 参与转融通,出借 6448.46 万股(占总股本 0.85%),期限 182 天,虽强调非减持、不涉要约收购,但权益变动后持股比例直降至 5%。而三季报显示,转融通股份到期归还后,HHLR 持股比例不升反降至 4.98%,约 6600 万股“消失”。

原来,高瓴利用转融通期间股份不计名下持股规则,在持股低于5%时分段减持,避开提前披露义务,实现“零公告减持”。按当季平均股价 42.5 元/股算,套现约 28.05 亿元。这种“擦边球”操作,最终引证监会立案,直指“涉嫌违反限制性规定转让股票”,资本逐利与合规底线的博弈,在此暴露无遗。

违规减持风波后,2024 年 3 月 HHLR 承诺 1 个月内购回涉案股份,4 月以 18.41 元/股增持 128.13 万股,持股重回 5%,后续持续增持至 4.16 亿股、持股 5.5%。但综合算账,初始投资+购回成本合计 171.20 亿元,分红+两轮减持套现 37.97 亿元,最新减持后持仓市值 54.82 亿元,总计仅 92.79 亿元,浮亏 78.41 亿元。

光伏行业产能过剩、“价格战”凶猛,让隆基绿能业绩雪崩,2024 年营收降近四成、归母净亏 86.18 亿元,股价从高位暴跌超 80%至 12.63 元/股。

高瓴资本虽试图通过增持、布局新基金“救场”,但行业周期下行的力量,让这场 158 亿豪赌陷入浮亏深渊,也折射出顶级资本在行业周期面前的无力与被动。

从高位入局的风光,到减持违规的窘迫,再到浮亏超78 亿的尴尬,高瓴资本与隆基绿能的投资故事,充满资本博弈的戏剧性与行业周期的无情冲击。

这场耗时近5 年的资本旅程,不仅让高瓴资本付出巨额浮亏代价,也为市场敲响警钟:即便顶级资本,在行业周期与合规约束的双重考验下,也难避投资“滑铁卢”,而光伏产业的跌宕浪潮,仍在继续书写资本与企业的浮沉篇章。