来源 :国信研究2023-05-17

投资摘要

公司 2022 年实现净利润 16.3 亿元,同比+39%;2023Q1 实现净利润 4.0 亿元,同比-5%。公司 2022 年实现营收 52.4 亿元,同比+48%;归母净利润 16.3亿元,同比+39%;毛利率为 58.00%,同比+2.79pct。公司 2023Q1 实现营收12.7 亿元,同比+7%,环比-8%;归母净利润 4.0 亿元,同比-5%,环比+25%;毛利率为 54.91%,同比-4.93pct,环比+1.83pct。

累计装机稳步增长,23Q1 风速同比提升。公司 2022 年经营业绩较上年有较大增长,主要系新增投运 0.84GW 风电项目(陆上风电 0.64GW 和海上风电 0.20GW)带来的上网电量增加,及澳洲白石项目售电单价上涨带来的收入增长所致。截至 2022 年底,公司实现累计风电权益装机容量5.13GW,在建容量 0.81GW,可预见的筹建项目(获取核准的潜力较大)容量 2.14GW。预计 2023 年公司新增装机将超过 0.81GW,叠加 2023 年一季度风速同比有所增长,公司全年量利齐升可期。

加大非限电区域开发力度,整体提升运营资产质量。公司 2022 年在广东等非限电区域已有运营项目 0.30GW,在山西、陕西、四川等限电较少区域已有运营项目 0.32GW,并以此为基础加大中东部及南方区域市场发力度。目前公司正在湖北、广西、河南、四川、黑龙江等已有项目的区域开发后续项目,在湖南、吉林等区域开展风电项目前期踏勘和测风工作,扩大资源储备。未来公司将继续加大非限电区域开发力度,从资产战略布局上降低公司整体弃风弃电率。

市场化交易比例不断提升,电力交易溢价有望放大。为了补偿可再生能源开发企业、体现环境价值,在当前的绿电交易机制下,我国绿电交易成交电价普遍高于当地中长期市场均价。据北京电力交易中心统计,2022年全国各省溢价幅度为 0.02-0.11 元/kWh。2017-2022 年公司市场化电力交易比例逐年提升,已从2017 年的 29.78%提高到 2022 年的 54.44%。

风险提示

竞价上网导致电价下降;项目获取不达预期;投产进度不及预期。

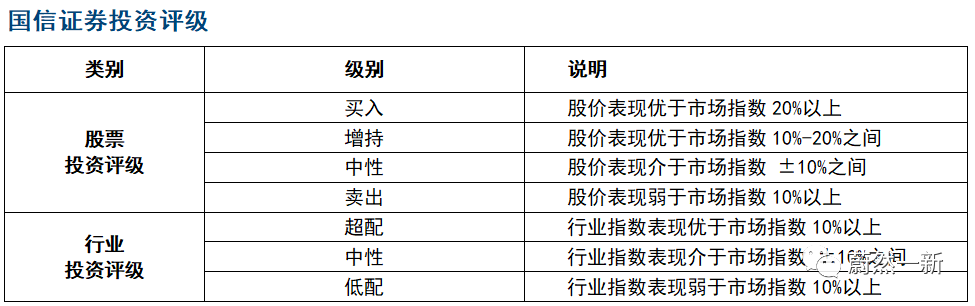

投资建议:调整盈利预测,维持“增持”评级

考虑国内新能源项目强制配储政策趋严,风电项目投资成本有所承压,基于审慎性原则小幅下调盈利预测。预计公司 2023-2025 年归母净利润为 19.2/21.2/23.8 亿元(原预测 21.0/22.5/25.3 亿元),同比+18%/11%/12%,EPS 分别为0.30/0.33/0.37 元,当前 PE 为 13/12/11 倍,维持“增持”评级。