2024年股份行零售战绩几何?

曾几何时,得益于经济高速发展带来的人均可支配收入增长及一系列金融改革政策红利,银行零售业务得以长足发展。“不做批发业务现在没饭吃,不做零售业务未来没饭吃”,二十年前一位银行行长的“名言”掀起银行业零售转型高潮。

如今随着宏观经济不确定性日渐增加,银行零售业务逐渐“褪色”。

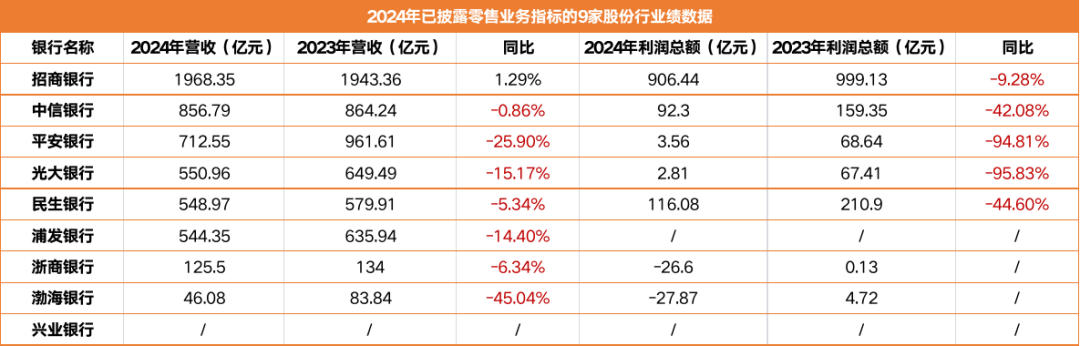

以12家全国性股份制银行为例,已披露零售业务相关数据的9家机构中,仅一家零售营收为正增长,而零售利润增长则全面告负。规模层面,虽有7家银行零售AUM稳步增长,但亦有不少机构选择压降零售贷款投放……

积蓄力量穿越周期,零售业务营收贡献分化

2024年,中国经济长期向好基本面没有变,但在利率下行、减费让利等大背景下,被视为银行穿越周期的利器和压舱石的零售业务也面临诸多不确定性。

整体上看,股份行零售业务盈利指标营业收入、利润总额普遍下行。

从零售业务营收上看,招商银行2024年实现营收1968.35亿元,同比增长1.29%。其余几家股份行中,中信银行、民生银行、浙商银行营收降幅相对较小,同比分别下滑0.86个百分点、5.34个百分点、6.34个百分点。而光大银行、浦发银行降幅在15%左右,相较而言,平安银行、渤海银行营收降幅较大,其中渤海银行同比下滑45.04%,成为营收降幅最大的股份行。

零售利润方面,各股份行的利润总额呈现出不同程度的下降。其中,招商银行零售金融税前利润906.44亿元,同比下降9.28%,在全部税前利润的占比下降5.83个百分点。

然而,也有2家银行零售利润降幅近95%。其中,平安银行零售业务净利润为2.89亿元,而2023年同期为55.25亿元,同比下滑94.76%,净利润占比也仅为0.6%;零售金融业务信用及其他资产减值损失487.29亿元,占全部业务信用减值损失比例的98.6%。而光大银行零售金融利润总额2.81亿元,同比下降95.8%,利润贡献占比0.55%。

另外,还有2家股份行的零售净利较2023年由盈转亏。其中,浙商银行、渤海银行2024年零售净利分别亏损26.6亿元、27.87亿元。

实际上,上市银行的零售业务对营收的贡献较为分化。零售对整体营收占比超过50%的机构业务调整相对缓和,如招商银行2024年的零售营收占比仍保持上行态势,达到58.32%,此外招行零售利润占比也保持在了50%以上。

相对而言其他股份行零售营收、利润占比同步下降。具体看,从2023年到2024年的零售利润占比变化,中信银行则由21.3%下降至11.4%,平安银行则由11.9%下降至0.6%。

零售AUM前三甲地位稳固,个贷不良率仅浙商、兴业压降

尽管盈利面承压,去年股份行零售AUM、个人客户数、个人存款、个人贷款额等大多仍呈正增长趋势。与此同时,零售风险评判的关键指标——个贷不良率大多机构不降反增,仅兴业银行、浙商银行同比压降。

具体来看,7家披露数据的股份行2024年个人金融资产(零售业务AUM)均实现同比正增长。其中,招商银行14.92万亿、兴业银行5.11万亿元,中信银行4.69万亿元包揽前三甲。其后分别为平安银行、浦发银行、广发银行、民生银行,零售AUM分别为4.19万亿元、3.88万亿元、2.95万亿元、2.94万亿元。

个人客户数量方面,2024年有7家股份行个人客户数量实现增长,仅浙商银行个人客户数量呈现出收窄趋势,较2023年减少1511.47万户。

个人存款规模方面,9家股份行均保持稳定正增长。招商银行4.03万亿元领先,中信银行1.66万亿元,兴业银行以1.57万亿元尾随其后。前三之外,依次是浦发银行、民生银行、光大银行、平安银行、浙商银行、渤海银行。

个人贷款方面,有4家股份行的个人贷款额较2023年有所增长,分别为招商银行(3.64万亿)、兴业银行(1.99万亿)、中信银行(2.36万亿)、浦发银行(1.89万亿);此外,还有5家股份行的个人贷款额较2023年呈现出下降趋势,分别为平安银行(1.76万亿)、民生银行(1.77万亿)、光大银行(1.48万亿)、渤海银行(0.22亿)、浙商银行(0.48万亿)。

种种迹象表明,12家全国性股份行的零售棋局正发生深刻变化。这之中,兴业银行个人金融资产、个人存款、贷款、客户数量等多个重要零售业务指标稳定排在同业前列。而这主要得益于该行近几年围绕“锻长板、固底板、补短板”采取的一系列有效措施,补齐零售短板成效显著。

此外,兴业银行零售基础能力建设愈发夯实,资产负债自平衡能力显著增强,去年该行存款付息率下降14个基点。同时,兴业银行“大投行、大资管、大财富”三者协同已经取得初步成效,兴业银行集团层面财富AUM三年增长27%。

正如兴业银行行长陈信健在业绩发布会上所言,“零售业务有自身特点和发展规律,大干快上容易出问题,精耕细作才是王道”。2024年,8家股份行中有6家的零售贷款不良率有所提升,仅有兴业银行、浙商银行2家较2023年指标呈现出压降趋势,分别下降7bp和13bp。

2024年,招商银行的零售贷款不良率增长了0.07个百分点至0.96%;中信银行、平安银行零售贷款不良率则分别为1.25%、1.39%,分别较2023年增长了0.04个百分点、0.02个百分点。此外,渤海银行不良率增幅最大,从2023年的2.25%增长1.9个百分点至4.15%。

兴业证券银行研究团队在《银行业2024年年报总结》报告中指出,银行零售各类贷款不良率均有所上升。其中,按揭贷款不良率全年上行20bp(基点)左右,但仍处于相对低位;国有大型商业银行信用卡不良率上行明显,股份制商业银行信用卡不良暴露较早,目前较为稳定;经营贷不良率有所上升,预计个体工商户和小微企业主经营相对承压。

“拐点”已至,头部股份行的零售战略抉择

风物长宜放眼量,站在零售转型进与退的十字路口,多家股份行正在重审零售布局策略。有银行战略坚守,有银行强调对公补上,亦有银行值此契机补齐零售短板以求全面均衡发展……

面对当前复杂经济形势,兴业银行董事长吕家进深刻指出:“我国经济正经历深刻转型,风雨兼程是常态,于挑战中觅机遇,方显商业银行真本领。”在此背景下,兴业银行明确提出打造价值银行的宏伟目标,围绕“锻长板、固底板、补短板”的战略部署,不遗余力地推动零售基础能力建设。

中信银行董事长方合英则强调,零售业务与公司业务迥异,需以体系为基,能力为翼,秉持长期主义,强化体系建设。中信银行坚守“零售第一战略”不动摇,理解周期以韧性成长,顺应周期以适度调整,穿越周期以扩大优势。同时,该行矢志不渝地推进以财富管理为主线的新零售战略,力求在零售领域再创新高。

平安银行行长冀光恒坦言,零售业务改革之路荆棘密布,难度超乎想象。该行虽已完成零售“止血”初步任务,但“造血”重生仍需时日。首席风险官吴雷鸣进一步指出,平安银行零售贷款投放规模已现“拐点”,2024年四季度降幅显著收窄至约200亿元,2025年更呈逐步恢复增长之势,拐点趋势日益明晰。

当LPR进入“2时代”,这场零售转型已演变为“数字化生存能力”的终极较量。招行的体系化作战、兴业的生态重构、中信的周期管理、平安的断腕改革……共同勾勒出中国银行业穿越周期的路线图。正如《孙子兵法》所言:“善战者,求之于势”,在客户生命周期价值的新战场上,战略定力与变革勇气的平衡艺术,或将决定下一个十年的行业版图。