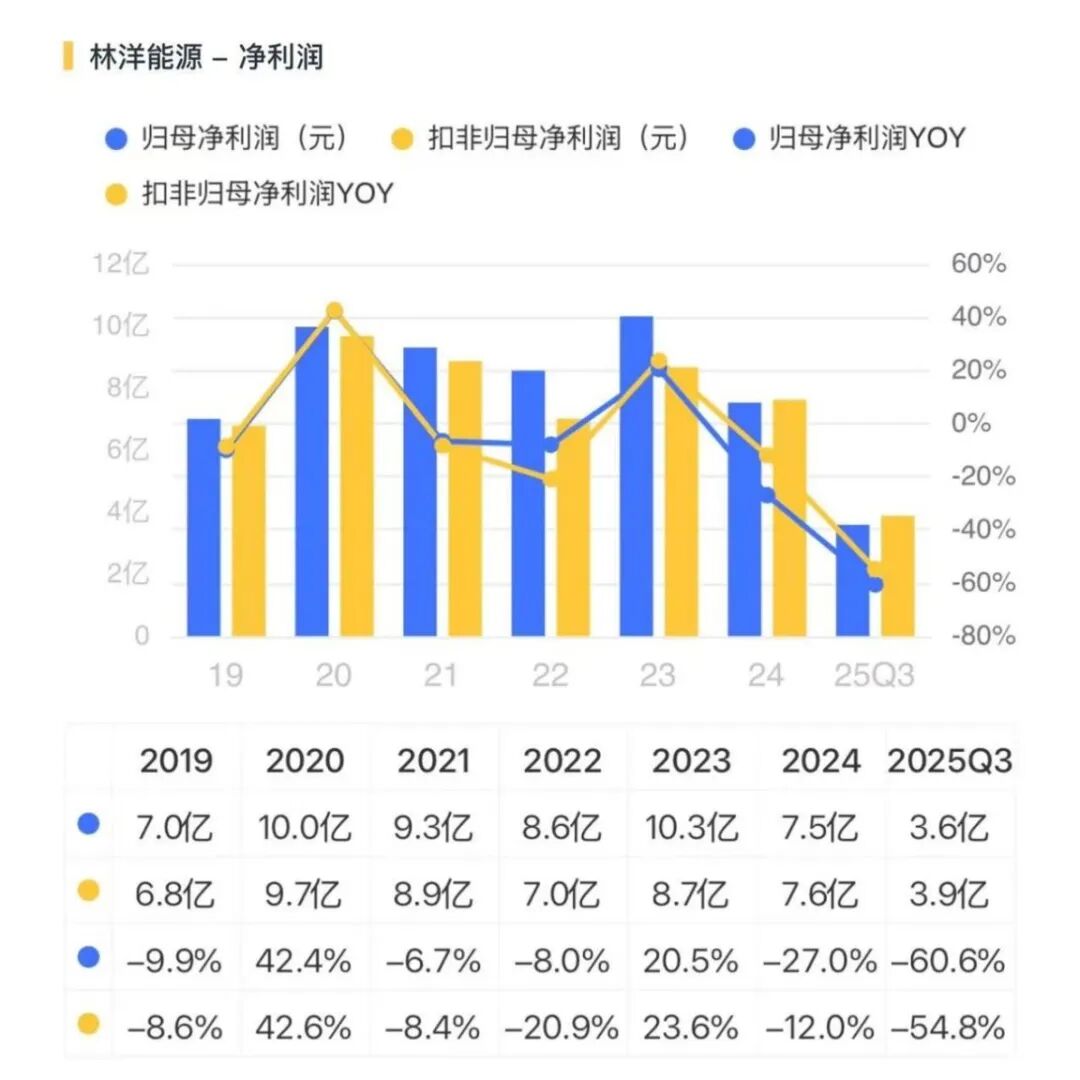

净利跌6成。

提起“查水表”,老一辈人可能心有余悸,但对于今天的上市公司而言,如果有人来“查电表”,那可能是一笔大生意。

作为电表行业的“老炮儿”,林洋能源(601222.SH)的故事一直很精彩。早年间,实控人陆永华陆老板就展现出了高超的资本运作手腕,从剥离资产赴美上市到私有化回归,再到A股借壳,动作行云流水。

风云君翻阅了公司最新的成绩单,发现这家公司似乎又到了一个微妙的十字路口:传统的智能电表业务担负着“养家糊口”的重任;而寄予厚望的光伏和储能业务,受行业寒冬影响,已转变为公司业绩的主要拖累项。

与此同时,陆老板似乎又迷上了新的概念——氢能和低空经济。

这熟悉的配方,熟悉的味道。

智能电表:风雨中的“定海神针”

如果说林洋能源有什么业务是让股东们睡得着觉的,那绝对是智能电表。

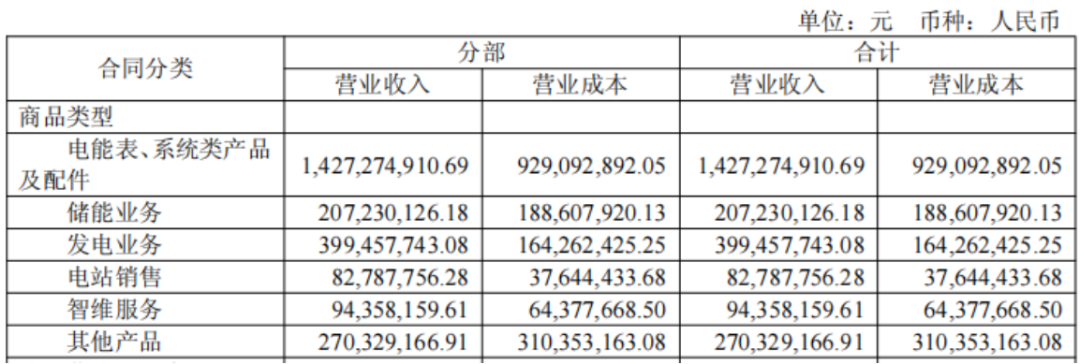

根据2025年上半年的数据,电能表及终端产品依然是公司最核心的利润来源,毛利占比63%。

2025年上半年,该板块实现收入14.3亿元,毛利率高达34.9%,相比2024年全年的36.1%基本持平,依旧保持着极强的盈利能力。

(2025年半年报)

为什么这个传统业务这么稳?

首先是国内的基本盘。国家电网和南方电网的招标是“稳稳的幸福”。随着新型电力系统建设的推进,智能电表正处于新一轮的替换周期。2025年上半年,公司在国网招标中拿下1.65亿元,蒙西电网拿下3500万元,虽然不算惊天动地,但胜在细水长流。

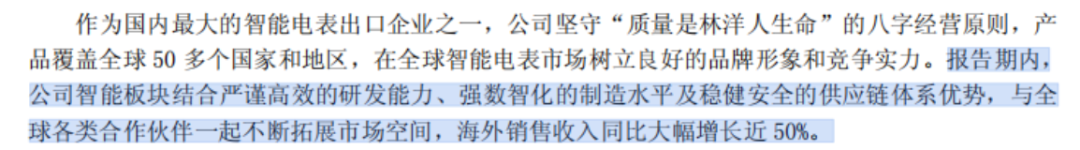

更值得一提的是海外市场。国内卷不动了,林洋选择了出海。2025年上半年,公司海外销售收入同比大幅增长近50%。从中东的沙特到欧洲的立陶宛、波兰,再到东南亚的印尼,陆老板的电表卖到了全球50多个国家。

(2025半年报)

(来源:Choice终端)

从财务数据看,电表业务不仅贡献了稳定的现金流,还通过高达34.9%的毛利率,撑起了公司的利润门面。可以说,如果没有这块“压舱石”,林洋能源今年的报表会难看得多。

光储业务:理想丰满,现实骨感

光储业务:理想丰满,现实骨感

相比于电表的稳健,林洋能源在新能源领域的折腾,就显得有些“败家”了。

曾几何时,光伏和储能被陆老板视为第二增长曲线。但2025年的现实给了公司当头一棒。

先看光伏发电。2025年上半年,发电业务收入4.0亿元,虽然毛利率维持在58.9%的高位,但受政策影响极大。特别是“136号文”发布后,新能源上网电量原则上全部进入电力市场,告别了过去躺着拿固定补贴的好日子。电价波动、甚至负电价的出现,让光伏运营的确定性大打折扣。

电站销售业务,营收同比下降91%至0.8亿。

(来源:Choice终端)

光伏产品早在2024年,毛利就已经是负的。

(来源:Choice终端)

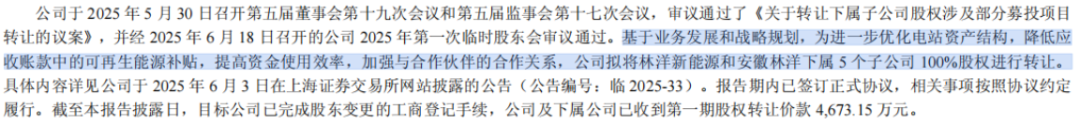

今年上半年,公司称为进一步优化电站资产结构,降低应收账款中的可再生能源补贴,转让了下属5个子公司的100%股权,这也侧面反映了公司在光伏电站资产上的压力。

(2025年半年报)

更惨的是储能业务。

前两年储能火热时,林洋能源也是高举高打,布局了“BMS+PCS+EMS”全产业链。但到了2025年,行业内卷导致价格战惨烈。数据显示,2025年上半年,公司储能、节能业务收入仅为2.1亿元,同比下降72%;毛利率更是惨不忍睹,直接掉到了9.0%。

要知道,2024年全年这块业务的毛利率还有17.6%,2021年甚至高达44.7%。跌幅如此大,储能业务不仅没能成为利润增长点,反而因为价格内卷和去库存压力,成了拖累业绩的罪魁祸首。

(来源:Choice终端)

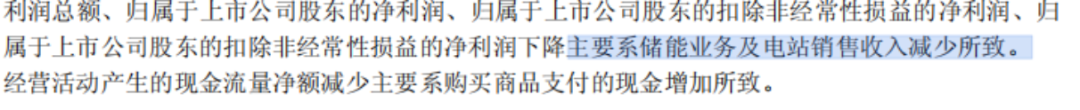

2025年半年报中,公司自己也承认,主要是储能收入、电站销售收入下降导致业绩下滑。

(2025半年报)

三季度业绩继续恶化,现金流失血严重

三季度业绩继续恶化,现金流失血严重

最新的三季报延续了这一点:2025年前三季度,公司营收36.7亿元,同比下降28.9%。

归母净利润3.6亿元,同比大跌60.6%。

从单季度看,2025年第三季度,公司归母净利润仅为3497万元,同比暴跌88.8%。这说明到了下半年,公司的盈利能力还在进一步恶化。

(2025年三季报)

业务层面的压力,也反映在了现金流上。

2025年前三季度,公司应收账款周转率明显下滑,公司的经营活动产生的现金流量净额为-3.1亿元,同比下降了149.3%。

(来源:Choice终端)

陆老板的跨界:从牡丹花到低空经济

陆老板的跨界:从牡丹花到低空经济

熟悉林洋能源的老股民都知道,陆老板除了懂电表,更懂资本运作。

几年前,控股股东曾将一批“油用牡丹”资产装入上市公司,理由是光伏扶贫。当时那批牡丹花估值溢价不菲,引来市场不少质疑:一家搞高科技电表的公司,种花能种出什么名堂?

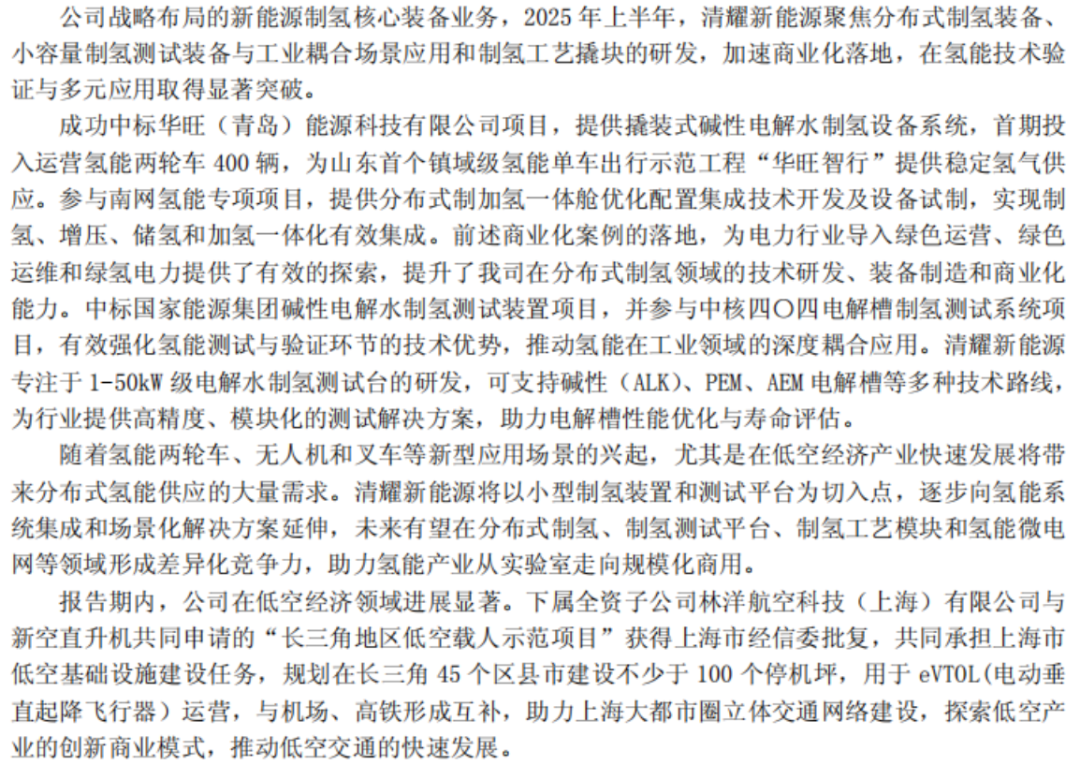

如今,牡丹花的故事讲完了,陆老板又有了新题材——“氢能”和“低空经济”。

在氢能方面,公司成立了清耀新能源,布局制氢装备。在低空经济方面,全资子公司林洋航空科技更是动作频频,又是申请“长三角低空载人示范项目”,又是搞eVTOL(电动垂直起降飞行器)运营,甚至还要开通浦东到启东的“空中班车”。

不过,根据目前可获取的公开信息,这两个板块均处于战略布局和项目示范的早期阶段,已有少量业务落地,但还没有具体营收贡献数据。

(2025年半年报)

风云君不禁发问:电表与光伏主业尚未完全理顺,便跨界布局氢能与低空经济,这究竟是真正的产业协同布局,还是终将陷入“主业根基未稳、新业务空转”的双向削弱困境呢?

回顾林洋能源的2025年,可以用“一半是海水,一半是火焰”来形容。

智能电表业务凭借深厚的护城河和海外布局,依然是公司最可靠的现金奶牛。但光伏和储能业务在行业寒冬中深陷泥潭,营收和利润的双杀直接拖累了整体业绩。

对于投资者而言,陆老板的资本运作能力一直是把双刃剑。从当年的美股退市回归,到后来的购买牡丹花,再到如今的氢能和低空经济,概念层出不穷。

但剥去这些华丽的外衣,林洋能源的核心价值依然取决于它能不能在守住电表基本盘的同时,真正把新能源业务从“烧钱”变成“赚钱”。

毕竟,飞在天上的eVTOL再酷炫,也得靠地上的电表一张一张去挣钱来加油。