2020年以来持续收窄的净息差,一直是是银行业的“难以承受之痛”;

但随着信贷需求的修复,净息差的下降正在呈现企稳迹象,一些国有大行的财报就释放了这种信号。

2024年,交通银行净息差降幅已由上年同期的20个基点缩至1个基点。

净息差的企稳,直接带动营收、归母净利分别同比增长0.87%、0.93%,增幅高出上年同期0.56个、0.25个百分点,行长张宝江对此评价“非常不容易的增长”。

在具体业务上的选择,或能为困在周期中的同业们,提供更多参照。

但在市场调整与监管压力共振下,交行同期的中收下滑同样是行业面对的共同问题。

在此关头,逆势发展的零售贷款能否成为支撑交行主营反弹的胜负手,正在受到更多关注。息差向右 中收向左

2019年四季度至今,我国银行业净息差从2.2%逐步走低至1.53%。

交通银行发展研究部课题组2025年指出,当下商业银行虽仍有净息差下行压力,但降幅将有所收窄。

该趋势在国有大行的业绩中,已有体现:

2024年三季度,工农中建交以及邮储六大行,净息差同比降幅分别为24个、17个、23个、23个、2个、16个基点;

但与上半年相比,工行、农行数据已然持平,中行、建行、邮储则小幅下滑3个、2个、2个基点。

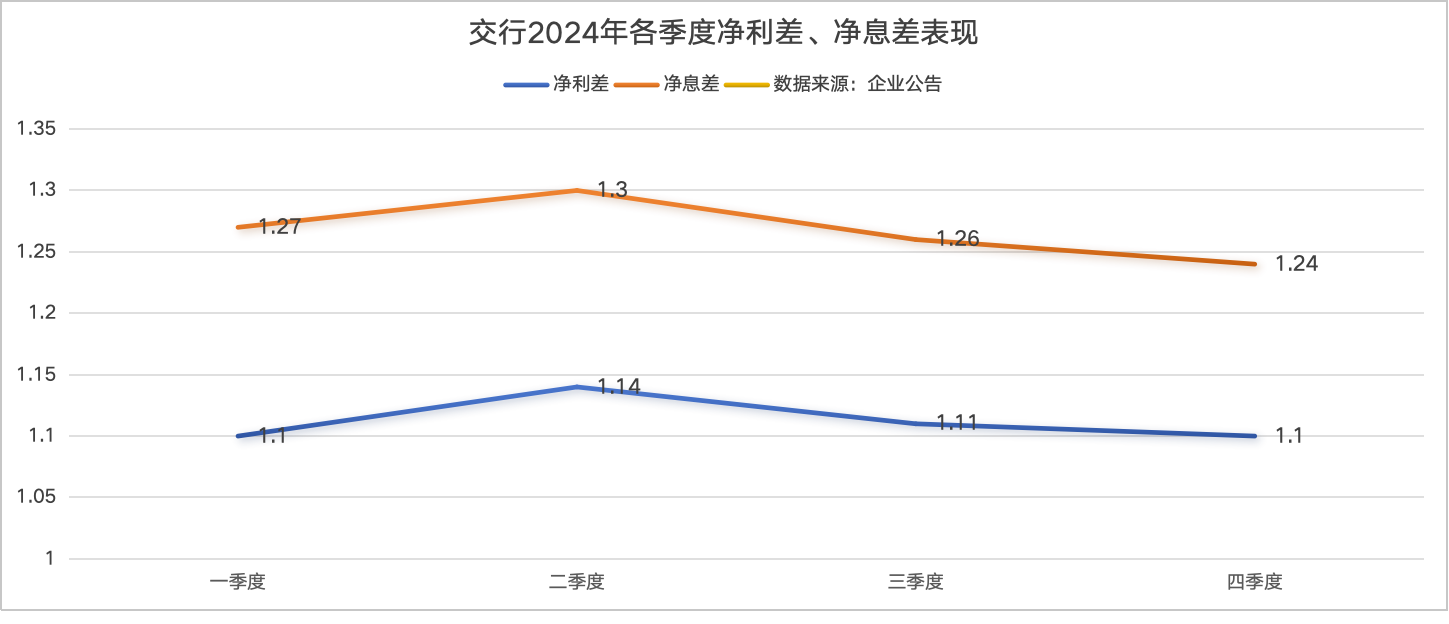

2024年,交通银行净息差降幅已收窄至1个基点,四个季度净息差分别为1.27%、1.30%、1.26%、1.24%,呈环比下降的趋势。

副行长周万阜坦言,支撑净息差企稳的外部因素已出现,“增量政策效果正逐步显现,支持经济回升向好的积极因素,正在增多。”

其表示“适度宽松的货币政策,有利于优化负债结构;行业利率治理机制作用已越来越强,为降成本、稳收益提供有利条件。”

内部的资产负债管理、定价策略的优化,同样重要。

交行已在资产端提高零售贷款占比,聚焦结算资金留存,拓展低成本存款。

结构上,整体贷款增长7.52%的背景下,交行零售贷款增速超10%;

成本上,对公、零售定期存款成本均出现20个基点左右的降幅。

一名券商银行业分析师对信风表示,交行净息差率先企稳,与其息差水平常年保持低位、下降空间较小有关。

2022年末,工农中建及邮储银行五大行的净息差均在1.62%以上,但交行仅为1.49%;

次年,交行虽是国有大行中息差同比降幅最小者,但仍是息差水平最低的大行之一。

“之前的交行负债成本比较高,反而是受益于降息周期的。”该名分析师指出。一边是净息差的率先企稳,另一边是中收的困境正在加剧。

2024年,交行手续费及佣金净收入下滑14.16%,代理类、银行卡类业务降幅分别为33.60%、20.98%。

这是行业面临的普遍问题。

2024年前三季度,建行、工行、农行手续费及佣金降幅均在5%以上,光大、华夏、平安、招行、兴业降幅均突破15%。

原因有二:一是市场调整导致公募代销阻力加大;二是保险、基金的竞争性降费,加剧了业绩降幅。

自2023年8月推行银保渠道“报行合一”以来,全行业的平均佣金水平较之前已降低30%。

周万阜认为,随着未来稳股市、稳楼市、提振消费等政策措施见效,银行中收将有更大发展,“2025年有望实现边际改善,业绩好于去年。”

2024年末,交行私人银行客户数、客户资产同步增幅分别为12.71%、11.07%。

若来年市场回温,上述指标的积累,仍可能带来可观的收益增量。零售的抉择

积累势能的当下,交行正将零售信贷视为新的业绩增长点。

稳息差策略下,资产端零售贷款的占比仍在提升。

2024年,交行零售贷款增幅为11.29%,较对公业务高出3.82个百分点;

零售贷款增量占总增量比重4成、存量3成,被交行管理层自评为“银行中少有”;

无需抵押物的高收益率个人消费贷,增幅达90.44%。

这并非“一时兴起”,自2023年起,交行已持续发力个人消费贷,2023-2024年该项贷款增幅分别为86.25%、90.44%;

2025年,交行个人贷款增量计划高于2024年,业务占比将进一步提升;并公司个人消费贷款在第一季度仍保持较高增速。

亦有银行在当下的行业严冬中,选择了与交行截然不同的路径。

例如平安银行就在2024主动收缩零售信贷,信用卡、消费贷、经营贷降幅均在13%以上,仅有住房按揭呈现增长;

致使零售部门利润大幅下滑94.8%,利润贡献率由2019年巅峰时的超70%,降至0.6%。

近乎背道而驰的策略,源自两家银行在行业上行周期,不同的产品结构。

2016年启动零售转型后,平安银行凭借高风险、高收益的信用卡等业务完成个贷扩张;

忽视风险的苦果,在行业下行期中暴露,2024年四季度不得不大幅计提拨备170亿元用于消化不良,导致利润大幅下滑。

平安银行目前已转向中风险偏好,主动收缩业务,在家庭、个人缩表的背景下,等待外部数据修复。

与之相反,交行此前更倾向低风险、低收益产品,积累了更厚实的“缓冲垫”;

如今在各行切换防御状态的大背景下,交行零售贷款投放的风险偏好,有逆势上升的空间。

交行表示,正提升价值创造重点领域与低资本消耗、高收益资产占比,实现风险可控下的效益最大化。

仍需警惕的是,当下交行零售信贷的资产质量已出现小幅波动。

2024年,交行个人贷款不良率突破1.08%,同比上升了0.27个百分点;

信用卡不良率增长0.42个百分点至2.34%、经营贷增长0.43个百分点至1.21%、消费贷降低0.24个百分点至1.12%。

对此,交行零售业务计提了354.77亿元的信用减值损失,计提数值已高于对公业务,同比增幅为30.29%。

这意味着切换风险偏好的背景下,交行或许需要对零售业务的资产质量,保持更高的关注。