自三月份年报季开始至今,已有超过一半的内地上市银行陆续披露了2023年报。总体来看,大型银行和股份制银行经历了艰难的一年,大部分出现了营收同比下滑的情况,净利润偶有增长,但多数是依赖于调节拨备所得。

与此同时,地方经济发达的区域农商行则表现独具特色。已披露业绩的5家农商行中,有4家录得营收和净利润正增长,且均位于江浙一带,包括常熟银行、无锡银行、江阴银行和瑞丰银行。在这些银行中,常熟银行和瑞丰银行的营收增长率分别达到了12.1%和7.9%,在23家已披露业绩的上市银行中摘得冠、亚军之位。

表面上看,区位优势明显、业绩增长风光的瑞丰银行似乎表现不俗。但与冠军相比,其亚军之位,颇像是空中楼阁而已。

常熟银行以小微贷款业务见长,近几年增长迅速,备受市场关注。其资本规模在上市农商行中名列前茅,营收更是接近第三大农商行青岛农商行。与之相比,瑞丰银行的资产规模则位于农商行的后段,直到2023年才超过江阴银行成为倒数第二。

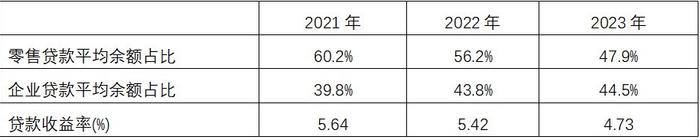

不仅在规模上存在差距,更重要的是,瑞丰银行的净利息收入并未像常熟银行那样维持正增长,而是出现了4.2%的同比下降。其2023年的营收增长主要来自非息收入中的公允价值变动。尤其值得注意的是,净息差同比缩小了0.48个百分点,在已公布业绩的上市银行中下滑幅度最为严重。这样的营收结构和净息差缩小趋势不免令人担忧,瑞丰银行的业绩增长能否持续下去?

答案的关键还是其净息差的变化趋势。

净息差大幅下跌,非息收入撑起营收

如其他大多数区域银行,瑞丰银行的利息收入占营收绝大部分。而利息收入的增长,一方面来自资产及贷款规模的扩张,此为量;另一方面则是净息差水平,体现生息资产收益(利息收入)和负债成本(利息支出)之间的价差,此为价。瑞丰银行近几年资产和贷款余额均保持了双位数增长,规模增加相当快。然而面临全行业的净息差缩窄的趋势,如何控制净息差水平,成为各大银行的重要课题。在这方面,瑞丰银行的表现并不尽人意。

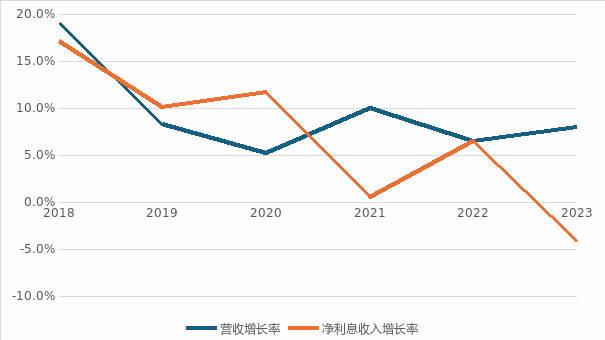

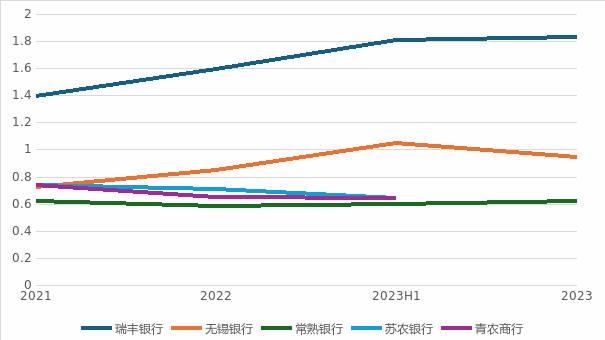

2023年,瑞丰银行的净息差为1.73%,相比于2022年的2.21%,下降了0.48个百分点。根据金融监管总局的数据,2023年末国内商业银行的净息差为1.69%,相比于2022年末下降了0.22个百分点。瑞丰银行的净息差下滑幅度几乎是行业平均水平的两倍。相比之下,基数更高的常熟银行在2022年的净息差为2.86%,在2023年全年仅下降了0.16%。目前尽管只有5家农商行公布了2023年的业绩,但瑞丰银行的净息差排名已经相较于2022年落后了两位。在所有23家公布了业绩的内地上市银行中,瑞丰银行的净息差无论是相比于去年同期下降了2.71%的相对幅度、还是绝对幅度下滑了0.48个百分点,均属于最为严重的下降程度。

由于净息差的大幅下滑,瑞丰银行的2023年净利息收入同比下降了4.1%,这是近几年来的首次下降。尽管其贷款余额相比往年增长了10.2%,但由于净息差下降过多,这种规模的增长根本不足以支撑营收的正增长。

早在2021年,瑞丰银行的净利息收入增长已经趋于平缓,但其营收增长却维持在不错的水平。其背后原因在于非息收入的迅速增长。然而,起到替补作用的非息收入,不是更具稳定性、体现多业务经营、且不耗费资本的手续费及佣金收入,而是投资收益。自2018年以来,瑞丰银行的手续费及佣金净收入一直是负数,并且近三年进一步下滑。而投资收益却在2021年增加了1.4亿元,相当于当年利润总额的11%,达到了3.27亿元,并且在随后几年继续增长,暂时弥补了净利息收入增长乏力的局面。

投资收益主要来源于交易型金融资产。2021年交易型金融资产大幅增配,主要是债券持有的增加,继而产生了远高于往年的投资收益。然而该项业务资本回报率并不高,叠加高基数影响,这部分的增量贡献有限。2023年投资收益同比增长已下滑至10.8%,低于前两年的高速增长,对营收拉动作用也相应减小。

2023年业绩的特殊情况在于,除了投资收益带来的正增长,公允价值变动和其他收益合计增加了2.2亿,这是2023年营收增长的主要来源。然而众所周知,这两项科目的增长不具备稳定性。瑞丰银行2023年的其他收益主要来自政府补助,比往年增加了近0.9亿。而当期的公允价值变动与2023年利率下行、债权资产公允价值增加有关。

综合来看,在非利息收入中,投资收益增长已减缓,其他项目更不具有稳定性,因此其营收业绩主要还是看利息收入。如果净息差的下降幅度没有得到缓解,瑞丰银行可能会面临严重的业绩下滑。

零售增长乏力,资产收益率下降

观察瑞丰银行自2017年以后的发展历程,其净息差水平曾经超过了行业平均水平,推动了收入的快速增长。这其中的功臣是零售业务的增长。

在2017年至2020年期间,利息净收入年复合增长率达到13%,带动了同期营收年复合增长率为11%。到了2020年,利息净收入占营收的比例高达99.1%。在这段时间内,瑞丰银行的净息差从2017年的2.25%逐步增长至2019年的高峰2.56%,并在2020年保持在2.51%,从上市农商行中的中等水平提升至上游水平。

图1:净息差(%)。数据来源:iFinD。

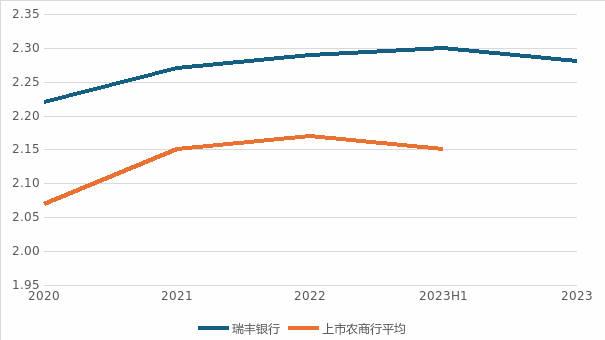

在这个阶段,利息净收入的量价双增主要受益于零售贷款的增长。自2018年以来,瑞丰银行压缩了同业投资规模,大力发展零售业务,零售贷款的增速随之逐渐提高。在2017年至2020年期间,贷款总额年均复合增长率达到了18.2%,其中零售贷款年均复合增长率高达34.8%。零售贷款余额占比从2017年的43.4%增长至2020年的65.52%。不仅如此,瑞丰银行的零售贷款平均收益率高于其他上市农商行,仅次于常熟银行,在2021年达到了6.25%。与此同时,其他上市农商行在同期的收益率均低于5%。这主要得益于其高息零售贷款的构成。瑞丰银行的个人经营性贷款在个人贷款业务中占据重要地位,个人消费贷款和信用卡透支余额的比例也相对较高。以2020年为例,瑞丰银行个人经营贷款占个人贷款的37.5%,而个人消费贷款和信用卡透支余额合计占比达到了26.8%。相比之下,收益率较低的个人按揭贷款仅占35.7%。

由于零售贷款总量的增长和高于行业平均水平的贷款收益率,瑞丰银行的净利息收入实现了量价双增的局面。

图2:营收、净利息增长率。数据来源:iFinD。

在2021年之后,瑞丰银行的零售贷款增长放缓,其占比也下降,导致贷款资产收益率水平下降,进而加速了净息差的下滑。在2021年至2023年期间,瑞丰银行的零售贷款余额经历了轻微的增长和回落。更为重要的是,信用卡和消费类贷款的总量下降,特别是在2023年,信用卡透支余额出现了近乎腰斩的减少。另外,受外部因素的影响,住房抵押贷款总量急剧收缩。在零售贷款业务中,只有经营性贷款维持了增长。

图3:个人贷款同比增长率。数据来源:公司年报,机构之家整理。

表1:贷款构成及收益率。数据来源:公司年报,机构之家整理。

存款成本高企、企业存款定价能力较低,个人存款定期化趋势难挡

一方面,贷款收益率的下降对瑞丰银行产生了影响,另一方面,该银行的存款成本一直高于上市农商行的平均水平。更为严重的是,自2021年以来,其存款成本持续增长,直至2023年年中达到新高。

图4:平均存款成本(%)。数据来源:iFinD。

瑞丰银行存款成本高于行业平均的主要原因可以归结为其企业存款定价水平异常高和个人存款呈现较高的定期化趋势。

一般而言,企业存款中活期存款的比例较高,以满足企业日常资金流动性需求。而瑞丰银行的企业活期存款成本率在2023年高达1.83%,远高于其他农商行通常低于1%的水平,显得鸡立鹤群。此外,从2021年到2023年,该项存款的定价逐年攀升,显示出瑞丰银行在对企业存款定价方面的能力相对较低,并且目前尚未见到好转的迹象。

图5:企业活期存款年平均利率(%)。数据来源:iFinD。

受到行业存款定期化的影响,瑞丰银行的定期储蓄存款比例逐年增加。考虑到瑞丰银行零售业务占比较高的因素,到了2023年,其储蓄定期存款已经占到存款总额的57%,这成为了存款成本增加的主要原因之一。

表2:存款构成及成本率。数据来源:公司年报,机构之家整理。

2023年,各大银行陆续下调定期存款利率,一定程度上缓解了存款定期化带来的成本压力问题。瑞丰银行在这一年的存款成本也略有下降,但相比其他同行的下降趋势稍显滞后。此外,就已公布的农商行的业绩来看,瑞丰银行的存款成本下降幅度仍然较为滞后。

表3:吸收存款成本率(%)。

瑞丰银行在前些年因零售业务转型取得了显著成果,其零售业务在农商行中占比领先,资产收益率和规模增长均达到了新高。然而,近年来零售贷款增长乏力,贷款收益率下降,同时高存款成本的压降有限,导致了引人瞩目的净息差下滑。目前,瑞丰银行正在持续加大对小微经营贷款的投放力度,但其能否顶住压力,实现新的高质量发展,尚不可知。欲知前路如何,借用董事长在2023年的致辞中的一句话:“破局之径,等待来者。”