事件

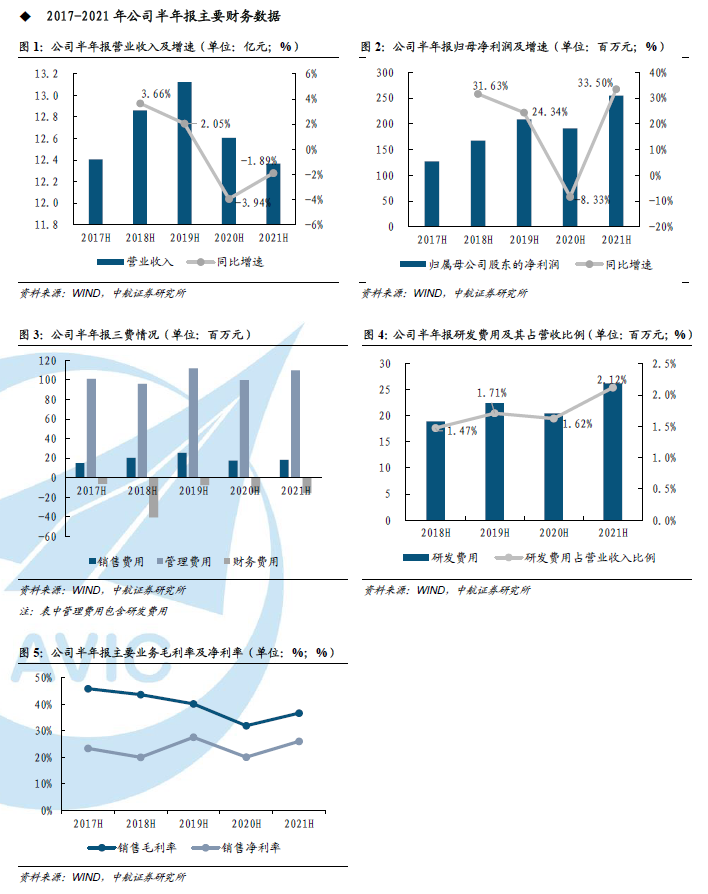

公司8月27日公告,2021年H1营收12.37亿元(-1.89%),归母净利润2.55亿元(+33.50%),扣非归母净利润2.31亿元(+46.87%),毛利率36.70%(+4.75pcts),净利率26.05%(+5.93pcts)。

点评

净利润增速创历史新高,国内卫星通信有望成为公司主要业绩增长点

报告期内,公司营业收入(12.37亿元,-1.89%)略有下降,公司毛利率(36.70%,+4.75pcts)有所增长,我们认为主要系公司亚太6号、中星9A号卫星离轨,折旧成本较2020H1有所减少,导致公司成本(7.83亿元,-8.73%)有所下降所致。公司归母净利润(2.55亿元,+33.50%)及扣非归母净利润(2.31亿元,+46.87%)均实现快速增长,增速也创下公司上市以来历史新高,我们认为主要原因包括公司毛利率有所增长,同时公司报告期内其他收益(0.51亿元,+345.70%)显著增长,信用减值损失(-0.15亿元,较2020H1减少0.14亿元)有所减少等因素。

公司负责海外业务的子公司亚太卫星的收入(3.76亿元,-9.20%)有所下降,净利润(0.89亿元,+8.45%)出现恢复性增长,但较2019H1仍下降55.90%;中国卫星通信(香港)有限公司的收入(0.63亿元,-11.41%),净利润(0.11亿元,-28.12%)继续出现下降,可以看出,公司海外卫星通信业务的收入延续了下降趋势。因此,我们判断,公司国内卫星通信业务报告期内实现了稳定增长,且有望成为公司2021年全年收入及净利润增长的主要驱动力。

同时,公司于2020年12月披露公司子公司亚太通信与航天科技五院、长城香港及火箭研究院订立投资合作协议书,共同出资设立合资公司亚太星联(注册事宜正在办理中)采购亚太6E卫星,并将通过亚太6E卫星为亚太地区提供卫星通信相关服务,亚太6E卫星采用东方红三号E卫星平台并搭载高通量载荷,适合提供宽带卫星业务并具备较好的性能价格比,如果卫星建造过程顺利,预计于2023年提供服务。我们认为,亚太6E作为高通量卫星,未来公司有望基于亚太6E提供相对较高性价比和质量的高通量卫星服务,在“十四五”中期助力公司境外广播电视和卫星传输服务业务收入恢复增长。

另外,公司在2020年末发布了非公开发行A股票预案,拟通过非公开发行募集资金不超过33亿元,用于中星6D卫星项目、中星6E卫星项目、中星26号卫星项目以及补充流动资金。其中,中星6D卫星是中星6A的接替卫星,并加大了Ku频段资源;中星6E卫星用于接替中星6B、并新增了Ku频段多波束资源,一方面可以从业务、覆盖范围和波束等方面满足业务开展需求,实现业务接续、平稳过渡,另一方面也可以提升公司的通信卫星资源和性能,满足广电客户未来开展8K业务的需求;中星26号卫星搭载Ka频段载荷,能够开展星地一体化统筹设计和布局,实现Ka频段大容量宽带卫星与相应地面系统的无缝互联,实现其承载业务的全面落地,进一步完善我国卫星宽带网络体系,带动卫星宽带应用发展。以上三个项目建设周期均为三年,我们认为,公司募集资金拟投向的三个项目的推动将为公司在我国超高清卫星广播电视、高轨卫星互联网应用领域的拓展奠定核心基础,有望逐步提高公司高轨卫星通信应用市场(航空互联网、海洋互联网等)的拓展速度,公司“十四五”后期收入的增速有望得到一定提升。

研发费用创历史新高,公司2021年预计关联销售额出现大幅增长

费用方面,报告期内,公司三费费用率(6.96%,+0.49pcts)有所增长,其中,销售费用(0.18亿元,+3.98%)有所增长,主要系2020H1受疫情影响部分营销活动取消或推迟;管理费用(0.83亿元,+5.40%)有所增长,主要2020H1公司享受疫情阶段性社会保险费减免政策;公司研发费用(0.26亿元,+28.14%)快速增长,创下公司上市以来历史新高,主要系公司研发投入力度加大所致,我们认为公司研发费用的加大投入将有助于公司在卫星通信下游应用市场的拓展。

现金流方面,报告期内,公司经营活动产生的现金流量净额(3.11亿元,-41.61%),主要系本期缴纳所得税、社保等因素使本期经营活动现金流出增加;投资活动产生的现金流量净额(-1.68亿元,较2020H1增加14.78亿元),主要系2020H1公司利用闲置资金开展短期保本理财增加投资支出所致;筹资活动产生的现金流量净额(-1.69亿元,较2020H1下降0.64亿元),主要系公司本期支付的现金股利较上年同期增加。

其他财务数据方面,公司应付账款(3.22亿元,+52.21%)大幅增长,主要系卫星建设应付款项增加。公司曾披露,2021年,为航天科技集团及下属单位等关联方预计提供空间段运营服务(主要包括向航天恒星科技有限公司和彩虹无人机科技有限公司等公司提供卫星空间段运营服务)、其他销售商品或提供劳务(主要包括向四川航天神坤科技有限公司等公司销售宽带卫星终端设备及宽带卫星流量服务等)的关联交易额(2.30亿元,+200.81%)将大幅增长,或预示公司2021年在卫星通信部分领域的订单较2020年出现较大幅度的增长,建议重点关注公司在这些领域的收入拓展。

高轨卫星通信运营商,“十四五”公司国内业务收入有望稳定增长

公司是中国航天科技集团有限公司从事卫星运营服务业的核心专业子公司,具有国家基础电信业务经营许可证和增值电信业务经营许可证,是我国唯一拥有通信卫星资源且自主可控的卫星通信运营企业,被列为国家一类应急通信专业保障队伍。公司通过运营管理各类通信广播卫星为客户提供卫星空间段运营及综合信息服务等相关应用服务,主要业务流程包括卫星网络申报、协调及维护;卫星项目建设;卫星测控管理;业务运行管理;卫星转发器出租出售;宽带运营管理;综合信息服务。

公司拥有自主可控、体系完备的通信广播卫星资源、频率轨道资源和地面站网资源。截至2021年6月30日,公司运营管理着14颗商用通信广播卫星,在建的5颗通信广播卫星也将在2022年前后完成建设任务。目前,公司业务可以分为卫星运营服务业务与综合信息服务业务。

①卫星运营服务业务

公司卫星运营服务包括境内广电与通信业务、境外业务以及基于卫星空间段运营的系统集成业务。

境内广电业务稳中有升,一是圆满完成各重大活动的广播电视信号传输工作,公司中星6A、中星6B、中星9号、中星6C,以及亚太6C等卫星承担广播电视卫星信号传输,充分发挥平台优势,保障春节、两会、建党100周年庆典等各项重大活动安全播出;二是公司持续推进广播电视节目高清化发展,新增北京奥运纪实4K、青海卫视高清上星传输以及海南卫视和内蒙古卫视直播卫星高清同播;三是完成了北京奥运纪实超高清节目直播卫星测试传输,推动了卫星传输标准制定以及地面终端的推广。

境内通信业务持续发展,报告期内,公司为重大活动、河南洪灾、云南大理森林火灾、四川凉山森林火灾等历次抢险救灾提供高质量应急通信服务,以高效优质的卫星网络服务为我国应急通信指挥体系保驾护航。同时,公司积极推动老用户扩容,大力开发政企用户,实现业务增长。

境外业务实现市场突破,公司利用通信卫星资源优势,长期在东南亚、中东、非洲面向当地电信运营商、政府、企业等提供稳定可靠卫星传输服务。报告期内,公司奋力开拓境外市场,实现马尔代夫市场突破,为拓展国际广播电视市场打开新局面。公司在印度尼西亚市场的农村普遍服务项目、油气勘探应用等实现扩容增租。在国际卫星运营市场持续低迷的情况下,公司国际业务局部实现重点突破。

在系统集成业务方面,报告期内,公司成功中标重庆市自然资源安全调度中心地质灾害卫星应急通信系统建设项目,完成工信部应急物资保障项目初验工作,并在贵州电网高压线覆冰预警监测系统项目中取得了用户的认可。

②综合信息服务

公司加速行业应用平台建设,海洋船载业务持续增长。报告期内,公司全资子公司鑫诺公司的“全球网”宽带卫星通信网络进行了大西洋、印度洋等地区扩容,提升了全球网络服务能力。“海星通”船载综合信息服务平台增加多项综合信息服务新应用,为广大用户建立了岸与船之间的无缝连接,为涉海企事业单位的商船(包括货船、工程船、石油平台等)、渔船等多种船舶及船东、船员等个人用户,提供高速网络接入、语音、流媒体、视频监控等增值服务和强大的应用支撑。2021年上半年,总在网船只数量突破7600艘,较2020年末增加数百艘。

机载Ka高通量卫星网络获得市场进一步认可。报告期内,公司与中国国航顺利续签《Ka卫星通信网络验证飞行协议》,进一步验证Ka卫星通信系统在地空通信应用中的稳定性和可靠性,促进Ka卫星网络在机上互联网应用的规模部署。同时,青岛航空全面启动自有机队高速机上互联网项目建设,继续采用公司Ka高通量卫星为全舱旅客提供网络接入服务,实现由传统客舱服务向数字化客舱服务升级。公司还全面支持机载终端国产化研发,推动航电产品国产化进程,联合中电科航空电子有限公司圆满完成Ka频段机载相控阵天线卫星通信系统在国产飞机上的装机及飞行展示和基于Ka高通量卫星网络进行了空地视频会议、大文件传输、在线互联网视频等应用的演示。

总体来看,根据2020年12月我国广电总局组织编制的《广播电视技术迭代实施方案(2020-2022年)》中披露,我国将在2020-2022年间推进卫星传输系统升级以及推进卫星直播系统升级,具体措施包括实施卫星地球站高清超高清传输能力建设,升级卫星节目集成加密平台和卫星传输上行系统,满足高清、超高清以及Ka频段卫星传输技术试验等业务上星需要;在2022年底,基本实现中央和省级卫视节目在直播卫星高清同播,推动其他省级频道和少数民族语言节目高清同播。开展直播卫星与卫星互联网的技术融合应用研究等等。我们判断,“十四五”期间,我国超高清广播电视的推广,有望促使公司国内的卫星广播电视和卫星传输服务业务增速得到进一步提高。短期来看,公司现在已经拥有的中星16号等高通量卫星资源,可以逐步引领传统卫星通信应用市场的升级,拓展航空航海互联网市场应用,公司国内收入整体有望保持稳定增长,而中长期来看,伴随公司未来中星6D、中星6E以及中星26号等空间基础设施的建设,公司高通量卫星通信资源的扩充,均有望助力公司在基于高轨卫星互联网的多个新卫星通信应用领域市场的快速拓展,公司收入增速有望得到提升。

投资建议

我们认为,公司是航天科技集团从事卫星运营服务业的核心专业子公司,具有国家基础电信业务经营许可证和增值电信业务经营许可证,是国内目前唯一拥有通信卫星资源且自主可控的卫星通信运营企业,具体观点如下:

① 2021年上半年,公司国内卫星通信业务报告期内实现了稳定增长,且有望成为公司2021年全年收入及净利润增长的主要驱动力;

②公司作为A股中唯一的高轨卫星通信运营上市公司,具有一定的稀缺性;

③“十四五”期间,伴随我国高清超高清卫星电视传输需求的增长,公司传统卫星广播电视和卫星传输服务业务有望保持稳定增长。而公司目前已经开始逐步在航空航海等高轨卫星互联网应用领域布局,有望逐步为公司挖掘新的业绩增长点;

④“十四五”中期,公司有望凭借基于亚太6E提供相对较高性价比和质量的高通量卫星服务,助力公司境外广播电视和卫星传输服务业务收入恢复增长;

⑤公司拟募集资金投向的三个项目,将为公司在我国超高清卫星广播电视、高轨卫星互联网应用领域的拓展奠定核心基础,有望逐步提高公司高轨卫星通信应用市场(航空互联网、海洋互联网等)的拓展速度,公司“十四五”后期收入的增速有望得到一定提升。

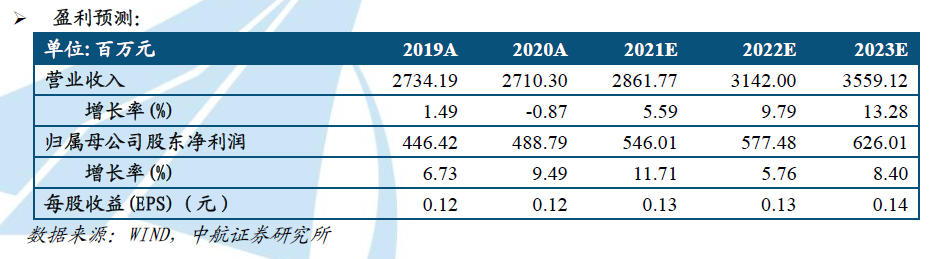

基于以上观点,我们预计公司2021-2023年的营业收入分别为28.62亿元、31.42亿元和35.59亿元,归母净利润分别为5.46亿元、5.77亿元及6.26亿元,EPS分别为0.13元、0.13元、0.14元,我们给予“买入”评级,目标价格17.90元,当前估价分别对应138倍、136倍及126倍PE。

风险提示:卫星发射存在失败风险;卫星在轨工作中存在出现故障的风险;国内外卫星通信市场开拓不及预期。

公司主要财务数据