报告摘要

中国银行2024年营收(相较财报扣除其他业务成本)同比-0.3%(3Q24为-1.6%),净利润同比+2.6%(3Q24为+0.5%)。四季度负债端成本率下降支撑息差环比回升,带动净利息收入回升。同时债牛推动其他非息收入维持高增。

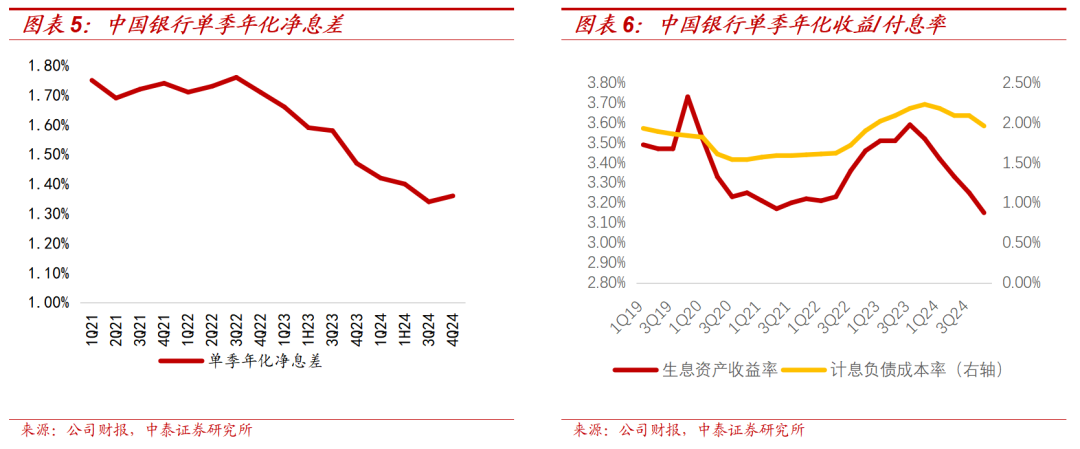

4Q24单季净利息收入环比增长3.4%,增速较三季度继续提高7.6个百分点,单季年化净息差环比提高2bp至1.36%。四季度生息资产收益率环比下行10bp至3.15%;计息负债成本率环比下降13bp至1.96%,负债支撑力度增强。

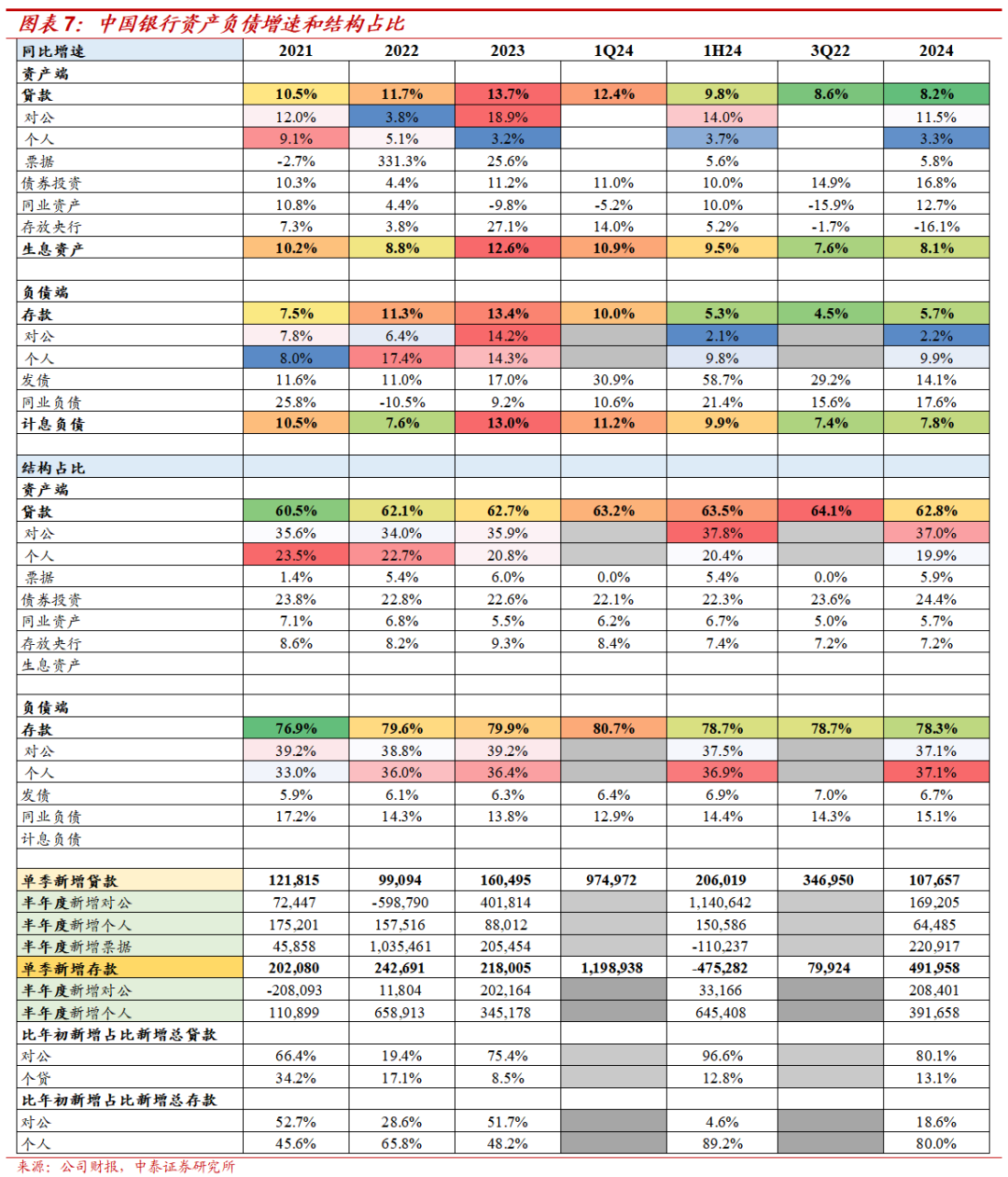

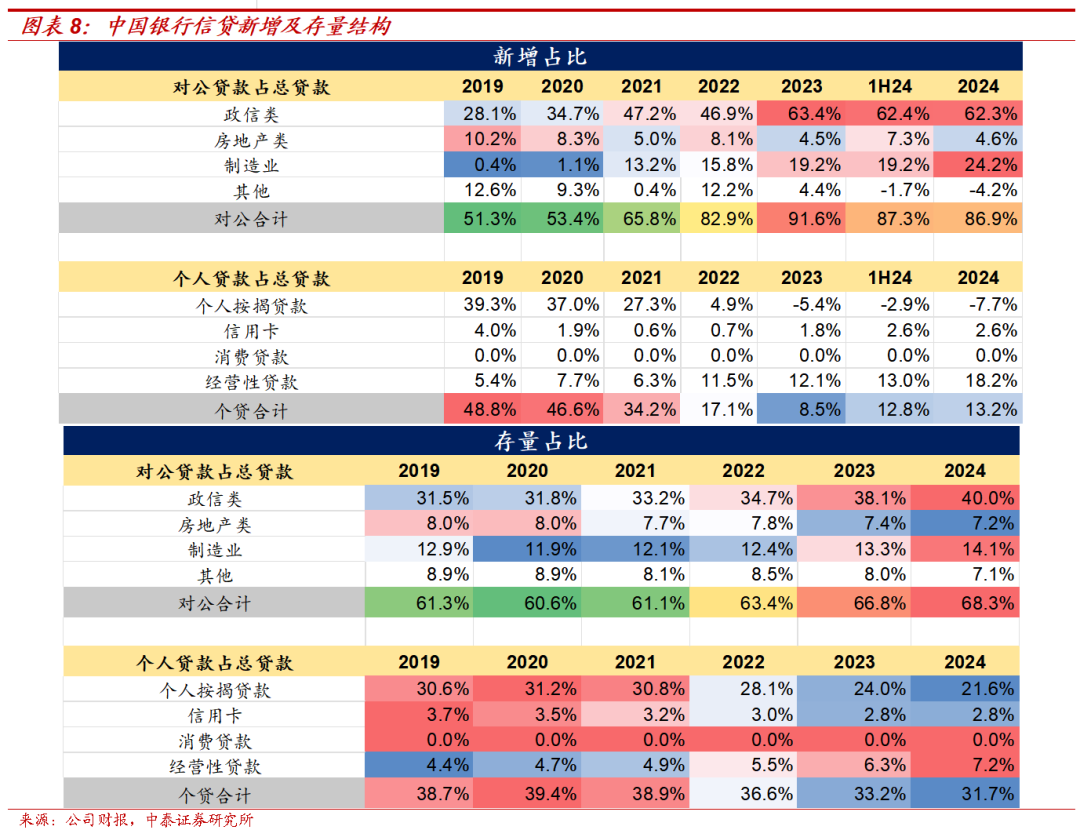

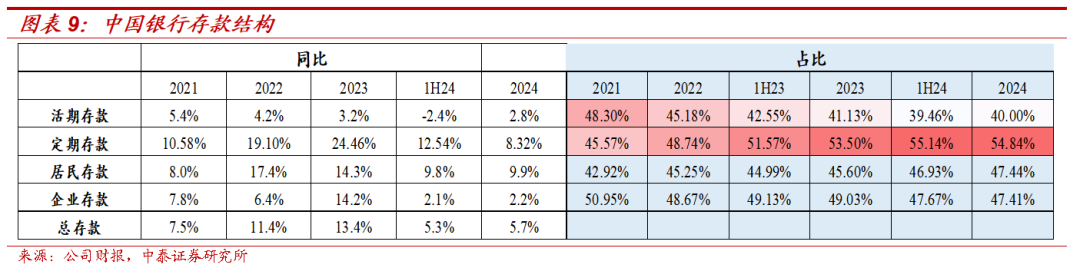

资产负债:制造业投放加速,存款定期化改善。1.资产端:生息资产同比+8.1%,信贷同比+8.2%(3Q24同比+8.6%,2023年同比+13.7%)。贷款占比62.8%,同比2023年上升10bp。2024年全年信贷新增占比结构来看,前三名分别为泛政信类、制造业、经营贷。制造业同比2023年提升5个点至24.2%;政信类略有下降,同比下降1.1个点至62.3%;地产类4.6%,基本稳定;经营贷同比提升6.1个点至18.2%,按揭新增仍较弱。2、负债端:手工补息等影响对公存款增长;下半年定期化改善。1、存款增长:对公存款同比+2.2%,个人存款同比增9.9%。存款定期化情况下半年有所缓解。4Q24活期存款增速由负转正至同比增长2.8%,占总存款比例较上半年上升54bp至40%。

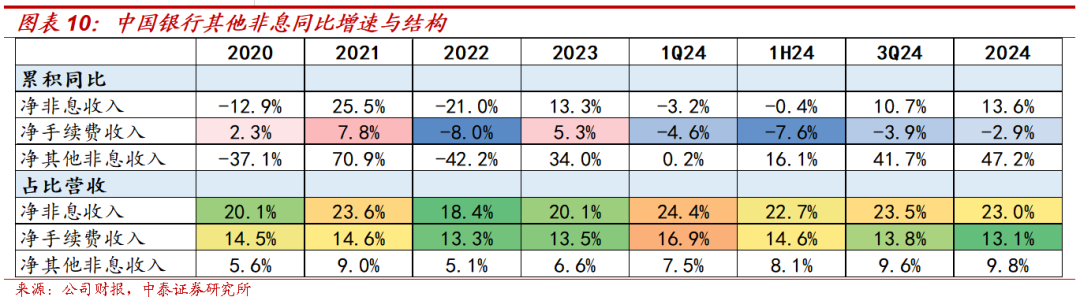

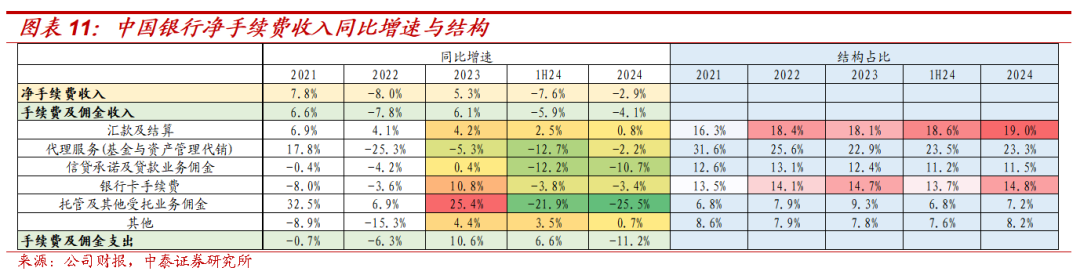

2024净非息收入同比增长13.6%,增速较三季度继续提高,主要是其他非息贡献。1、手续费同比-2.9%,降幅收,2、其他非息同比+47.2%,边际继续走阔,占比营收同比提升3.2个点至9.8%。

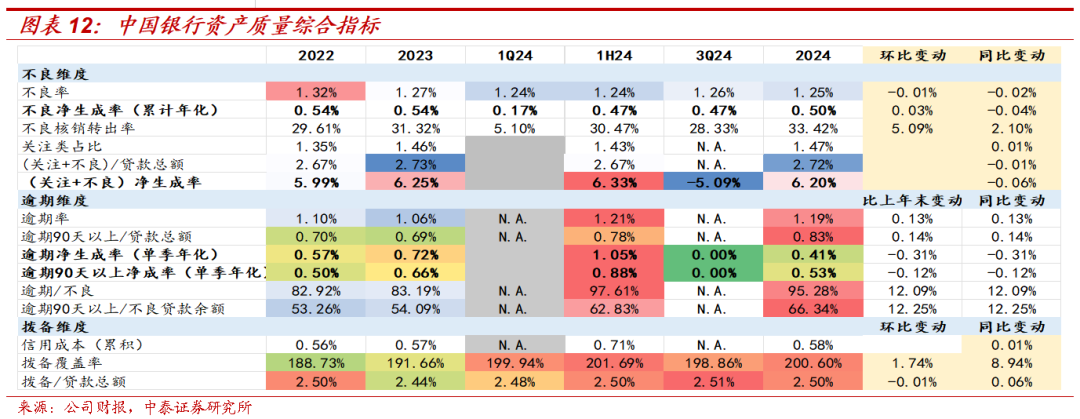

资产质量整体指标:1、不良维度——不良率环比下降1bp至1.25%。累计年化不良净生成率为0.5%,同比下降6bp。关注类贷款占比1.47%,同比下降1bp。2、逾期率较上半年下降2bp至1.19%。3、拨备覆盖率环比提高1.74个百分点至200.6%。

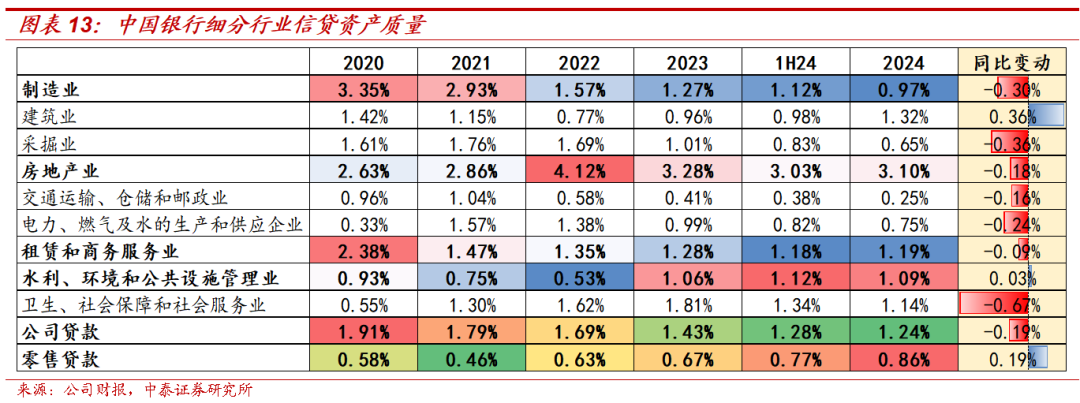

行业不良率来看:对公不良率较1H24下降4bp至1.24%,建筑业、地产略有抬升,但地产同比2023年末仍有下降。零售不良率较1H24提升9bp至0.86%,较上半年上升幅度收窄2bp。

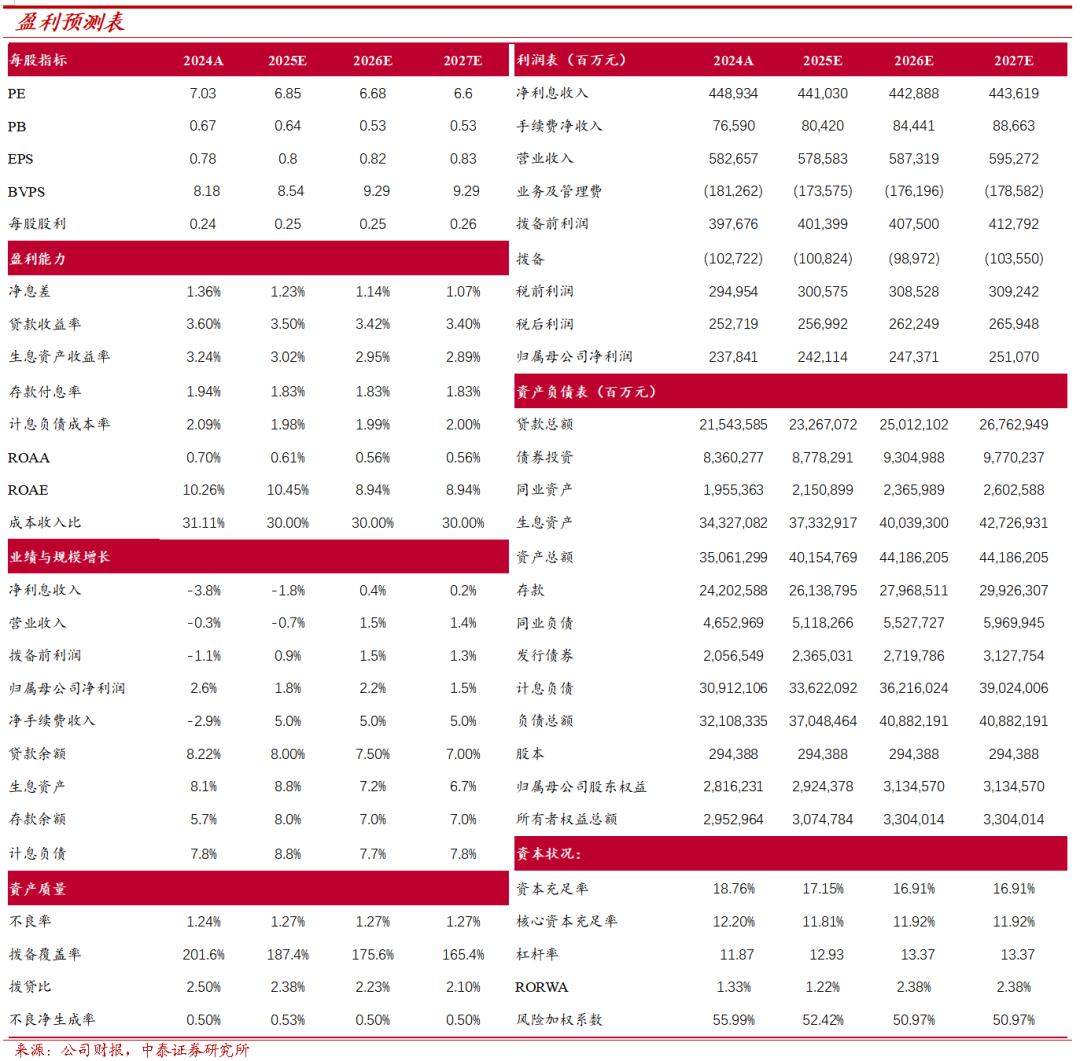

投资建议:公司当前股价对应2025E、2026E、2027E PB 0.64 X/0.53X/0.53X;PE 6.85X/6.68X、6.6X。公司总体经营稳健,资产质量表现平稳。公司估值安全边际高,高股息率低估值高ROE。维持“增持”评级。

根据外部经济形势、行业政策变化以及公司基本面情况,我们微调盈利预测,预计2025E/2026E净利润2421/2474亿(原值2346/2365亿),增加2027E净利润预测2511亿。

风险提示:经济下滑超预期、公司经营不及预期。

1、业绩表现:

营收降幅收窄,利润同比+2.6%

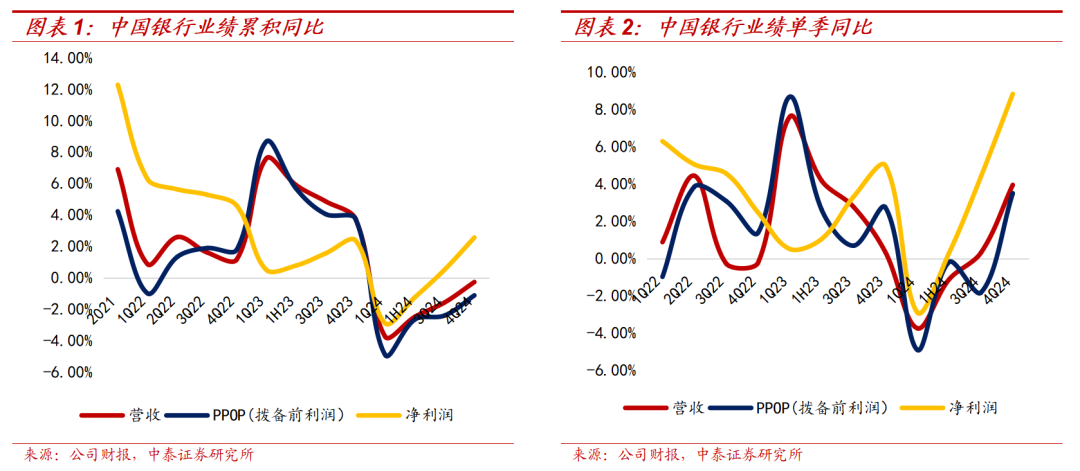

中国银行2024年营收(相较财报扣除其他业务成本)同比-0.3%(3Q24为-1.6%),净利润同比+2.6%(3Q24为+0.5%),主要是其他非息贡献。四季度负债端成本率下降支撑息差环比回升,带动净利息收入回升。同时债牛推动其他非息收入维持高增。2023/1Q24/2Q24/3Q24/2024营收、PPOP、归母净利润分别同比增长3.8%/-3.8%/-2.5%/-1.6%/-0.3%、3.8%/-4.9%/-2.7%/-2.4%/-1.1%、2.4%/-2.9%/-1.2%/0.5%/ 2.6%。

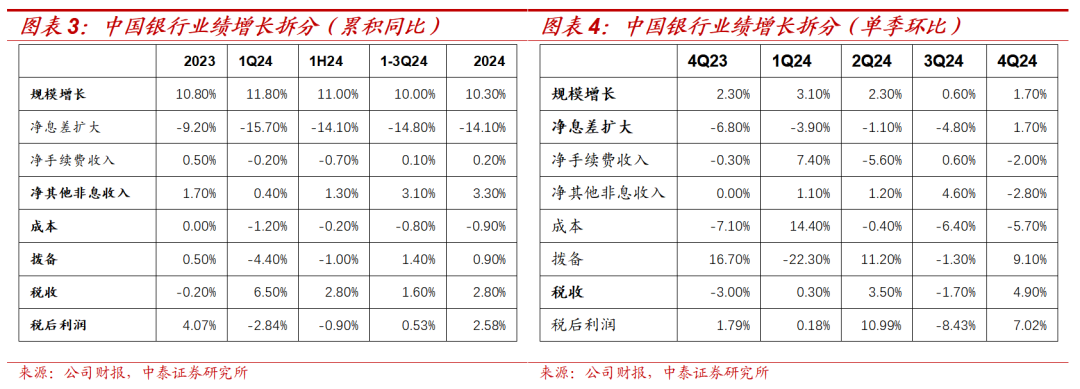

2024年业绩同比增长拆分:正向贡献业绩因子为规模、手续费、其他非息、拨备、税收。细看各因子贡献变化情况,边际对业绩贡献改善的是:1、规模正向贡献提升0.3个点至10.3%;2、净息差负向贡献收窄0.7个点。3、手续费正向贡献走阔0.1个点至0.2%。4、税收正向贡献走阔1.2个点至2.8%。边际贡献减弱的是:1、成本负向贡献走阔0.1个点。2、拨备正向贡献收窄0.5个点至0.9%。

2、净利息收入:

环比+3.4%,负债端支撑息差回升

4Q24单季净利息收入环比增长3.4%,增速较三季度继续提高7.6个百分点,单季年化净息差环比提高2bp至1.36%。四季度生息资产收益率环比下行10bp至3.15%;计息负债成本率环比下降13bp至1.96%,负债支撑力度增强。

3、资产负债:

制造业投放加速,存款定期化改善

资产端:生息资产同比+8.1%,信贷同比+8.2%(3Q24同比+8.6%,2023年同比+13.7%)。贷款占比62.8%,同比2023年上升10bp。2024年全年信贷新增占比结构来看,前三名分别为泛政信类、制造业、经营贷。制造业同比2023年提升5个点至24.2%;政信类略有下降,同比下降1.1个点至62.3%;地产类4.6%,基本稳定;经营贷同比提升6.1个点至18.2%,按揭新增仍较弱。

负债端:手工补息等影响对公存款增长;下半年定期化改善。计息负债同比+7.8%,存款同比增5.7%(3Q24同比+4.5%,2023年同比+13.4%)。1、存款增长:对公存款同比+2.2%,个人存款同比增9.9%,进入2024年二季度以来,或受手工补息整改等影响,对公存款增速下降明显,4Q24存款占比负债同比下降1.6个点。同业负债同比+17.6%,维持高增。2、存款期限:从期限上看,存款定期化情况下半年有所缓解。4Q24活期存款增速由负转正至同比增长2.8%,占总存款比例较上半年上升54bp至40%。

4、净非息收入:

其他非息收入增速进一步提高

2024净非息收入同比增长13.6%,增速较三季度继续提高,主要是其他非息贡献。1、手续费同比-2.9%,降幅收窄,2、其他非息同比+47.2%,边际继续走阔,占比营收同比提升3.2个点至9.8%。

5、资产质量:整体保持稳定,不良率、累计不良生成率同比下降

总体指标多维度看:1、不良维度——不良率环比小幅下降1bp至1.25%。累计年化不良净生成率为0.5%,同比下降4bp。未来不良压力方面,关注类贷款占比1.47%,同比下降1bp。2、逾期维度——逾期率有所下降。4Q24逾期率较上半年下降2bp至1.19%,逾期占比不良也下降2.3个百分点至95.28%。3、拨备维度——拨备有所增厚。拨备覆盖率环比三季度提高1.74个百分点至200.6%。

行业不良率来看:对公不良率较1H24下降4bp至1.24%,建筑业、地产略有抬升,但地产同比2023年末仍有下降。零售不良率较1H24提升9bp至0.86%,较上半年上升幅度收窄2bp。

6、其他

成本收入比同比保持下降。累积年化成本收入比31.03%,同比下降了0.5个百分点,其中累积管理费同比上升2.1%。

核心一级资本充足率环比提高。4Q24核心一级资本充足率、一级资本充足率、资本充足率分别为12.2%、14.38%、18.76%,环比分别变化-3bp、+2bp、-25bp。

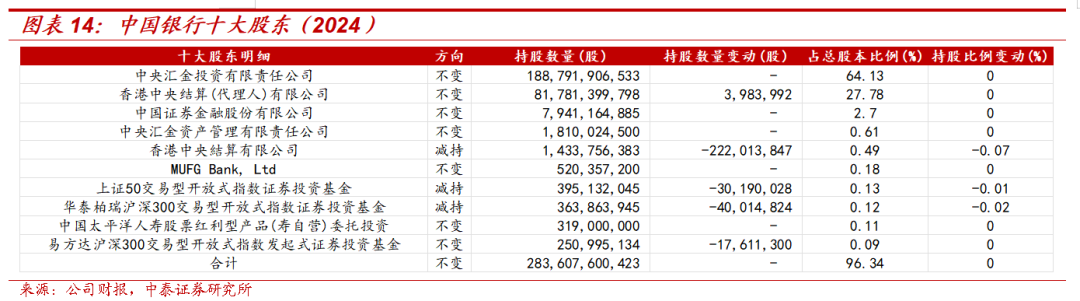

股东变化:减持:香港中央结算有限公司减持0.07%至0.49%。上证50交易型开放式指数证券投资基金减持0.01%至0.13%。华泰柏瑞沪深300交易型开放式指数证券投资基金减持0.02%至0.12%。

7、投资建议与风险提示

投资建议:公司当前股价对应2025E、2026E、2027E PB 0.64 X/0.53X/0.53X;PE 6.85X/6.68X、6.6X。公司总体经营稳健,资产质量表现平稳。公司估值安全边际高,高股息率低估值高ROE。维持“增持”评级。

根据外部经济形势、行业政策变化以及公司基本面情况,我们微调盈利预测,预计2025E/2026E净利润2421/2474亿(原值2346/2365亿),增加2027E净利润预测2511亿。

风险提示:经济下滑超预期、公司经营不及预期。