一、核心指标概览

首先,看一下中信银行三季报的核心数据(表1):

表1-中信银行三季度核心财务数据

净利润同比增长12.81%,逐季提升,营收同比微增3.37%,净利润增速与营收增速的差距,将在第二节详细讨论。

净息差同比下降0.1%至1.96%,环比上半年下降0.03%,具体将在第六节详细讨论。

资产规模较年初增加7.21%,二季度几乎没有扩张的情况下,三季度资产规模显著扩张,第六节会进一步分析。

核心一级资本充足率环比上半年提升至8.72%,环比去年同期下降,比8%的最低要求仅高出0.72%,考虑到2.5%的逆周期资本要求,目前的核充率是非常低的。

与民生和浦发的规模停滞不同,这两年中信一直保持着较快的规模扩张速度,因此核充率下滑的也最快,因此在可转债未转股的情况下,中信启动了配股方案,目前已经获批,预计年底前可以完成发行。虽然会摊薄EPS,但可以加快不良的出清,让公司重回正轨。

二、营业成本分析

表2-中信银行三季度营收与成本拆解

从营业收入中扣除信用减值损失后,增速大幅上升为11.23%,说明中信的减值力度与营收不匹配,这个减值力度是否合理,是否受到营收的影响,需要结合贷款质量情况,第三节再具体讨论。

在扣除信用减值损失的基础上,再扣除业务及管理费用,增速进一步提升至12.49%,与净利润的增长基本一致。

业务及管理费用前三季度增长9.49%比上半年的8.33%有所提升,有可能是一般行政费用继续增长所致,整体看,其业务及管理费用还算正常。

三、贷款质量与拨备分析

表3-中信银行贷款质量与拨备相关指标

如表3所示,三季度中信的贷款不良率同比减少0.21%至1.27%,环比上半年减少0.04%,这个不良水平已经低于国有大行的不良率,回到正常的区间范围。

贷款拨备率(拨贷比)环比上半年小幅下降至2.56%,但还算平稳,未出现明显的减少,说明中信银行的贷款减值率和不良生成率相对正常。

由于拨备率保持平稳,不良率有所下降,预计不良关注的拨备覆盖率也会保持相对平稳。

从贷款质量的角度看,中信银行相比浦发和民生要好一些,预计配股完成后有望加速不良的出清,率先完成困境反转。

四、债权投资质量与拨备分析

略。

五、信用减值与资产核销分析

表4-中信银行信用减值占利息净收入的比重

如表4所示,前三季度中信银行的信用减值损失占利息净收入的比重维持在55.34%的高水平上,这个指标同浦发一样基本处在一个上限区域,力度再大就会显著影响净利润水平,也就是说其贷款减值一直受到制约,因此尽管中信银行的贷款质量出现明显好转,但不良的出清仍需等待明确的信号。对于银行来讲,困境反转,右侧更安全,左侧风险较大。

六、净息差分析

表5-中信银行净息差

计算公式:

净息差(常规算法)=利息净收入÷生息资产日均余额

总资产净利息收益率(净息差)=(利息净收入+投资收益)÷((期初资产总额+期末资产总额)÷2)

如表5所示,中信三季度净息差1.96%,环比上半年下降0.03%,较去年全年下降0.09%。和民生、浦发类似,中信受制于核充率的限制,无法扩大高收益率的贷款投放,因此净息差下降速度略快。

在还原了投资收益后,总资产的净利息收益率(净息差)较去年全年仅下降0.03%,明显好于生息资产的净息差。主要是降息环境下,债券价值提升所致,不过,三季度以来市场利率有所回升,导致债券价格有所回落,所以总资产的净息差在上半年很强势,但在第三季度出现了明显的下滑。

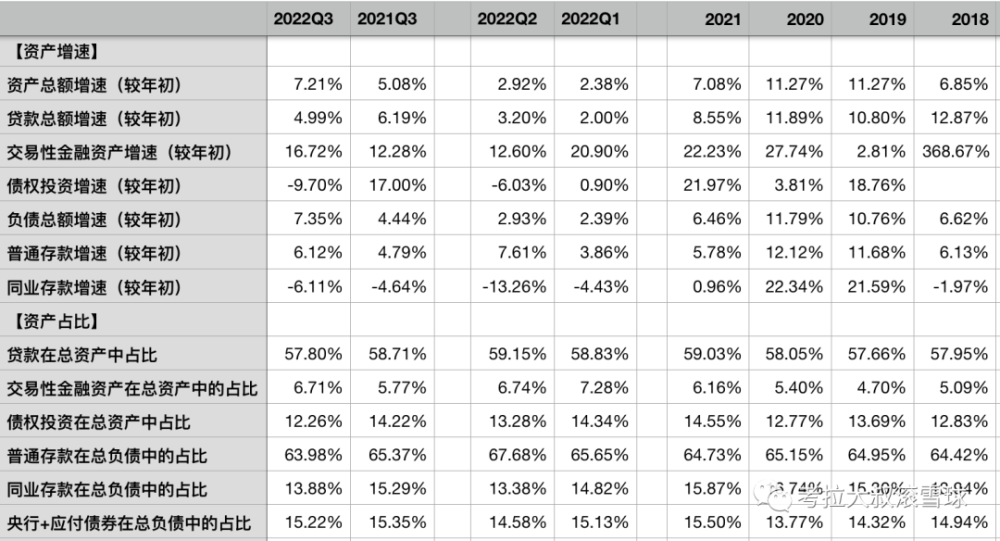

表6-中信银行资产规模及占比

如表6所示,中信银行前三季度贷款增速慢于资产增速,而金融投资增速和同业资产增速则较快,这是核心一级资本不足的表现。而增加短期持有的交易性金融资产,减少长期持有的债权投资,对中信未来的净息差不利,这一点与浦发相同,与招行及国有大行相反。

负债当中,被动负债如存款的占比出现显著的下降,主动负债如央行借款+应付债券(同业存单)环比上半年有所提升,说明中信银行在负债上的表现较弱。

七、非息业务分析

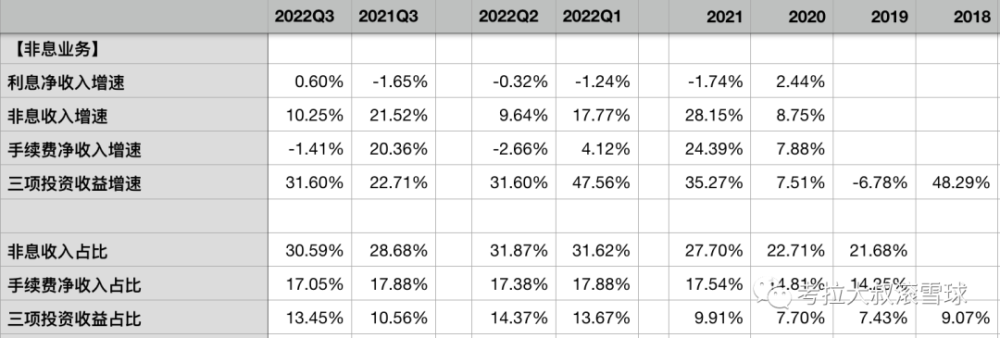

表7-中信银行利息净收入与非息收入增速

如表7所示,中信三季度利息净收入同比增长0.6%,这就是因为上面提到的,其受到核充率的限制生息资产的规模增速下降,在净息差下降的背景下,无法以量补价导致的。

非息收入同比增长10.25%,其中三项投资收益合计同比增长了31.6%,与上半年保持一致,主要是第三季度继续加大了交易性金融资产的配置。这块收入的表现也明显好于浦发和民生。

计算公式:

三项投资收益=投资收益+公允价值变动损益+汇兑损益

手续费净收入同比下降1.41%,表现与行业整体类似。手续费净收入占比17.05%,在股份行里排在兴业和光大后面,好于平银。

八、关于估值的讨论

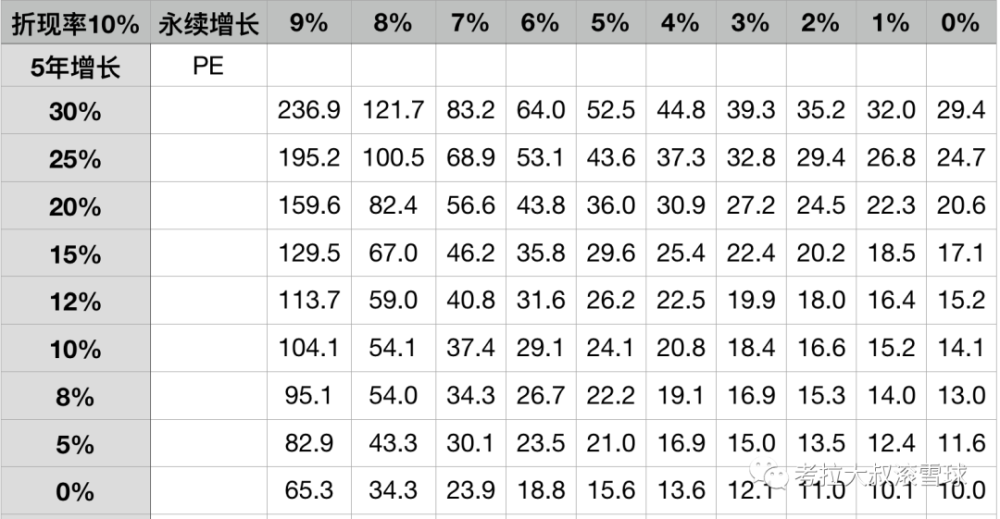

继续沿用中报点评的逻辑,使用每股分红PE给银行股进行估值。

关于DCF模型详见《基于现金流贴现(DCF)模型的估值速算表(1)——以贵州茅台为例》

表8-两阶段DCF模型的估值速算表

中信银行2021年每股分红为0.302元,11月11日的收盘价为4.59元,相当于15.2倍的每股分红PE。

从表8中,我们大致取一组数据:

第一阶段年化增长5%,第二阶段永续增长3%,对应PE15倍

结论就是,如果中信银行未来5年的每股分红能够保持5%的年化增长(考虑到配股的影响),之后保持3%的永续增长,那么现在以4.59元的价格买入,就能获得10%的年化收益。