从5月中下旬开始,银行股出现了一轮罕见普涨,其中表现最亮眼的,要数中信银行。

6月17日,中信银行港股盘中一度涨至7.66港元,18日再度冲高至7.73港元,创下自2007年上市以来的历史新高;A股最高涨至8.57元,达到2016年以来的相对高位。

中信银行H股走势(年K)

中信银行A股走势(年K)

一定程度上这反映了资本市场的态度,最近90天里10家机构都给出了“买入”或“增持”的评级,机构给出的A股目标均价为8.77元。

行情火热,但这并不等于中信的投资和价值潜力已经被证明。

相反,从企业经营和治理的基本面来看,中信银行本轮大涨背后似乎并不具备足够支撑。

而由情绪和板块带动的行情,还能持续多久?

中信银行股价为何大涨?

其中一个影响因素,或许与其前不久刚刚获批成立AIC(金融资产投资公司),成为第二家获此牌照的全国性股份制银行有关。

AIC本质上意味着银行在一级市场有了更多活动空间,不管是投贷联动还是股权投资,都能与银行本身业务形成协同效应。更何况中信银行本身就有“对公之王”的名号,理应能在对公业务上有进一步发挥。

但现实很骨感。这家只比招行晚了几天诞生的股份行,似乎越来越坐不稳“对公之王”的位子了。

尽管从业务结构来看,过去十年里,对公业务营收占比始终超过40%,零售、金融市场业务则瓜分剩余部分,这足以说明中信对对公的重视。

但要戴稳王冠,只有规模是不够的。纵观银行界各路“天王”的成名史,除了要在各自的业务条线里深耕,还要对行业趋势有深度把握,并常有“开先河”之举——兴业在2007年开创性地推出“银银平台”,为其赢得了“同业之王”的美名;而不管是率先代销他行理财子产品,还是率先推动数字化转型,都强化了招行“零售之王”的招牌。

中信在这方面表现如何?

只能说,不太理想。两个例子可以说明这一点。

其一是在业务路线上的身法有些迟缓。

以供应链金融为例,这算得上是过去数年各家银行加码的重中之重,凭借稳步增长的底层资产(应收账款等)规模,加上能够以大客户为核心,对上下游中小客群深度开发的优势,深得各家银行垂青,最典型的就是以汽车厂商为核心,下游各经销商为目标客群,车辆为抵押物的“库存融资”业务。

但在近一两年,市场急剧变化。中小企业生存处境愈发艰难,车市行情更是遇冷,大多数银行都纷纷调整了自己的展业策略。平安、民生选择收缩,只有少数银行仍选择“富贵险中求”,比如浙商和中信。

你能从中信在年报中披露的数据看到它的进攻性——2024年末,累计为48467家企业提供1.66万亿元供应链融资,分别较上年末增长23.55%和8.91%。

但这其实颇难理解。浙商由于规模较小,且风格一向激进,它“富贵险中求”很正常,但对拥有深厚对公底蕴的中信来说,似乎就没必要走钢丝了。

逆势加码,不像是看到了别样的机会,反而像是战略调整不及时的结果。

另一个现象也能说明这一点。2014年,中信银行对制造业、房地产和零售业的贷款占比合计超过54%,其中地产占比超过11%,此后几乎逐年加码。

商业银行加码上述行业,本质上是因势利导的结果,这并无问题。但行业风向骤变之际,能否做出及时调整,直接体现的是各家股份行的水平。

此后几年里,中信银行不良率飙升。2018年,制造业与零售业的不良率达到高峰,地产的不良率在2020年开始攀升,达到3%以上。

尽管中信银行近几年在压降地产不良上颇有成效,但回过头看,纵使因为行业宏观变动踩进不良深坑的不止中信一家,但它绝对是最“明知故犯”和最不应该的。

因为它最大的优势,是拥有一盏“指路明灯”——兄弟公司中信证券。

就在2014年,中信证券在一次中期策略会中表示,地产大潮正在退去,此次地产行业的调整波动不再是“假摔”,地产时代终结。

在有“吹哨人”的情况下,中信在对公业务上的调整都如此迟缓,“指路明灯”的优势似乎并未被完全体现出来。

两个例子结合起来,反映的是中信空有“对公之王”的规模和体量,但似乎在行业变动时,少了些王者的身段和眼光。经营多年,也未能形成规避不良、预判风险的方法论。

这也许能从侧面说明,中信从集团身上获取的更多是客户资源和渠道优势,在对公业务的“内核”修炼上并不到位。

这对即将跨入一级市场的中信而言是硬伤,因为对行业的前瞻性理解,银行和投行视角的风险判断,以及自身投资策略的及时调整。这些因素,本质上才是决定投资效果的胜负手。

但要说中信银行完全没参考中信证券的,也有失公允。

也许正是为了应对不确定性,2014年,中信银行正式启动了零售战略二次转型,意在对公之外为自己寻求第二增长曲线,此后十年不断升级优化,2021年度业绩发布会上更是将零售摆到了“第一战略”的位置。

必须承认,经过十年转型,中信银行在零售业务上形成了一定的特色,比如信用卡积分在众多银行中性价比还算比较高;想要申请英国签证的中信银行客户可以享受“如意签”移动签证服务;以及股份制银行中较为突出的养老金融服务等。

但客观来说,这些都只是零售业务的“加分项”,真正决定零售业务高度的,仍是对客群经营的精细程度。

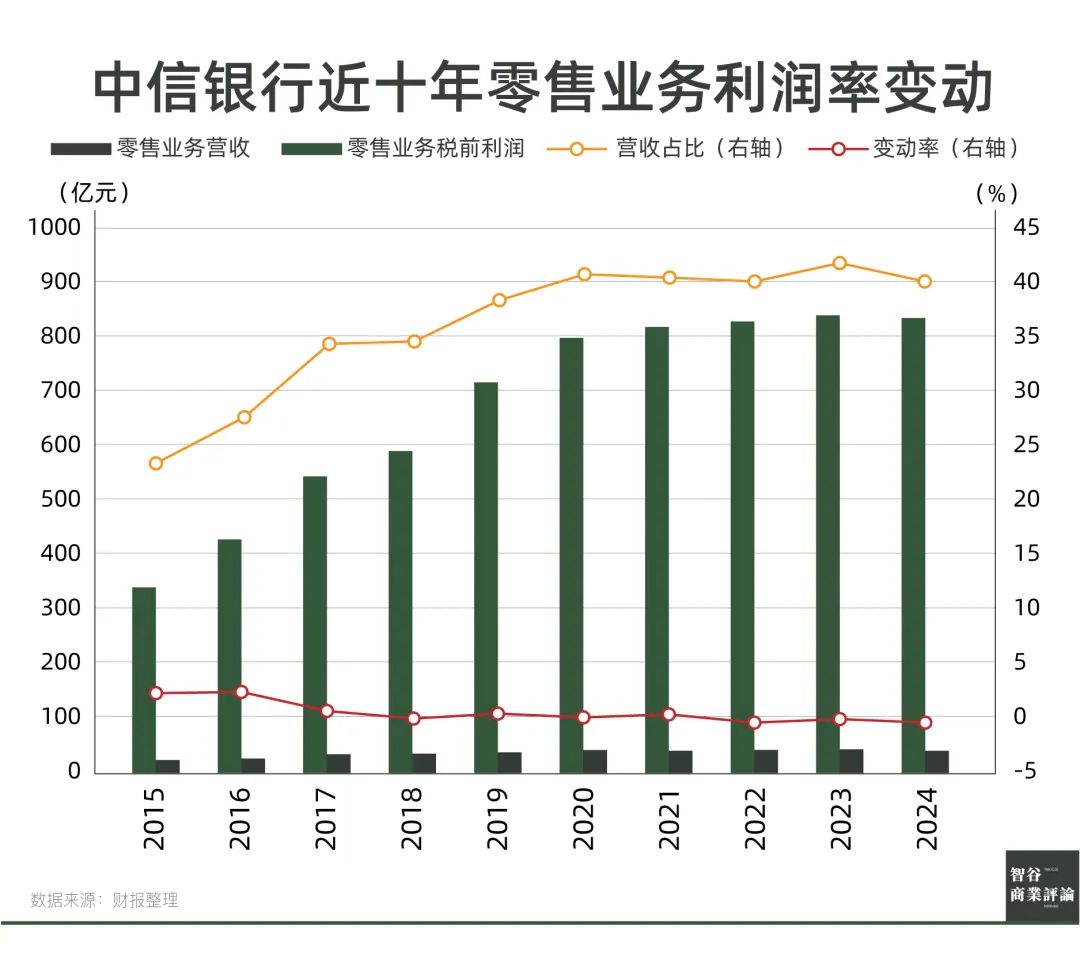

从数据来看,从2014年提出零售转型战略之后,中信银行的零售业务营收占比从2015年的23.4%飙涨至2024年的40.1%,且近五年都稳定在40%以上水平,似乎是卓有成效。

但若从盈利能力来看,过去十年里,中信银行零售业务税前利润仅有6年保持增长,利润占比和利润率都始终难以突破40%,近两年更是下滑明显。

这其实不太合理。零售业务常被认为更轻量,比对公具备更大的利润空间,因此当营收规模扩大后,理论上其利润表现应该出现增长才对。

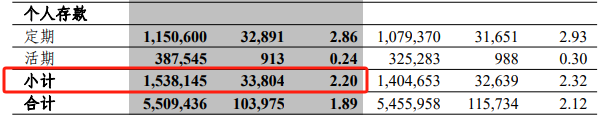

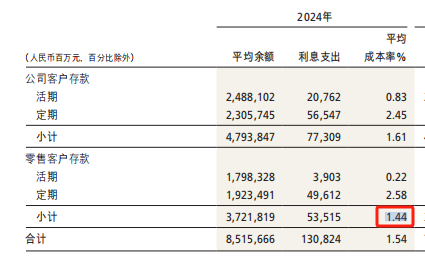

问题出在中信的存款成本上。2024年末,中信银行零售存款平均成本率为2.20%,比较接近平安的2.18%,但后者个贷的平均收益率高达5.56%,相比之下中信的这一指标仅为4.87%。

成本差不多,收益差得远,一来一去,导致整体收益率不高。

但这已经是中信银行优化资产收益之后的结果,纵观其个贷结构,住房和经营贷这两类通常收益更高的资产占比超过65%,这一指标甚至超过了平安银行。个贷结构提升空间相对有限。

因而似乎只剩下了一条路——进一步降低零售负债成本。但这并不容易。

低成本零售负债通常有以下来源:

托管存款,主要由零售财富管理业务派生,比如公募基金、养老金、保险资管、公募REITS等;

个人第三方存管,比如证券客户资金、期货、支付平台的备付金等;

个人保证金,如期货交易保证金等。

上述业务大多与个人理财、投资、财富管理等活动密切相关,这些业务都指向一个衡量指标——AUM(资产管理规模)。

招行无疑是这方面的专家,这也是为什么它能在零售负债结构与大多数股份行相似的情况下,还能实现1.44%的极低平均成本率。

相比之下,中信银行2024年的AUM为4.69万亿元,低于兴业的5.11万亿,更低于招行的近15万亿。这说明大量零售客户并未将中信银行作为他们财富管理业务的主办行。

这一残酷现实在零售业务的利润变动上显得更加直接。2024年,零售业务税前利润同比暴跌超42%。

但要改变零售客户的财富管理习惯并不容易,今年年初,中信银行董事长方合英在业绩会上强调零售业务与公司业务不同,更需体系驱动和能力导向。

十余年零售改革,中信银行似乎仍未找到做深零售客群的方法。

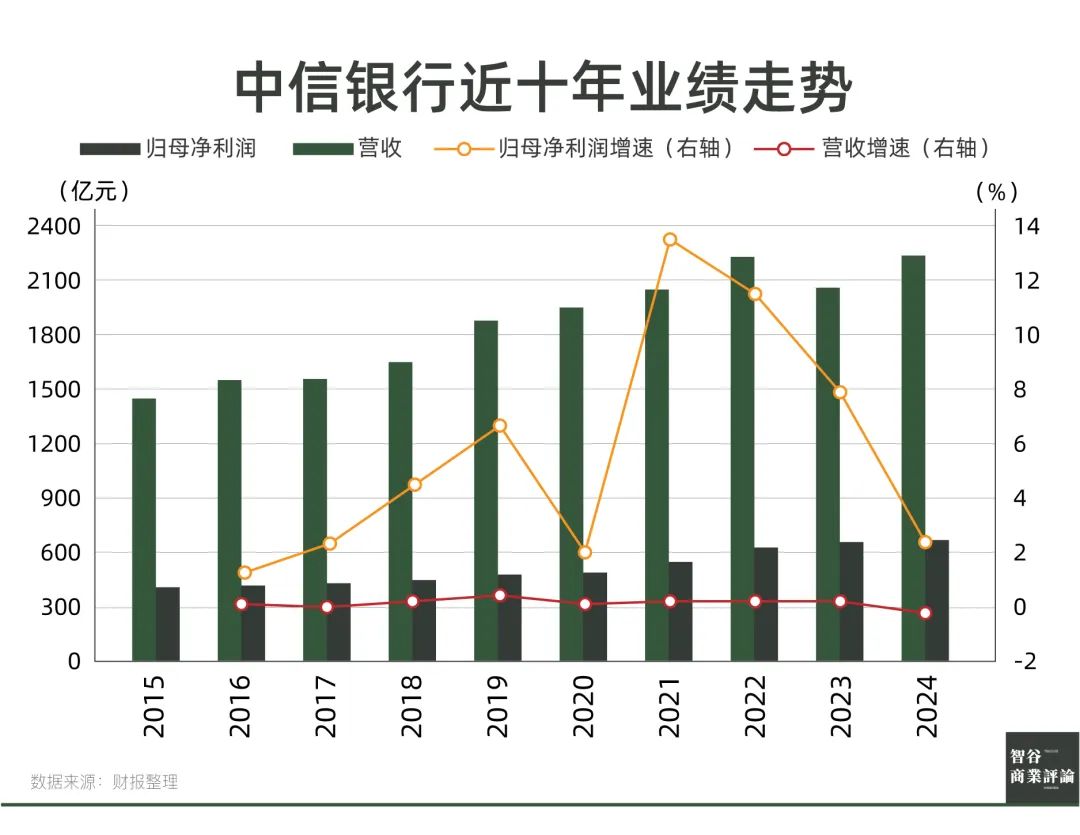

纵观过去十年,银行业位次发生了巨大变化。

招行平安靠着独一档的成长性异军突起,民生、浦发因为自身战略上的失误逐渐沉沦。

相比之下,中信银行算是位于此两类之间,成长性不算明显,但也无功无过。

对其他银行而言,这也许称得上成功。但放在中信身上,这很难接受。

作为全牌照金融集团,不管是在零售端还是公司端,中信集团都能给中信银行的展业提供帮助,中信银行能达到的高度,理论上与招行应该是相似的。

但现实并非如此。个中原因,表面上看是对公优势尚未完全稳固之后,就去加码零售,而对一家本身不具备零售基因的银行而言,要在短时间内形成经营零售客群的方法论并不现实。

而更本质的原因,其实是公司治理层面的。

2016年以来,中信银行10年间经历了3任董事长,依次为李庆萍、朱鹤新、方合英;四任行长,依次为孙德顺、方合英、刘成、芦苇。

一把手更迭不算慢,人事架构上的波动,也让中信的企业管理制度在“行长负责制”和“董事长负责制”之间“反复横跳”:

2016年以前,中信银行董事长多由集团领导兼任,行长对银行管理全权负责;

2016年李庆萍任执行董事长,意味着中信开始向“董事长负责制”转移;

2021年李庆萍卸任,中信又重回行长负责制;

2023年,方合英担任中信银行董事长并作为执行董事,又回到“董事长负责制”。

制度上的无谓切换,带给中信银行十分显著的负面影响。须知大行内部利益关系极其复杂,各式纠葛繁多,本身管理难度就已不小,而这种反复切换伴生的决策路径和权力分配上的差异,又会加大这种难度。

但这并非没有好处,理论上来说,由于内部利益体系更迭频繁,也许能在一定程度上限制内部独立王国的出现。

然而,这唯一的好处在现实中也并未落地。

2016年李庆萍担任董事长,名义上演变回“董事长负责制”。同年,孙德顺由副转正,他“主要关注什么赚钱快,见效快,倾向于多投房地产”的风格,让中信银行信贷风格骤变。在其任期内,孙德顺向恒大、碧桂园、华夏幸福等地产商倾斜信贷资源,职业生涯中受贿近10亿元,还让中信走了一段严重的弯路。

本应占据更大话语权的李庆萍,却似乎并未起作用。这到底是权力制约不到位,还是沆瀣一气的结果,我们不得而知。但可以明确的是,中信银行在顶层权力架构上的设计,存在显著缺陷。

这种缺陷似乎也一路向下传导至各分支机构。

2019年,中信银行肇庆分行前行长李先文、肇庆分行营业部前总经理梁庆华,厦门分行前副行长、风险总监陈鹰,哈尔滨分行前行长于成信等先后被查;

2020年,中信银行前副行长兼深圳分行行长陈许英被判刑15年;

2022年,中信银行广州分行行长谢鸿儒被双开。

......

尽管从去年到现在,中信银行经历了一轮彻底的高管变动,形成了以芦苇为行长,胡罡、谢志斌、贺劲松、谷凌云和金喜年为副行长,“一正五副”的管理局面,但内控水平的提升调整,似乎才是杜绝上述事件的根本手段,而这尚需时间检验。

公允地说,中信银行并非没有进步,地产不良被有效出清,零售业务规模有一定增长,公司管理层在动荡后重回平稳,但这些更像是对过去包袱的消化,或是在原有的轨道上守成,并未出现明显突破。

如果仅凭这些进步,股价就能创下历史新高的话,资本市场似乎又显得过于宽容了一些。

对中信而言,保持对公的优势,想方设法跨过零售业务的瓶颈期,或许才是真正重拾增长的财富密码。否则,它也许很快就要面临股价价值回归的震荡了。