来源 :方正证券研究2025-07-23

核心观点

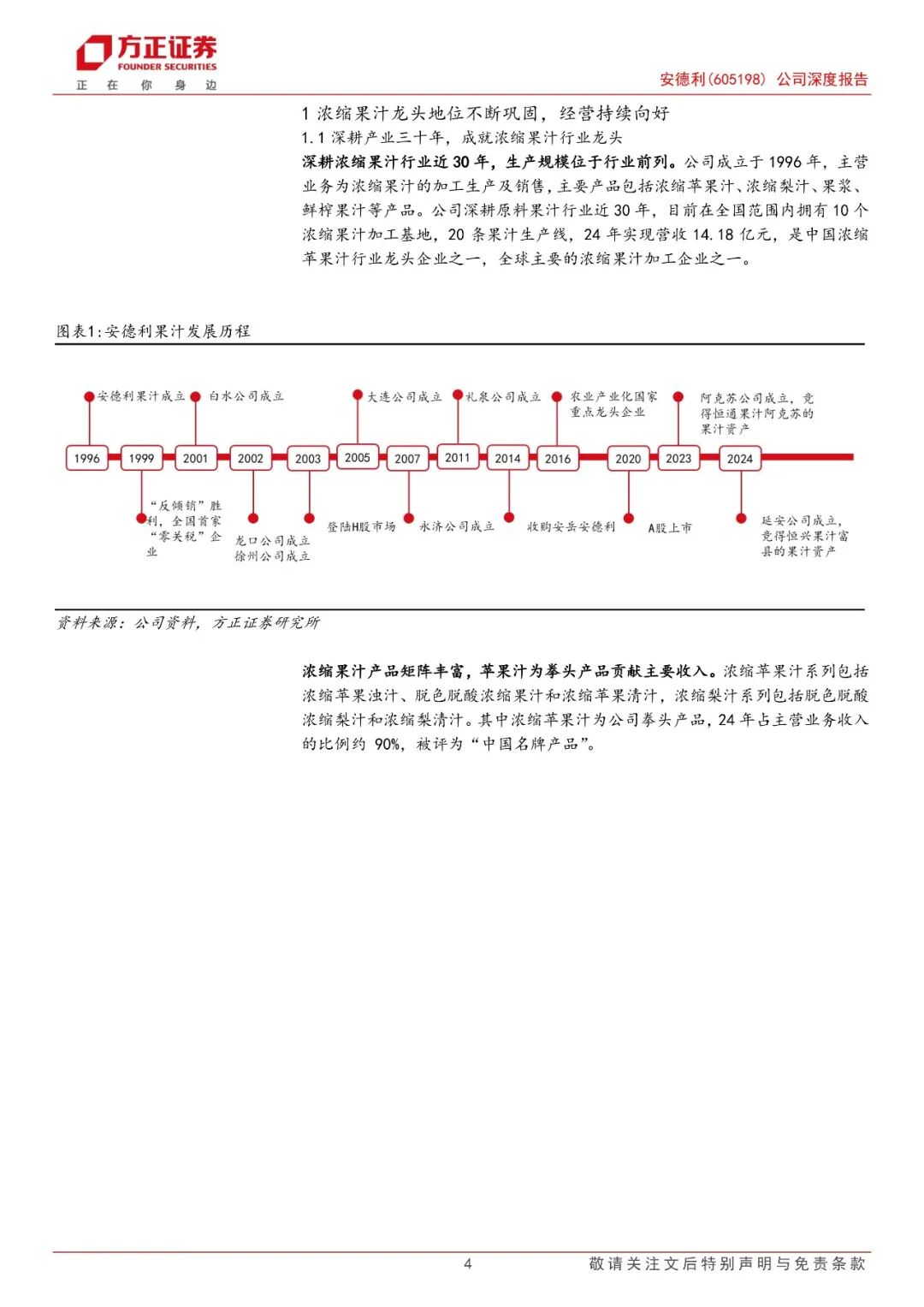

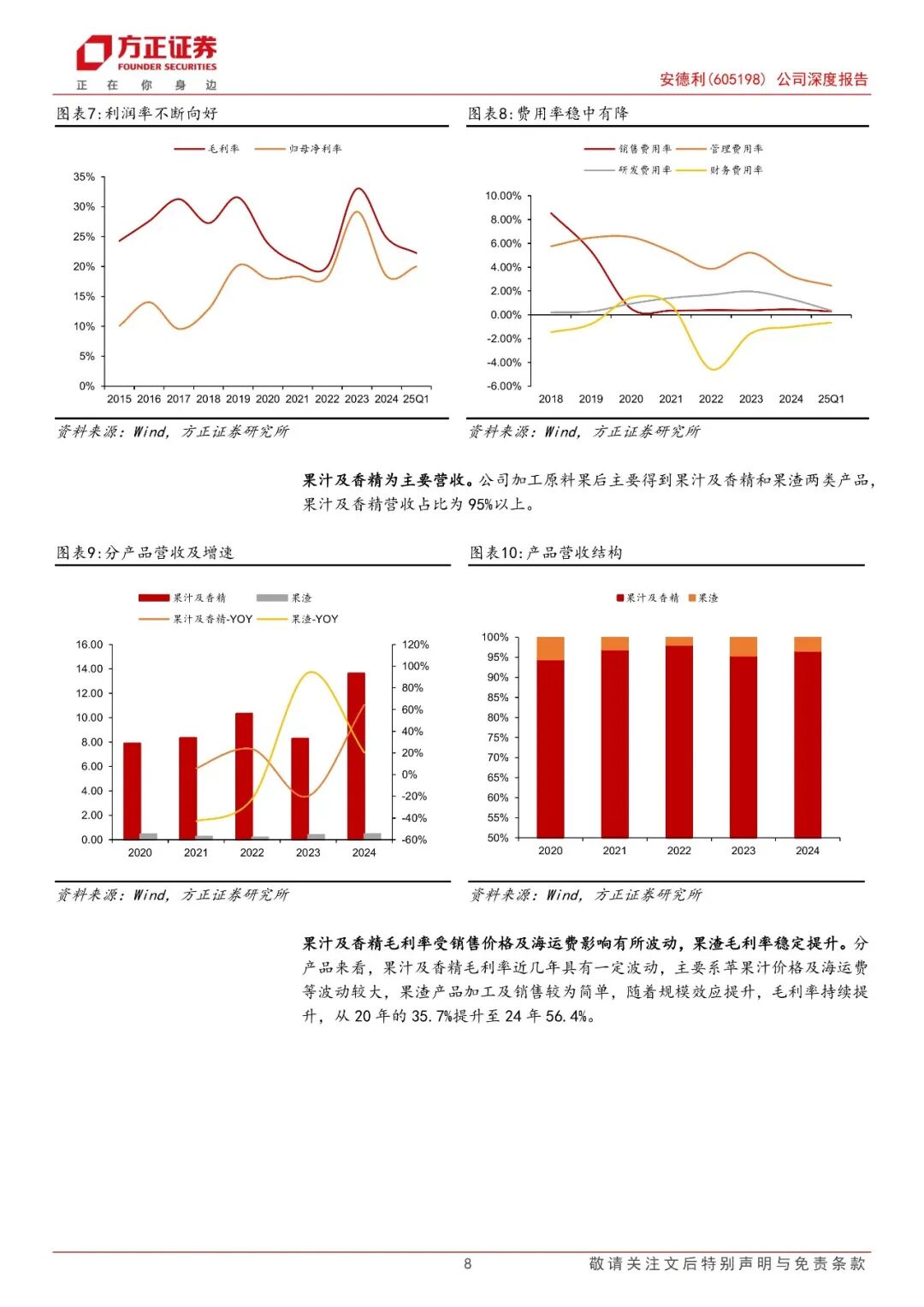

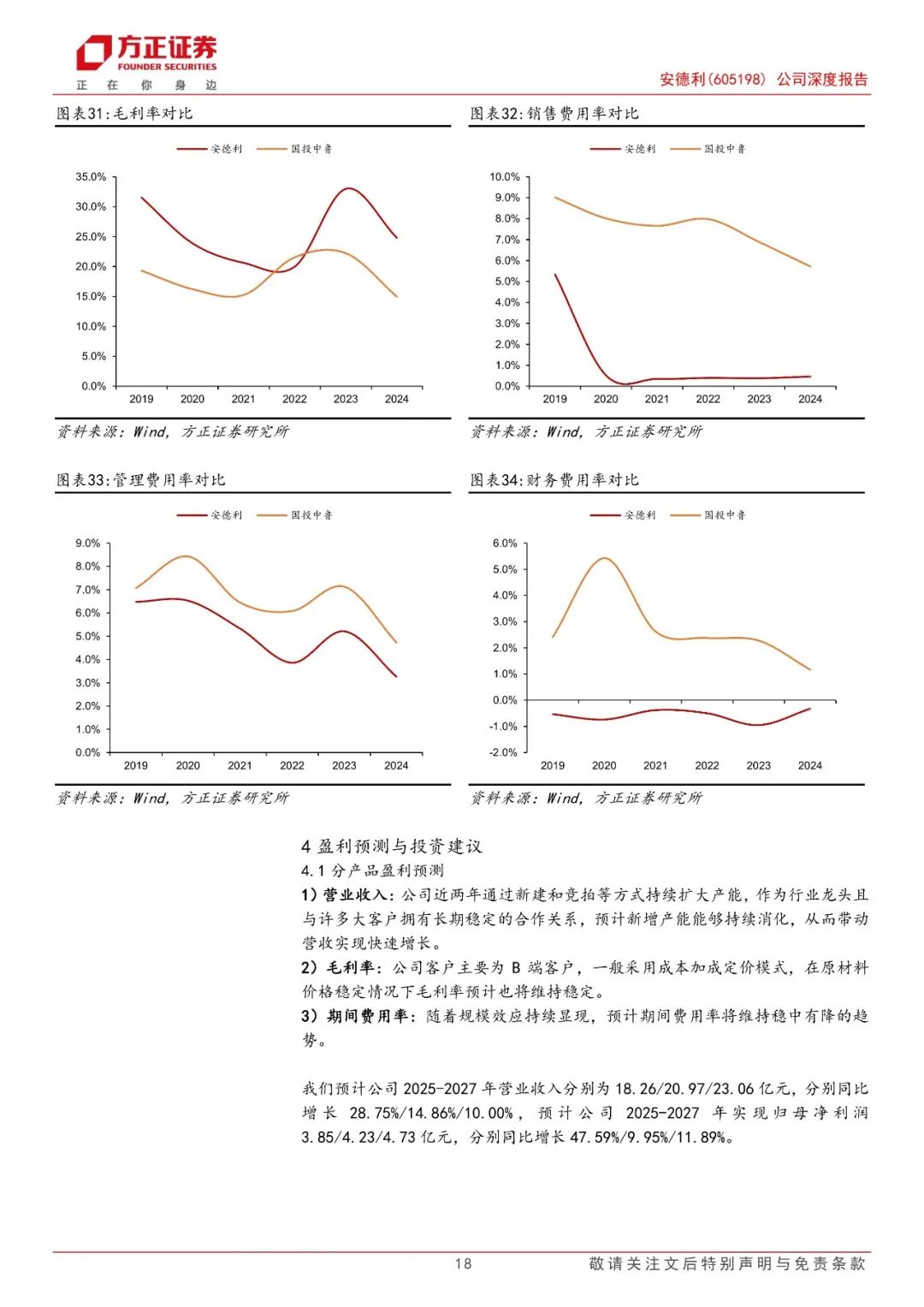

浓缩果汁龙头地位不断巩固,经营持续向好。公司成立于1996年,深耕浓缩果汁行业近30年,产品矩阵丰富,包括浓缩苹果汁、梨汁桃汁等。目前公司浓缩苹果汁产能规模行业领先,近两年通过新建和竞拍方式不断丰富产品组合和扩大产能,龙头地位进一步巩固。随着产能不断增加,公司营收实现快速增长,24年营收同比增长61.85%至14.18亿元,25Q1同比增长58.98%至4.3亿元。

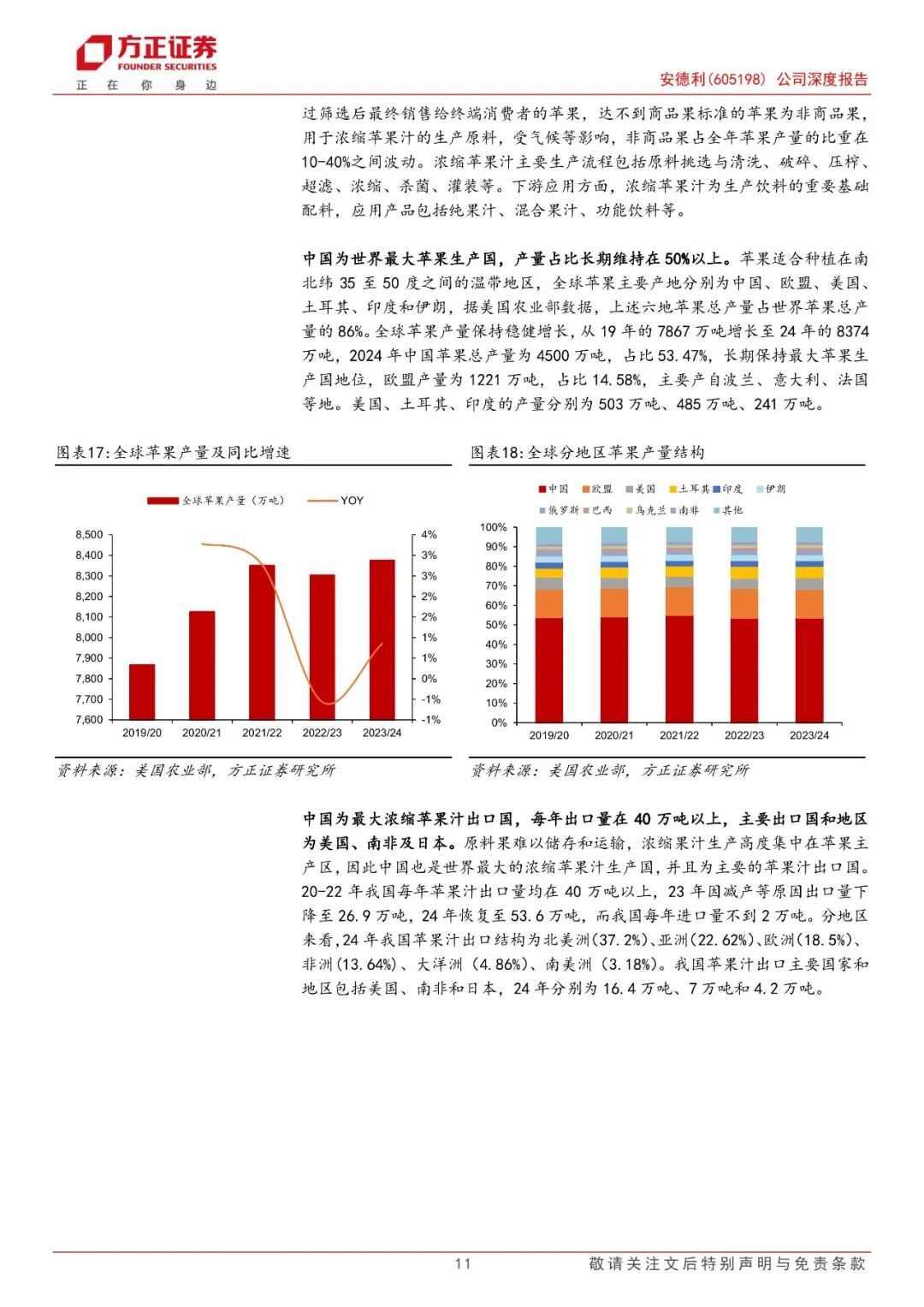

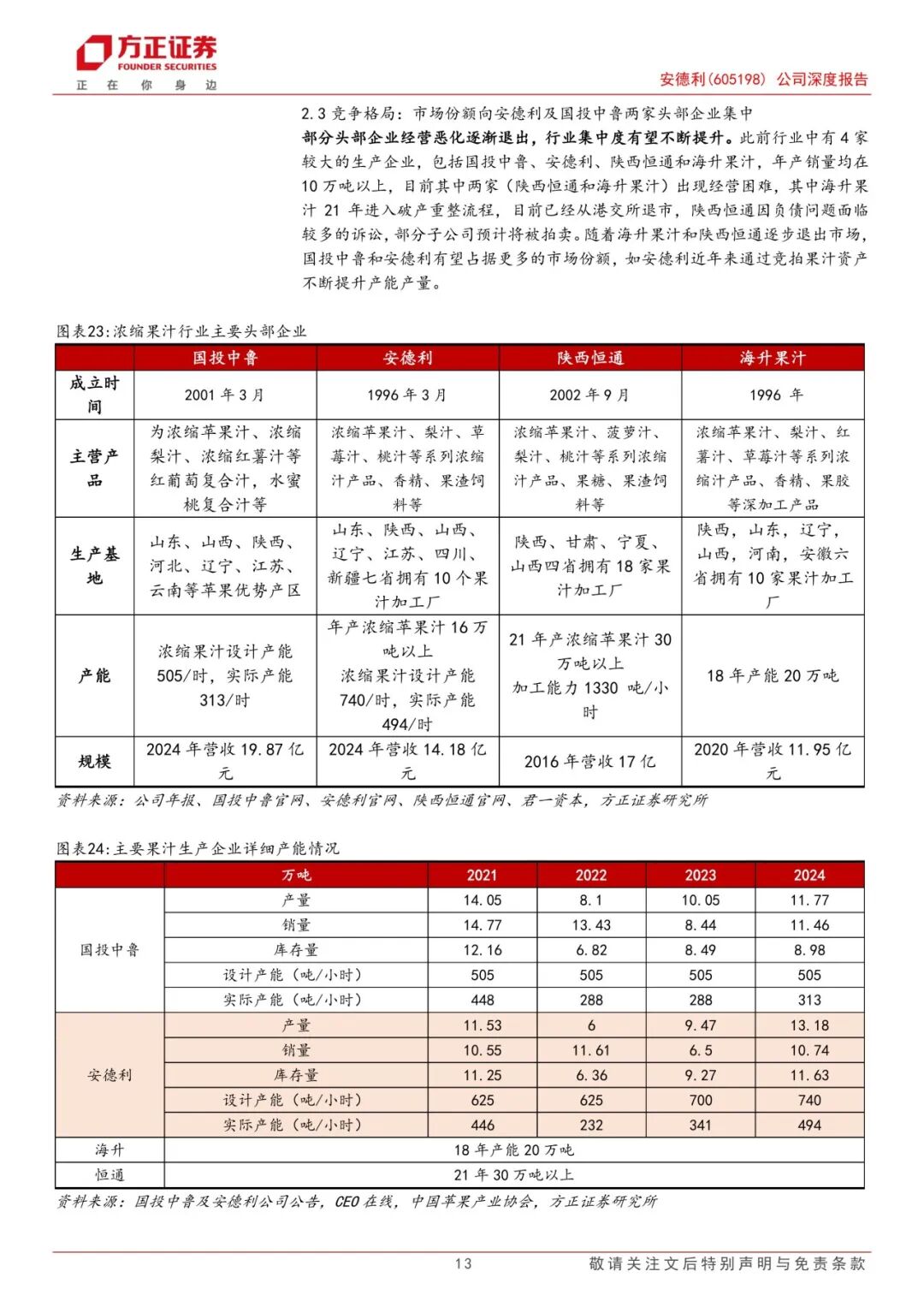

市场份额向头部两家进一步集中,苹果汁价格预计维持高位。此前行业中有4家较大的生产企业,包括国投中鲁、安德利、陕西恒通和海升果汁,年产销量均在10万吨以上,目前其中两家(陕西恒通和海升果汁)出现经营困难,国投中鲁和安德利有望占据更多的市场份额,如安德利近年来通过竞拍果汁资产不断提升产能产量。苹果汁价格方面,22年以来因苹果减产苹果汁价格快速上涨,24年小幅回落,展望后市,海升果汁和陕西恒通因经营问题产量下降,短期内其他企业难以完全填补供给缺口,预计市场价格将延续高位运行。

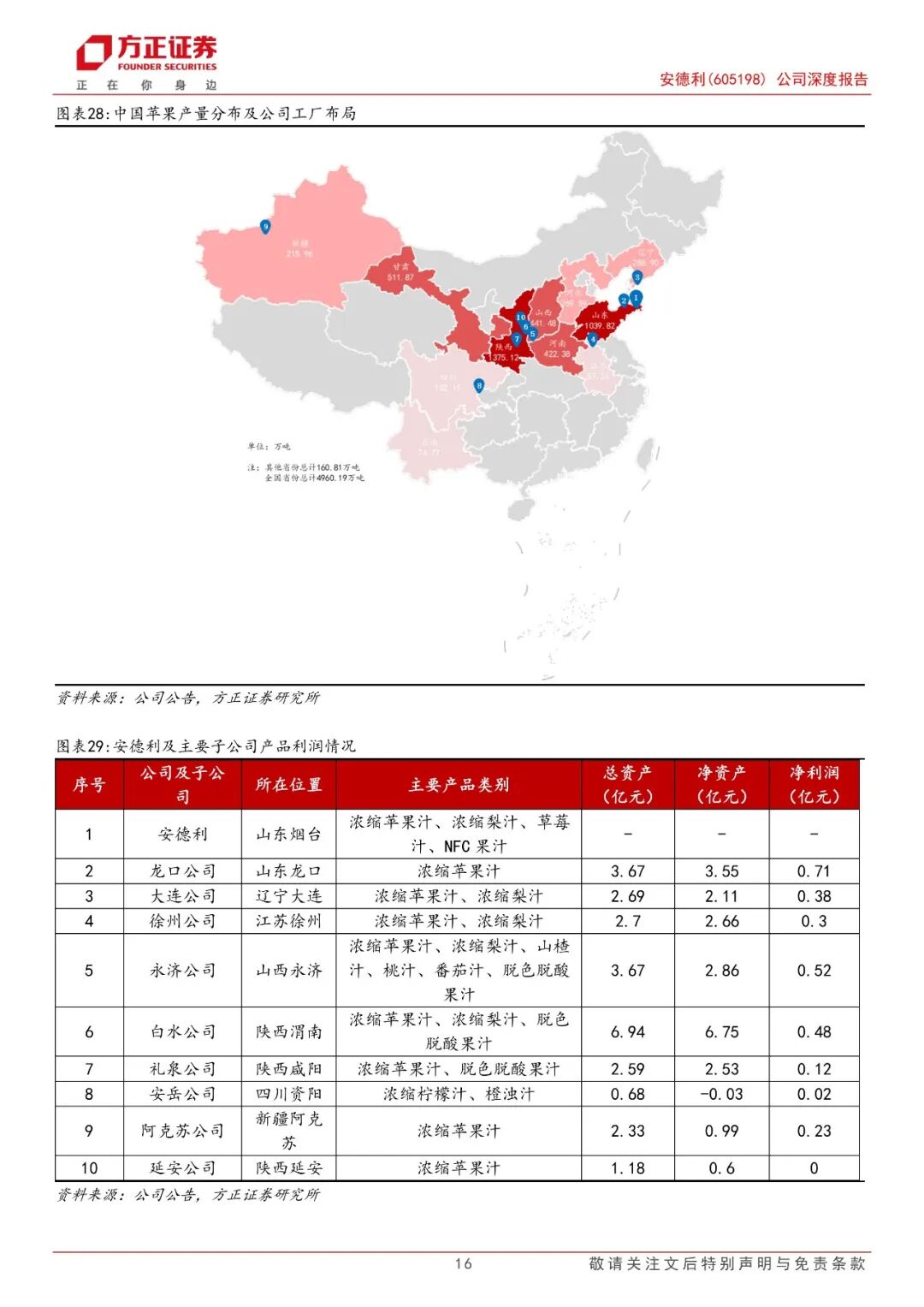

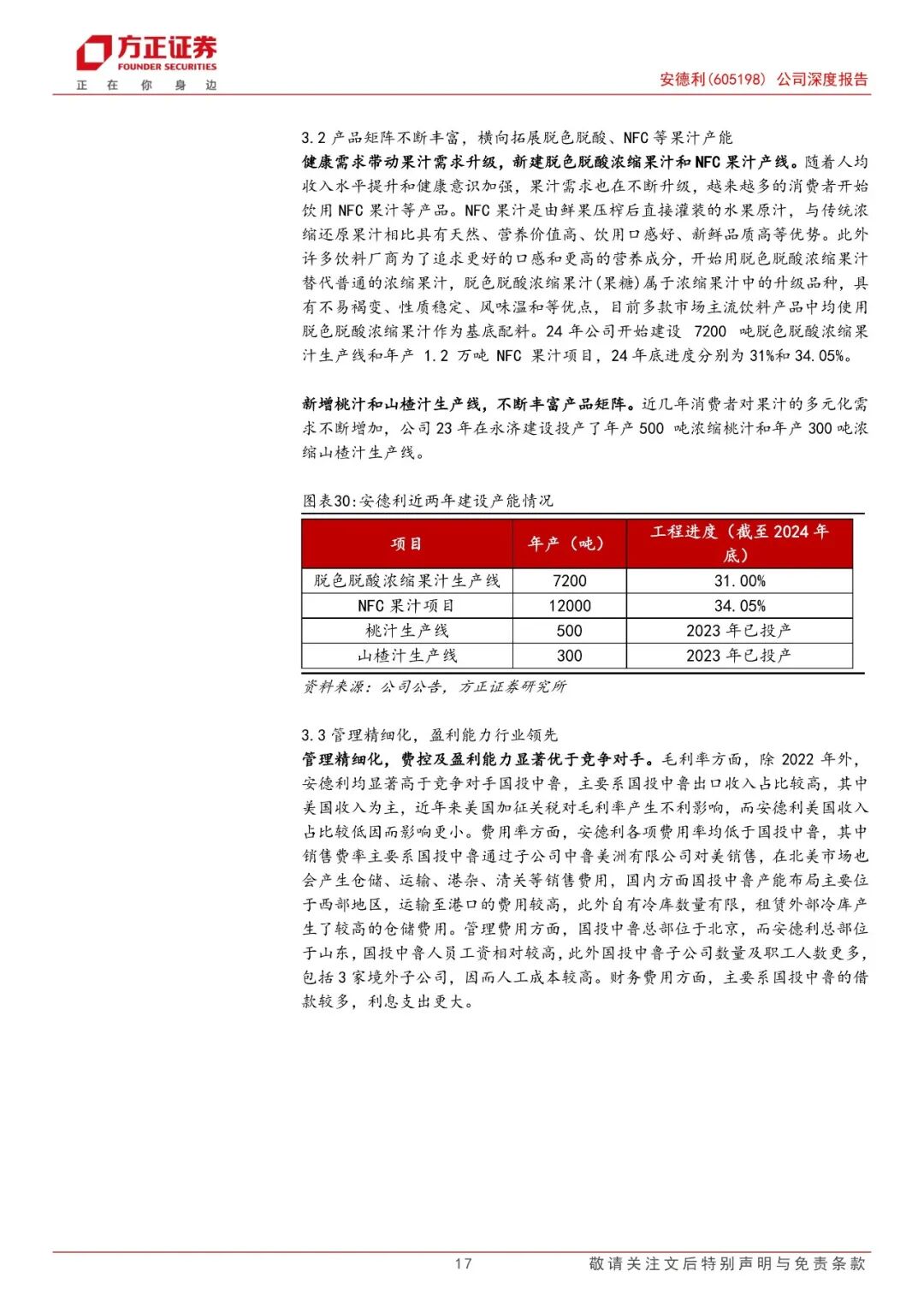

研发实力行业领先并与大客户保持深度合作,持续扩产不断丰富产品线。公司建设了先进的研发实验室和检测中心,具有丰富的浓缩果汁产品线,可以满足客户更多需求,同时产品品质更加稳定,与知名饮料厂商保持长期深度合作。近年来公司竞拍了其他企业的浓缩果汁工厂资产,不断扩大产能,目前围绕苹果主产地布局了10个浓缩果汁加工基地。此外公司新建了脱色脱酸浓缩果汁、NFC果汁、桃汁、山楂汁等产线,以更好满足消费者的果汁多元化需求。

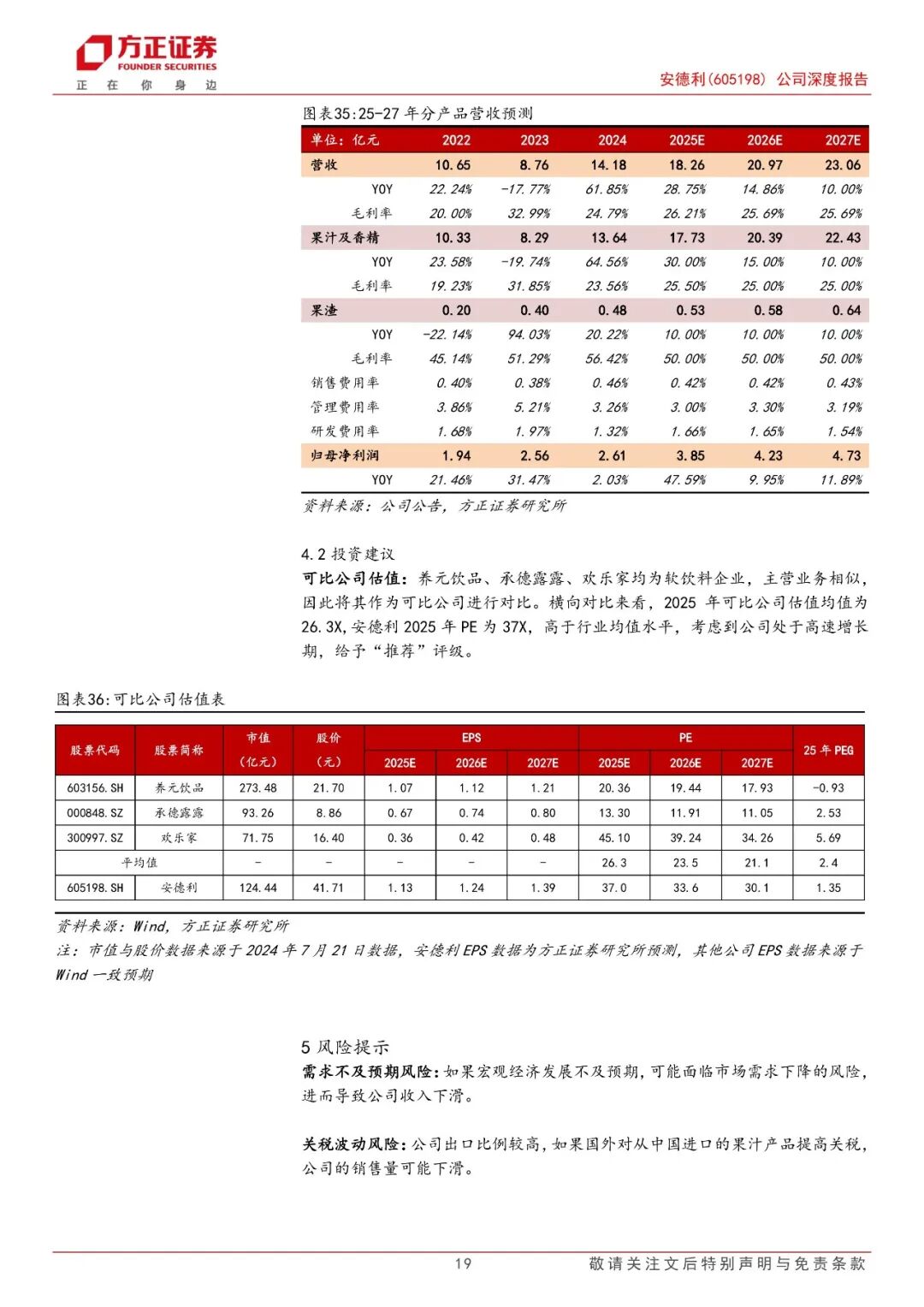

投资建议:我们预计公司2025-2027年营业收入分别为18.26/20.97/23.06亿元,分别同比增长28.75%/14.86%/10.00%,预计公司2025-2027年实现归母净利润3.85/4.23/4.73亿元,分别同比增长47.59%/9.95%/11.89%,对应25-27年PE为37.0/33.6/30.1X,首次覆盖给予“推荐”评级。

风险提示:需求不及预期风险;关税波动风险;原材料价格波动风险

正文如下