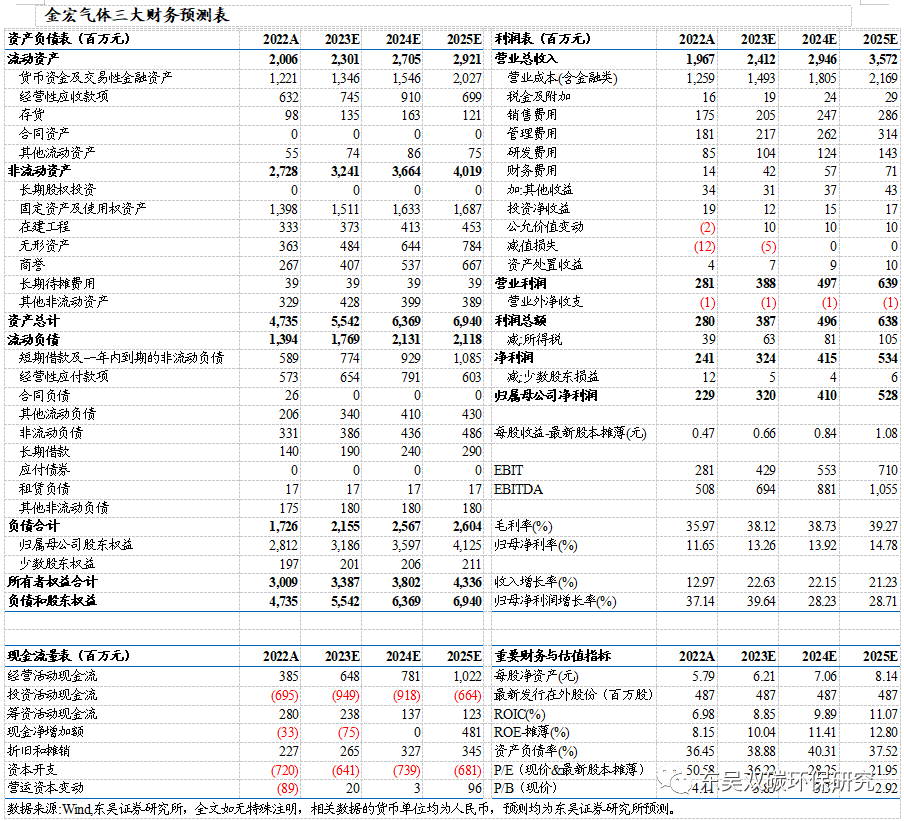

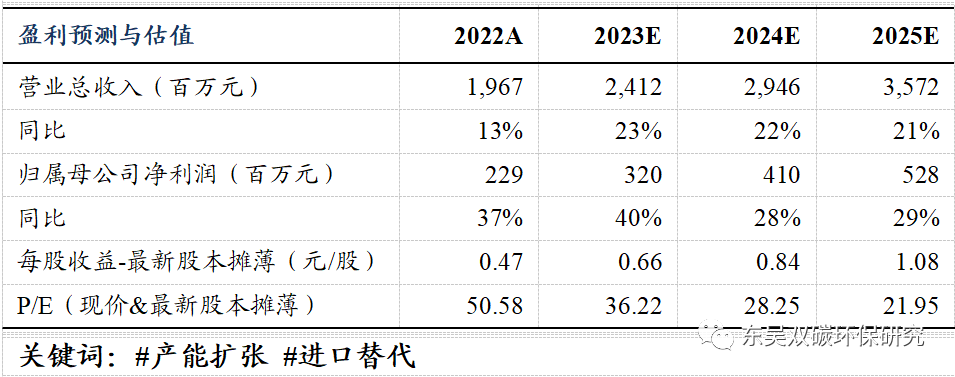

盈利预测与估值

投资要点

| 综合性气体供应商龙头,大宗气体特种气体并驾齐驱。公司成立于1999年,以大宗气体为基石开拓市场,2010年突破高端特气领域正式生产运营7N电子级超纯氨。公司深耕气体行业廿余载,现已成为拥有大宗气体、特种气体、燃气的综合型气体供应商,业务模式多元涵盖现场制气及槽罐供气、钢瓶供气的零售供气。业务种类不断突破涉及电子大宗、TGCM等。公司下游客户广泛,不仅包括冶金、化工等传统行业的客户,还覆盖集成电路、光伏、医疗健康等新兴行业客户。工业气体赛道景气度明朗,下游迎扩产热潮电子特气加速发展。1)工业气体赛道景气度明朗,下游领域不断拓宽,我们预计2030年我国工业气体市场规模有望超4392亿元,长坡厚雪。2)半导体需求热潮成为行业扩容关键,国产化率较低自主可控迫在眉睫。特气下游超四成应用于电子半导体领域,2022年气体占晶圆制造材料成本13%为第二大耗材。下游需求增长助特气市场空间扩容。我们预计2030年我国特种/电子特气市场规模有望达1941/1436亿元。2020年我国电子特气国产化率仅15%,自主可控迫在眉睫,本土企业有望加速发展。大宗气体业务推进一体化战略,向上增加原材料自给产能,向下拓宽销售渠道。公司积极自建空分项目,苏相金宏润空分项目于 6 月成功封顶,投产后将提高公司液氧、液氮的自给比率。公司坚持横向扩张战略,核心区域不断增加零售网点,截至2023年8月,公司在长三角核心区域收购上海振志、上海畅和、上海医阳三家医用氧销售公司,进一步整合上海区域的医用氧销售渠道。太仓金宏充装站项目正在产业化推进过程中,启东金宏、如皋金宏两个新建项目正在申请备案等合规手续中。公司的市场占有率,巩固公司的行业地位。产能迎释放高峰,业绩步入高增速时代。1)公司特气品类不断完善,客户突破已显成效。公司拳头产品超纯氨、高纯氧化亚氮等产品已供应中芯国际、海力士、镁光、联芯集成等知名半导体客户。投产新品高纯二氧化碳已实现小批量供应,正硅酸乙酯已在联芯、苏州和舰等公司进行大批量测试;在建新品全氟丁二烯、一氟甲烷、八氟环丁烷、二氯二氢硅、六氯乙硅烷、乙硅烷、三甲基硅胺等 7 款产品正在产业化过程中。2)电子大宗载气积极推进,截至 2023 年9 月,公司已签订 7个电子大宗载气项目订单:广东芯粤能项目、西安卫光项目已量产供气;北方集成创新中心项目在建中并处于临时供气状态;广东光大项目、厦门天马项目、无锡华润上华项目、苏州龙驰项目尚未正式供气,营收弹性可观。盈利预测与投资评级:综合性气体供应商龙头,大宗气体特种气体并驾齐驱。预计公司2023-2025年归母净利润为3.20/4.10/5.28亿元,同增40%/28%/29%,对应36/28/22倍PE,关注公司内生外延带动的业绩增长及半导体材料等下游国产替代逻辑,首次覆盖,给予“买入”评级。风险提示:下游需求不及预期、项目研发不及预期、市场价格波动风险。 |

正文

1.国内工业气体领军企业,抢跑氢能资源化新赛道

1.1国内工业气体领军企业,二十余载深耕细作结硕果

深耕气体行业廿余载,国内气体行业领军企业。苏州金宏气体股份有限公司成立于1999年,是专业从事气体的研发、生产、销售和服务一体化解决方案的环保集约型气体综合供应商。1)2000年以大宗气体为基石开拓市场,收购法国液化空气有限公司在苏州的部分气体生产资产,以大宗气体业务为基石,逐步开拓市场;2)2005年迈入循环经济业务,兴建年产10万吨二氧化碳回收项目成功打通尾气回收利用业务模式。2009年公司完成股份制改造,治理体系日趋完善;3)2010年突破高端特气领域,7N电子级超纯氨正式生产运营, 2012年投资建设天然气制氢项目,2014年公司在新三板挂牌;4)2015年纵横发展布局全国市场,布局重庆建设氢气回收项目;2017年于河南平顶山投产销售高纯氧化亚氮;5)2020年发力氢能资源化领域,加大尾气资源回收项目投资,深度参与氢能产业链发展。同年公司在科创板上市(股票代码:688106)。

1.2大宗及特种气体并驾齐驱,业绩屡创新高竞争优势稳固

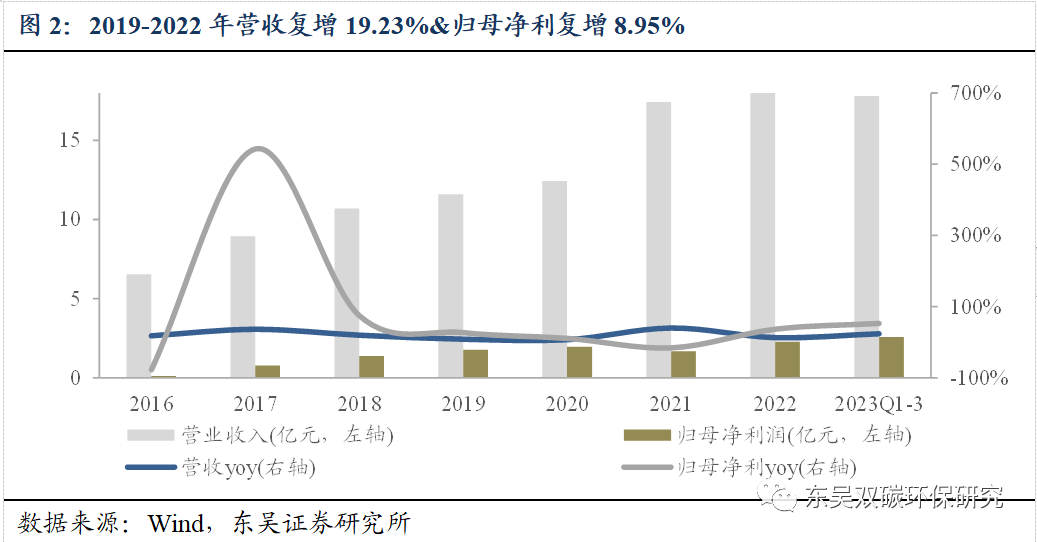

业绩稳步增长,2023年前三季度归母净利同增53.31%。2023Q1-Q3公司实现营业收入17.80亿元,同比增长23.87%。2022年公司实现营业收入19.67亿元,同比增长12.97%,2019-2022年营收复合增速达19.23%。2023Q1-Q3归属于上市公司股东净利润2.59亿元,同比增长53.31%。2022年归属于上市公司股东净利润2.29亿元,同比增长37.14%,2019-2022年归母净利复合增速达8.95%。公司坚持纵向开发横向布局,叠加行业高景气度打开发展新空间。

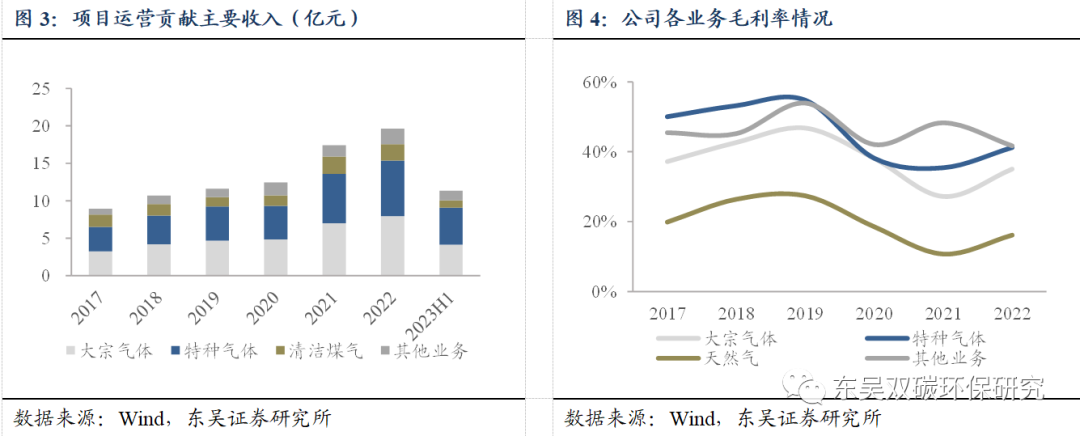

大宗气体特种气体齐头并进,贡献超七成营收。2023H1公司大宗气体、特种气体和天然气业务分别实现营业收入4.14/4/94/0.96亿元,占总营收比例为37%/44%/8%。2020年至2023H1期间,特种气体业务营收逐年提升,占总营收比例从36%提升到44%。2017年至2023H1期间,大宗气体和特种气体连续多年分别贡献公司总营收达35%以上,大宗及特种气体营收并驾齐驱,营收占比保持稳定。

特种气体为高技术壁垒高附加值产品,带动公司整体毛利率水平。2022年特种气体毛利率达41.23%,作为高技术壁垒及高附加值产品连续多年维持在高毛利水平,拉动公司整体毛利率;2021年在大宗商品涨价压力持续传导的背景下,大宗气体毛利率从2020年的38.1%下滑至27.2%,天然气毛利率从2020年的18.6%下滑至10.7%。伴随公司新空分项目逐步投产,大宗商品价格回稳,2022年大宗气体毛利率回升至35.06%,天然气毛利率回升至16.14%。

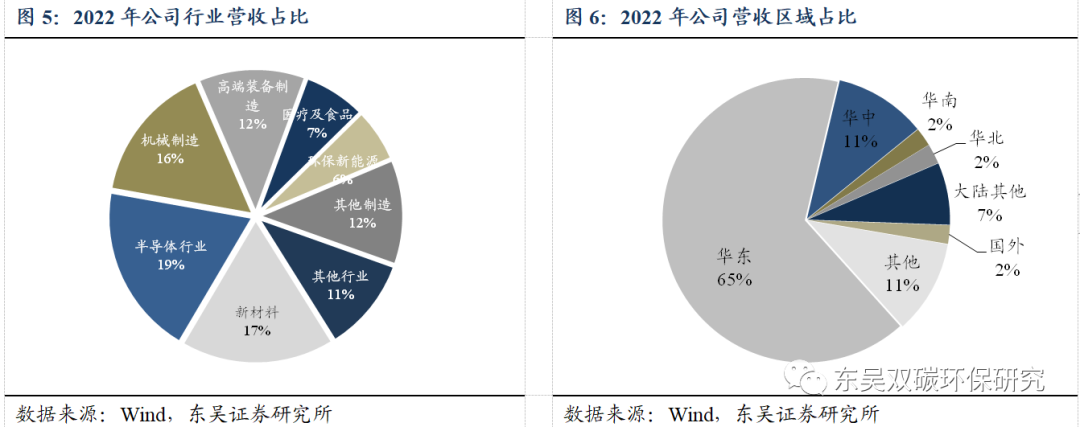

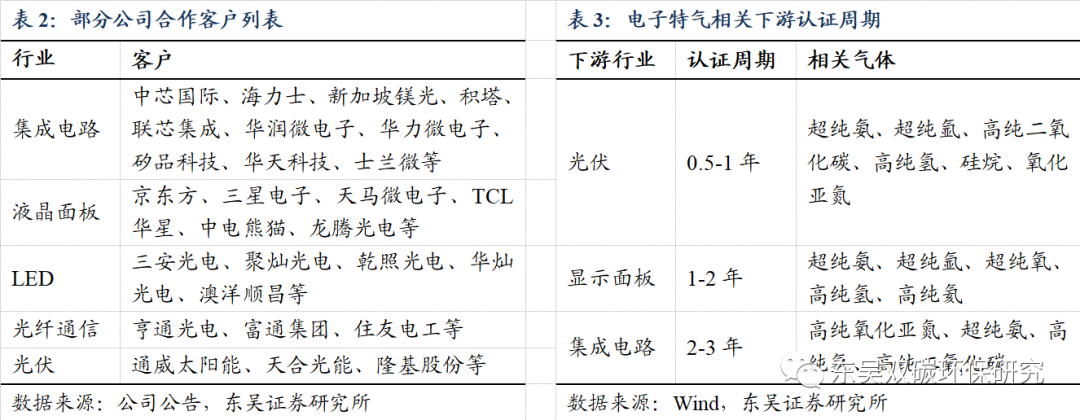

公司下游行业领域广泛,结构层次稳定。凭借雄厚实力及优异质量,公司获得众多新兴行业客户的认可,2022年所属新材料、半导体、机械制造客户分别贡献公司17%、19%、16%营收。公司与众多集成电路、液晶面板、LED等知名客户建立长期稳定合作,保障公司业务稳定性。此外,公司凭借稳定供应保障能力,较好的满足了单体气体需求量较小,分布较为分散的中小型客户。在各个行业聚集了大量的拥趸客户,保证公司的持续稳定发展。

华东地区贡献超六成营收,持续向全国拓展提高市占率。华东地区营收占比从2017年的81%逐步下降至2022年的65%。公司在深耕华东市场的同时,通过新建和收购整合等方式,积极向四川、重庆等地区拓展业务,提高市场占有率。

2.工业气体赛道景气度明朗,下游迎扩产热潮电子特气加速发展

工业气体指用于工业用途,常温常压下为气态的产品,由于用途广泛,被称作“工业的血液”。工业气体种类繁多,根据纯度的不同,可分为大宗气体和特种气体两类。通常,大宗气体的纯度在99.99%以内,包括了通过液化空气分离制得的空分气体和通过化学合成制得的合成气体,目前已广泛应用在电子半导体、医疗健康、节能环保、新材料、新能源、高端装备制造等新兴产业以及冶金、化工两大传统行业。

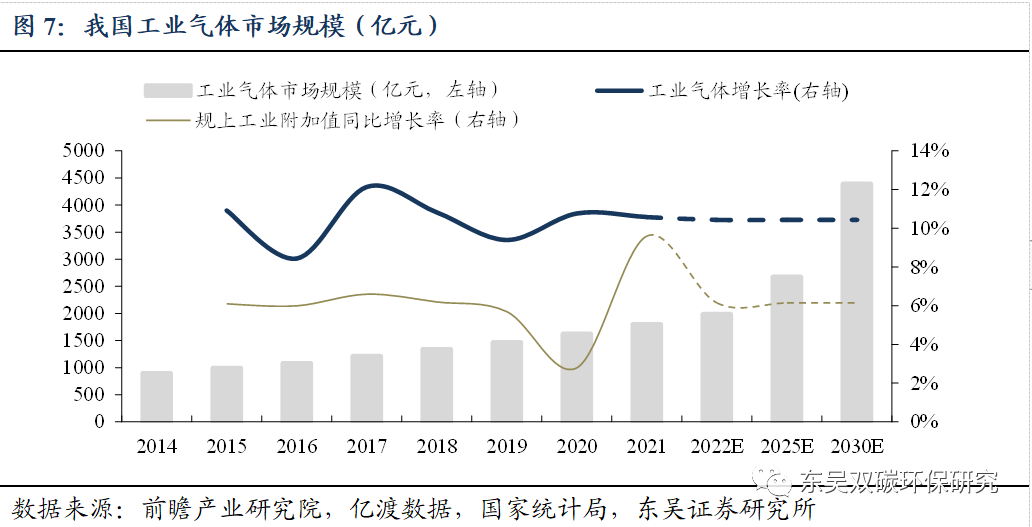

受益于中国经济的不断发展,2030年工业气体市场规模有望达4392亿元。由于工业气体被广泛应用在工业制造的各个领域,所以其市场规模的增速与工业产值的增速有明显的相关性。根据国家统计局披露,2015-2021年我国规模以上(规上)工业附加值的年均增速为6.14%。根据亿渡数据和前瞻产业研究院统计,2021年我国工业气体市场规模达1798亿元,2015-2021年均增速为10.43%,是规上工业附加值年均增速的1.70倍,体现出了超过平均水平的增速。假设“十四五”期间我国规上工业附加值以6.14%稳步增长,按工业气体为规上工业附加值年均增速1.70倍测算,2025/2030年我国工业气体市场规模有望达2674/4392亿元。

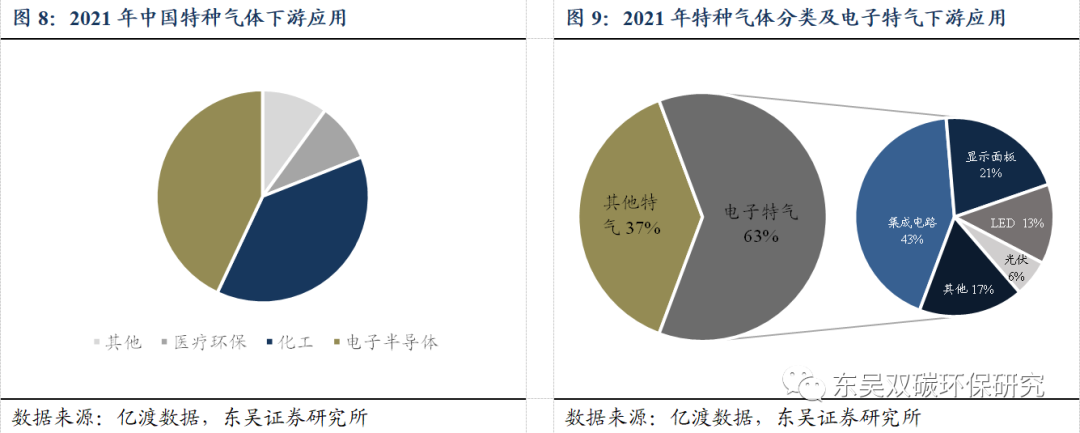

特种气体市场中电子特气占比超六成,半导体需求成为行业扩容关键。特种气体下游应用涉及电子半导体、化工、医疗环保等行业,2021年各行业占比分别为43%、38%和9%。根据亿渡数据统计,2021年在特种气体的细分赛道中,电子特气的市场规模占比达到特种气体市场总规模63%。电子气体被称为集成电路、液晶面板、LED及光伏等材料的“粮食”和“源”。被广泛引用于电子产品制程工艺中的离子注入、刻蚀、气相沉积、掺杂等。2020年我国电子特气国产化率仅15%,自主可控迫在眉睫,本土企业有望加速发展。在国家政策持续推动以及电子半导体下游需求高速增加的带动下,电子特气市场空间有望进一步扩容。

电子特气占晶圆制造材料成本13%为第二大耗材,本土材料厂商将直接受益于中国大陆晶圆制造产能扩张。电子特气是半导体制造中不可或缺的一部分,对半导体性能影响大。约44%的电子特气可应用于半导体领域中,应用于如化学气相沉积、离子注入、光刻胶印刷、扩散、刻蚀、掺杂等重要环节,占晶圆制造材料13%的成本,仅次于硅片,是半导体第二大耗材,占 IC 材料总成本的 5%-6%。一个八寸的芯片厂每年气体的使用金额约为5千万元人民币。半导体材料与晶圆厂具备伴生性,本土材料厂商将直接受益于中国大陆晶圆制造产能扩张。

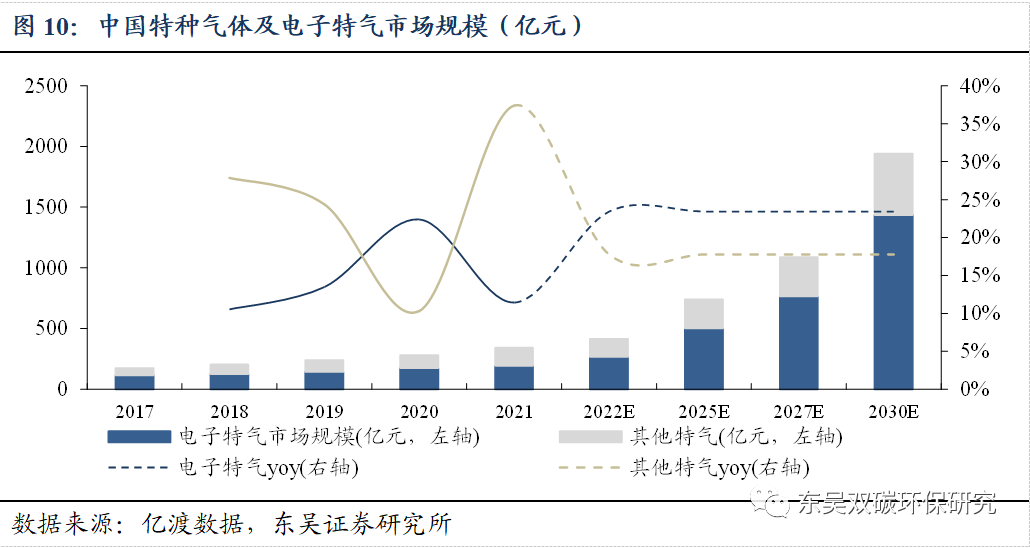

受下游需求带动,2030年我国特种气体市场规模约1941亿元,电子特气市场规模达1436亿元。受益于下游产业的蓬勃发展,中国特种气体行业市场规模不断扩大,根据亿渡数据统计,17年我国特种气体市场规模约为175亿元,2021年市场规模已突破342亿元,与2020年相比同增21.28%,4年复增高达18.24%。电子气体市场规模呈高速上升趋势,21年规模达216亿元,同增23.43%。我们保守假设2022-2030年特种气体增速按21.28%,电子特气增速按23.43%进行测算,2022/2025/2030年我国特种气体市场规模可达415/740/1941亿元,其中电子特气市场规模为267/501/1436亿元,2030年占比将达74%。

3.公司纵向发展横向布局,塑造核心竞争力

3.1横向布局开拓全国市场,新产能释放新产品上市,业绩增长空间可期

横向布局开拓全国市场,推进大宗气体业务一体化。2023年公司在夯实华东地区业务的同时,积极推动全国销售网点建设,23Q1-Q3营业收入创新高达17.80亿元,同比上涨23.87%。近年来公司坚持横向布局通过新建和收购整合等方式向四川、重庆等地区拓展业务,积极打通华东片区以外站点。2017至2022年公司在非华东地区的营收占比从19%提高至35%,2023年公司新设启东金宏、天津金宏、如皋金宏,建设气体充装和服务站点。公司同时推进特种气体和大宗气体公司的并购,2023年收购上海振志、上海畅和以及上海医阳,整合上海地区医用氧销售渠道。提高市场占有率全国销售网点的部署将有利于公司未来进一步壮大。通过并购整合及新建产能等方式,为客户提供更加及时、优质的供气服务,把“金宏”品牌打造成行业民族品牌。

新产能释放新产品上市,业绩增长空间可期。2023年公司在特种气体产业化、碳捕集利用、氢气生产、空分生产和电子大宗载气项目建设等多方面进行布局。在特气业务方面,公司有苏州85亩地项目二期/三期(新建高端电子专用材料项目)、眉山金宏项目、全椒金宏项目等多个项目在建待投产,核心产品超纯氨将新增1万吨产能,全氟丁二烯、一氟甲烷、八氟环丁烷、二氯二氢硅、六氯乙硅烷、乙硅烷及三甲基硅胺等7款电子级特气产品将实现产业化。在大宗气体业务方面,公司有嘉兴金宏项目、太仓金宏项目、苏相空分项目、淮南中安项目等项目在建待投产,建成后氮氧氩产能大幅提升,部分原料气可实现自给,二氧化碳产能将新增40万吨/年。2023年基于各产品投产节奏,公司未来营收增长将主要来自于超纯氨、氢气、二氧化碳等新增产能的释放,高纯二氧化碳、硅烷、氦气等新增产品的导入,以及电子大宗载气项目的正式供气,增长空间可期。

3.2客户资源强劲,电子大宗气体项目突破开启新篇章

客户资源强劲,受众多新兴行业客户认可。公司部分产品的容器处理技术、气体提纯技术、气体充装技术和检测技术已经达到国际通行标准,得益于质量及价格优势,公司已获得众多新兴行业知名客户的广泛认可。公司优势产品超纯氨、高纯氧化亚氮已正式供应了中芯国际、SK海力士、镁光、联芯集成、积塔、华润微电子、华力集成等一批知名半导体客户。2023年,公司实现超纯氨量产供应SK海力士,且达到主供状态,投产新品电子级正硅酸乙酯已在联芯、苏州和舰等公司进行大批量测试,投产新品高纯二氧化碳与海力士、联芯等客户积极对接测试过程中,对长鑫存储实现小批量供应。近年来公司品牌影响力持续提升,业务的稳定性持续增强。

电子大宗气体项目突破,开启新篇章。凭借公司在泛半导体现场制气运营领域中长达10年的经验积累、专业的技术人员储备以及高质量的产品保障,2021-2023年期间获得多个电子大宗载气项目订单,主要包括:

1)公司于2021年11月19日与北方集成电路技术创新中心(北京)有限公司签订供应合同,供应氮气、氢气、氧气等电子大宗气体,订单服务周期15年,合同金额约为人民币12.00亿元(不含税),供应模式采取现场制气与槽车运送相结合。电子大宗气体项目突破证明了公司通过电子特气业务进入电子大宗气业务战略获得成功,开启了公司电子大宗气体这一宽广的新业务领域。

2)公司于2022年2月8日与广东芯粤能半导体有限公司签订供应合同,合约期限为20年,合约金额为10亿元,供应氮气、氩气、氢气等电子大宗气体,对应芯粤能碳化硅芯片2万片6寸产能和2万片8寸产能。芯粤能项目将解决国内汽车芯片短缺的问题,制成的产品下游主要应用于SiC第三代半导体车规级芯片生产领域,终端应用于电动汽车。同时,该项目属于第三代化合物半导体产能,对公司未来承接相关业务都具有较好示范作用,且有利于促进公司后续在华南区域的业务拓展。该项目于2023年8月1日正式量产,标志着公司已具备完整电子大宗载气业务开发、建设、运行能力。

3)公司于2022年5月6日与广东光大企业集团有限公司签订电子大宗载气项目订单,合约金额为2.5亿元,供应现场制氮、制氢、制氨产品,突破了公司在MINI-LED、GaN芯片领域的客户案例。

4)公司于2022年12月获得厦门天马光电子有限公司电子大宗载气项目订单,中标金额7.33亿元,合约期限为15年,产品供应天马光首条专精于中小显示领域的高世代生产线(第8.6代新型显示面板生产线),开拓了公司为液晶面板领域客户提供电子大宗载气服务的案例。

5)公司于2023年4月获得无锡华润上华科技有限公司电子大宗载气项目订单,合约期限为15年,合约金额约8.50亿元,标志了公司实现对成熟量产晶圆代工厂的突破。

6)公司于2023年7月获得苏州龙驰半导体科技有限公司电子大宗载气项目订单。

7)公司于2023年8月获得西安卫光科技有限公司电子大宗载气项目订单,合约期限10年。

成功复制外资巨头商业模式,涉足TGCM业务模式打开半导体市场。全面气体及化学品运维管理服务(TGCM)为针对半导体行业的一种前中后端全流程专业化供气服务模式。半导体厂商对气体质量和及时性的要求极高,气体供应及运维服务需要较强的专业性和安全管控能力。目前,TGCM市场多为外资大型气体公司承接,如液化空气、林德集团、空气化工、大阳日酸等。TGCM模式将进一步增强客户与气体供应商之间的粘性。

公司以特种气体为敲门砖,通过特种气体进入集成电路、液晶面板等半导体行业客户的供应链,进而向其导入其配套使用的电子大宗气体,逐渐成为客户的多品种气体供应商及TGCM提供商。既简化客户的采购环节,又可促进公司气体销量的增长,增强协同效应,提升客户黏性。公司自涉足特种气体产品以来,已持续为TGCM模式持续储备技术和人才。公司于2022年8月与SK海力士半导体(中国)有限公司签订TGCM服务合同,在原有电子特种气体供应合作的基础上,为其提供系统运营、质量管理、日常作业、现场管理等方面的气体管理服务,为公司TGCM业务中首个IC半导体客户案例,有助于公司提高在TGCM业务领域中的知名度。

4.盈利预测与投资评级

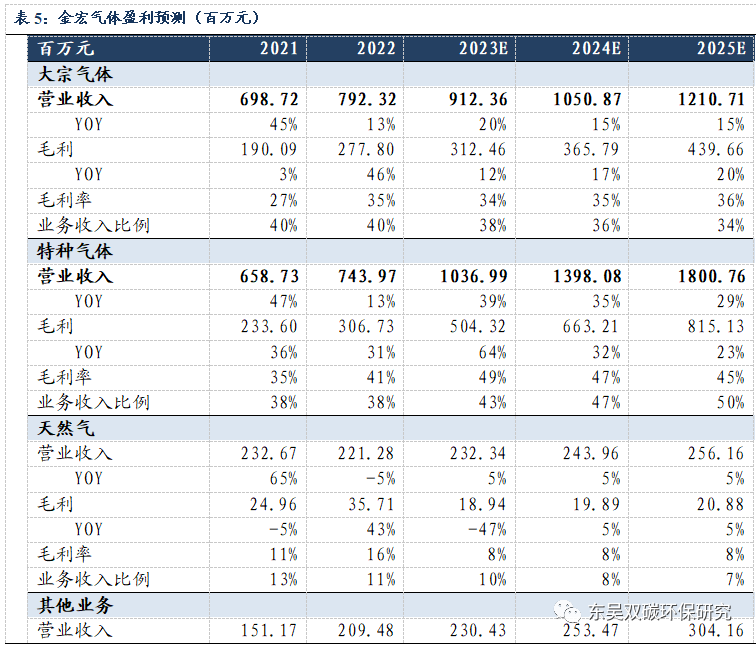

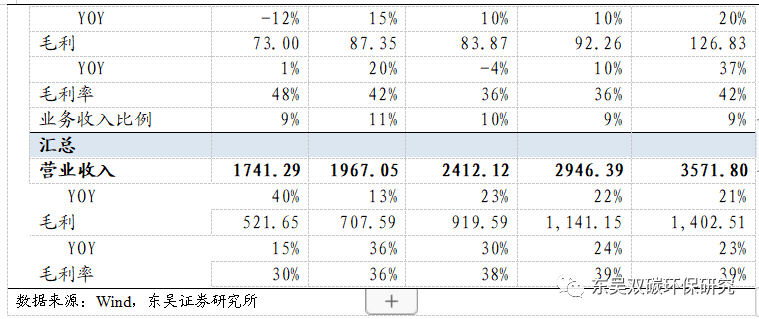

随着公司大宗气体和特种气体产能规模持续扩大,关注公司内生外延所致的业绩增长以及半导体材料等下游国产替代逻辑,我们预计 2023-2025 年公司营业收入分别为24.12/29.46/35.72亿元,同比增长23%/22%/21%,毛利率为38%/39%/39%。其中:

1)大宗气体业务:公司通过收购兼并等方式横向布局,不断加强全国销售服务网点建设提升市占率。同时,公司积极新建产能,有嘉兴金宏项目(二氧化碳、干冰)、淮南中安项目(二氧化碳、干冰)、苏相空分项目(氮气、液氧、液氮、液氩)等多项目在2023年陆续建成并投产,未来业绩有望增厚。经测算,我们预计2023-2025年大宗气体业务营业收入增速分别为20%、15%和15%,2023年-2025年大宗气体业务毛利率为34%、35%、36%。

2)特种气体业务:在国产替代政策强力支持、下游行业积极扩产需求、公司加快推进新品研发及产能释放的多重驱动下,未来特种气体业务规模将不断扩大。眉山金宏项目规划新建10000吨超纯氨及副产品和一期2000万Nm3氢气,于2023年6月开启试生产,伴随产能释放即将贡献营收。苏州85亩地项目二期/三期、全椒金宏项目包含7款电子级特气产品,计划于2023年12月开始试生产预计于2024年陆续增厚营收。经测算,我们预计2023-2025年特种气体业务营业收入增速分别为39%、35%和29%,2023年-2025年特种气体业务毛利率为49%、47%和45%。

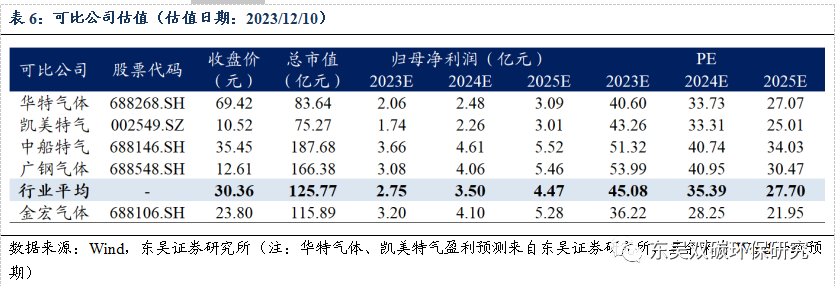

综合性气体供应商龙头,大宗气体特种气体并驾齐驱。我们预计公司2023-2025年归母净利润分别为3.20/4.10/5.28亿元,同比增加40%/28%/29%,对应36/28/22倍PE,关注公司内生外延带动的业绩增长以及半导体材料等下游国产替代逻辑,首次覆盖,给予“买入”评级。

工业气体又可细分为大宗气体及特种气体,我国大宗气体市场主要参与企业包括金宏气体、广钢气体、凯美特气等。特种气体生产企业包括金宏气体、华特气体、雅克科技、南大光电、中船特气等。我们认为公司所处的工业气体市场空间充足,公司积极布局空分产能提高大宗气体盈利能力,以技术研发为核心在特气国产浪潮下迎高增。公司产能技术优势突出巩固龙头地位,产能投放在即将实现快速增长,首次覆盖,给予“买入”评级。

5.风险提示

1)下游需求不及预期

公司特种气体下游主要为半导体等新兴产业,若下游扩产增速不及预期,可能会对公司未来新签订单造成不确定性,影响公司未来特种气体业务增速。

2)项目研发不及预期

公司长期聚焦于特种气体的研发,该领域具有较高的技术壁垒。公司目前有较多在研项目,如果公司未来研发方向出现失误、技术人才储备不足或新产品研发进度低于预期,可能会造成公司未来收入增长放缓。

3)市场价格波动风险

若未来国内经济增速放缓或市场竞争加剧,可能会导致公司主要产品氮气、氧气、氩气及超纯氨等产品售价下滑。若公司未能及时通过技术革新有效降低成本,可能会对业务的盈利状况和后续发展产生一定影响。