7月28日,北京英诺特生物技术股份有限公司(以下简称“英诺特”)正式登陆科创板,华泰联合证券为其保荐机构。

上市首日,英诺特发行价26.06元,开盘价33.42元,截至收盘,每股33元,涨幅26.63%,总市值44.9亿元。

这家成立于2006年2月的公司,为专注于 POCT (即时检验)快速诊断产品研发、生产和销售的高科技生物医药企业。公司自主研发的产品以呼吸道病原体检测为主,同时覆盖优生优育、消化道、肝炎等多个检测领域。

历经多年发展,公司构建起了免疫层析平台、间接免疫荧光平台、液相免疫平台、核酸分子检测平台、基因重组蛋白工程平台以及细胞和病原体培养平台 6 大技术平台。报告期内,公司取得了16 项发明专利,拥有 69 项医疗器械产品注册/备案证,其中三类医疗器械注册证54 项。

图源:招股书

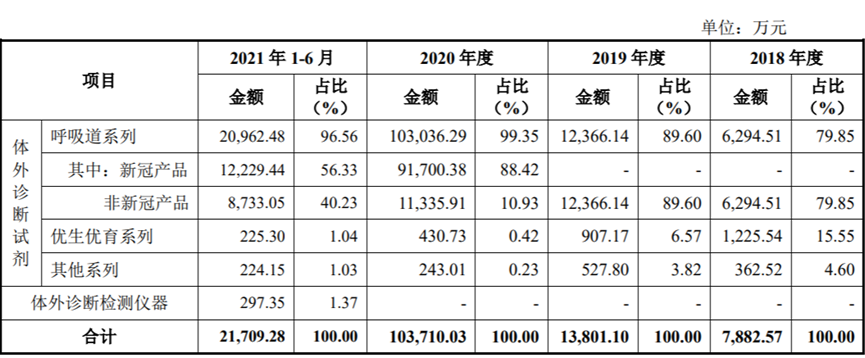

从收入来看,呼吸道系列产品几乎撑起了该公司的营收。报告期内公司呼吸道系列产品收入占主营业务收入比例分别为 79.85%、89.60%、99.35%和96.56%,占比极高,产品类型集中在新冠产品。

从2018年度的7882.57万攀升至2020年度的10.31亿,呼吸道系列产品增幅超12倍,不折不扣享受了新冠疫情的红利,随之而来的是—持续盈利拷问。在历经科创板三轮问询后,过分依赖新冠产品诊断试剂的英诺特,能否找到“第二支点”?新冠疫情何时结束具有不可预测性,风口红利期吹过,英诺特究竟价值几何?

成于疫情,或困于疫情

英诺特所专注的POCT 领域,是目前体外诊断中增速最快的细分领域之一,目前我国仍处在初级阶段。招股书披露,2015-2022 年全球 POCT市场规模将从 215 亿美元增至 405 亿美元,年均复合增长率为 9.47%。而在中国,预计2024 年行业规模将达到 290 亿元。

POCT主要囊括7大检测领域,分别为血糖、妊娠、药物滥用、传染病、血气电解质、心血管、其他检测类(肿瘤标记物检测、饮酒检测、食品安全检测)。2020年初的新冠疫情,为传染病类POCT按下加速键。大规模的检测需求,更是创造了行业两年新增19家A股上市企业的盛况。

新冠疫情暴发后两月,英诺特在2020年2月22日通过国家药监局应急审批,获得国内首批新冠病毒IgM/IgG抗体检测试剂盒注册证,并随后参与了3项新冠病毒抗体检测试剂盒国家标准的制定。

原本业绩平平的英诺特,搭乘新冠检测的“顺风车”,在2020年度新冠产品销售占全部收入近九成。收入亦一跃而起,从2019年的1.38亿直接攀升至2020年的10.37亿。报告期内,英诺特产品销往亚洲、欧洲、北美洲、南美洲、非洲等 70 多个国家和地区。境外收入亦从最初的924.89 万元到2020年度的5.21亿元。

然而,随着抗击新冠肺炎技术的发展,业绩一往无前的劲头不再。从2020 年下半年开始,英诺特新冠检测产品销售收入逐步下滑,2021年 1—6 月,发行人新冠检测产品收入为 1.22亿元,同比下降83.39%。据其初步测算,2021 年全年,公司新冠检测产品实现的收入为1.62亿元,且主要集中在一季度,二三四季度新冠检测产品的销售收入逐步下滑,全年同比下滑 82.38%。未来,公司新冠检测产品收入存在进一步下滑的风险。

从产品本身、市场竞争、政策等维度不难看出新冠检测产品收入的窘境。

报告期内,英诺特新冠检测产品主要为抗体检测产品和抗原检测产品。其中,新冠抗体检测试剂无法区分感染新冠病毒后产生的特异性抗体和注射新冠疫苗后产生的中和抗体,因此对接种成功产生中和抗体的疫苗接种者将不具备检测效用。随着新冠疫苗接种率的提升,新冠抗体检测产品的收入可能进一步下降。

此外,新冠检测产品也面临着残酷的市场竞争。截至 2021年9月30日,国家药监局共批准新冠抗体检测试剂 29 项,国外市场方面,罗氏、雅培、丹纳赫在内的全球性公司也推出了多个新冠抗体检测产品。“狼多肉少”,对于企业们而言,如何占据更多市场份额已成为企业发展的必经之路。

悬在医药企业头上的“集采之剑”,也已在这个领域发力。目前国内多个地区陆续针对新冠检测产品出台集中采购政策,英诺特在广东、江西、河南等11个省份已经中标新冠抗体检测试剂的带量采购,平均降幅约为40%。在行业竞争和产品折价的催化下,市场销售费用进一步提高。

眼下,英诺特尚未实现“以价换量”,过分依赖单一产品为其发展埋下了隐患,而埋藏在其身上的雷点远不止于此。

重重谜底待解,未来如何构筑护城河?

研发能力是企业发展的一大重点。招股书透露,研发环节具有技术难度高、涉及学科多、研发周期长、流程复杂的特点。另据青桐资本调研,POCT产品生命周期一般为5年,技术研发迭代升级速度较快。

相应的,对企业研发能力提出了一定要求。

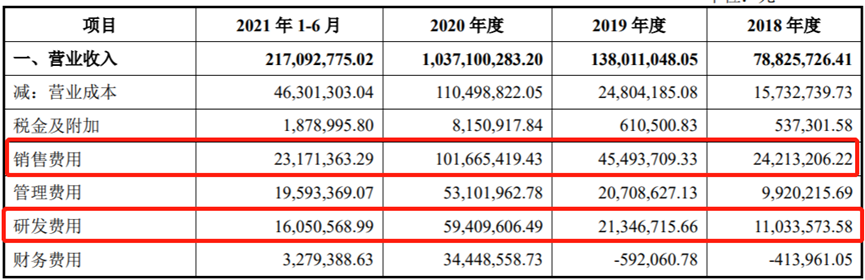

在费用端,英诺特报告期内的研发费用均低于销售费用。以最吸金的2020年为例,销售费用超1亿,而研发费用仅为5941万。招股书披露,截至报告期末,公司拥有核心技术人员3名,研发人员 69名,占员工总数的 18.90%。与同行业其他公司相比,研发费用率并未占据领先优势。

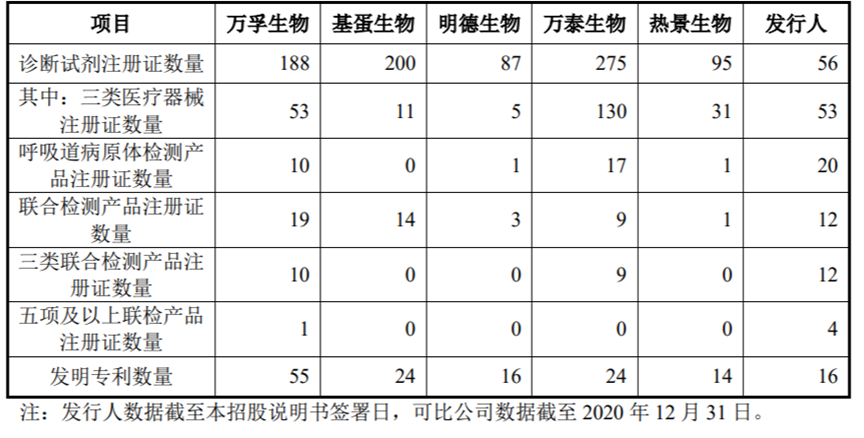

研发端发力不足,造成了英诺特检测试剂注册证总数上不及同行业可比公司,由于注册产品总数少,在发明专利绝对数量上少于万孚生物、基蛋生物和万泰生物。

不过,在注册难度更大的三类检测试剂注册证数量上仅次于万泰生物,处于领先地位。鉴于该公司深耕呼吸道病原体检测为主,在呼吸道病原体检测试剂注册证数量、三类联合检测产品注册证数量和 5 项及以上联检产品注册证数量上均领先同行业,并拥有多个国内独家品种。

对于竞争激烈的POCT研发生产商而言,渠道是毋庸置疑的护城河,优质高效的营销渠道是保证产品能顺利推向终端市场的前提条件。

在渠道层面,英诺特以国内市场为主,同步开拓国际市场渠道。据了解,在国内市场,该公司已同全国超过 700家经销商建立了良好的合作关系,产品销往超过 1700 家终端医院。在经销商数量、终端医院覆盖范围及销售区域覆盖能力上都已拥有较强的竞争优势。

至于前路,英诺特已经勾勒出轮廓。本轮上市其拟募资金额为12.09亿元,其中体外诊断产品研发和产业化项目投资金额达4.95亿,占总投资金额的41%,营销及服务网络建设、信息化平台共3.1亿,占总投资金额的26%。

其一扩产能,该公司拟在唐山新建生产车间,扩充产品生产线,提高试剂和仪器产品的生产能力。其二丰富产品线,英诺特将结合公司现在和未来的研发需求,开展新产品、丰富公司的产品系列。此外,还有建设覆盖全国的营销及服务网络。

不过,招股书之外的英诺特曾面临重重谜题:一是实控人认定之谜,公司的实际控制人是叶逢光、张秀杰,其中,叶逢光控制公司37.23%的股份,现为公司董事长。然而据网易清流工作室不完全统计,至少有31篇新闻报道或政府通稿此前指出,叶金保是英诺特的创始人或董事长;二是以经销商为主的销售模式却存在高额市场推广费,不免让人担忧后续发展。

搭乘新冠顺风车的英诺特,能否以呼吸道产品为切入点,实现产品线全面开花,获得资本信任?一切仍待时间回答。