前次募投项目未完成的情况下,聚石化学又继续加码,合理性遭监管层质疑。

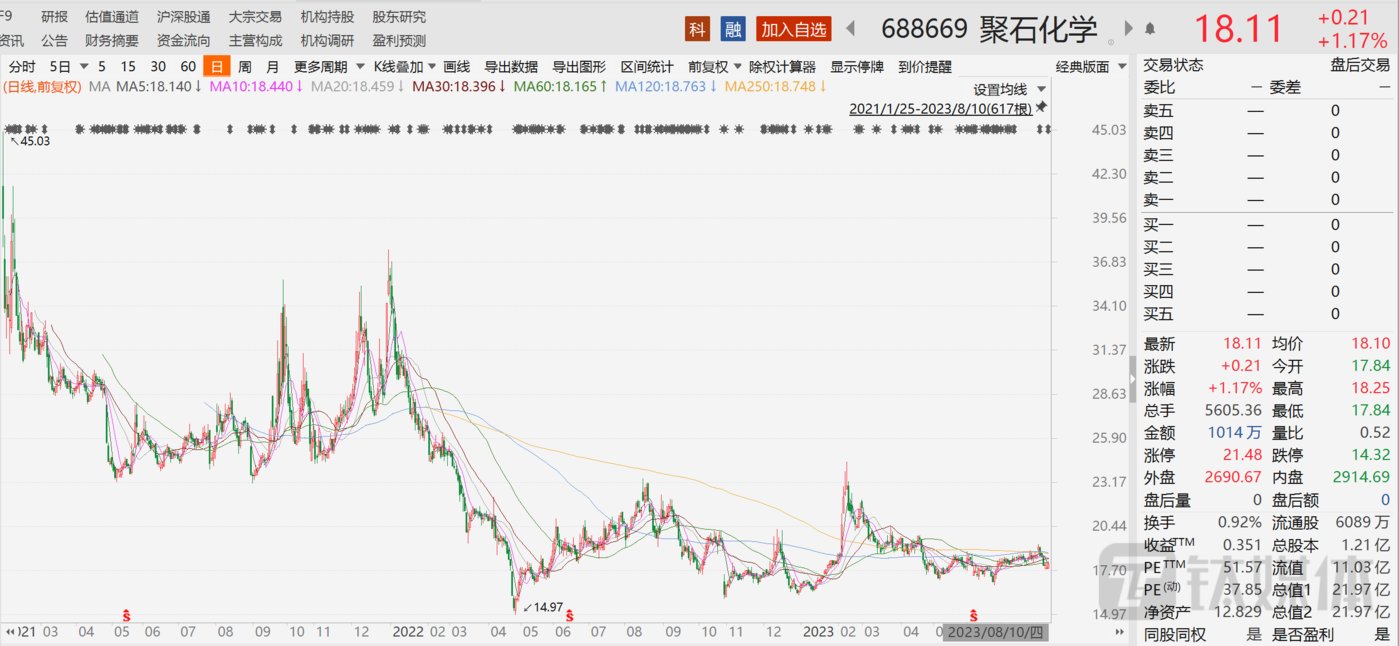

8月9日晚间,聚石化学(688669.SH)对定增问询函进行了回复。据了解,本次定增发行对象为公司共同实际控制人陈钢、杨正高,发行数量不超过约1639万股,未超过本次发行前公司总股本的30%,发行价格为18.3元。本次发行拟募集不超过3亿元,扣除发行费用后,用于补充流动资金。二级市场方面,截至8月10日收盘,公司股价报收18.11元,上涨1.17%,总市值为21.97亿元。值得注意的是,公司当前股价较年内高点24.48元,已跌去20%左右。

钛媒体APP注意到,公司上市后净利润就开始连续下滑,同时资金亦非常紧张,而本次定增3亿元或是解乏而已。此外,在前次募投项目未完成的情况下,公司又继续加码,原因及合理性遭监管层质疑。

资金面紧张,“输血”3亿或是解“乏”

定增预案显示,此次定增有助于满足未来业务快速增长的营运资金需求,优化公司资本结构,推动公司进一步发展。

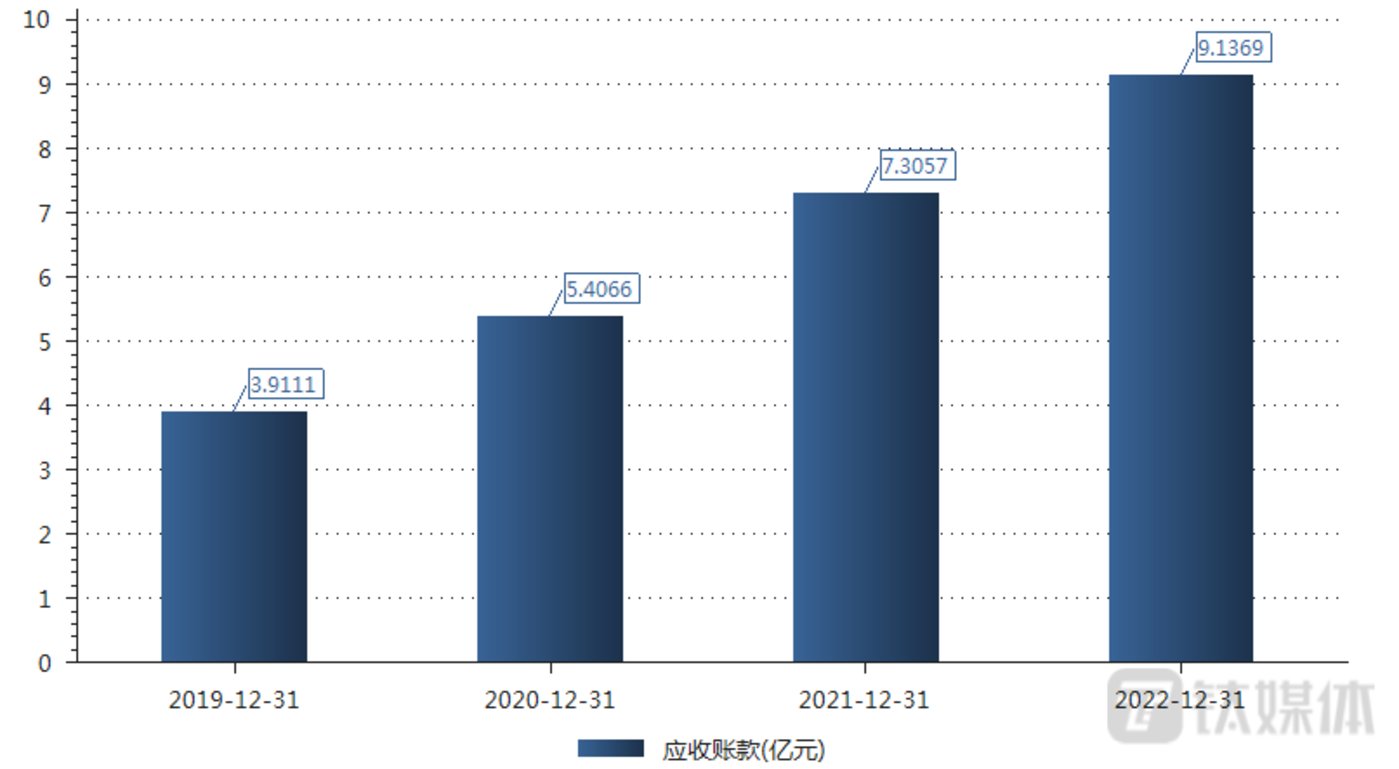

实际上,近年来由于竞争加剧,资金回笼较慢,公司应收账款逐年增加。数据显示,2020年—2022年,公司的应收账款分别为5.4亿元、7.3亿元、9.13亿元。

公司表示随着营业收入的持续增长,应收账款余额可能还将会有一定幅度的增加。同时公司并将面临应收账款无法收回产生坏账风险或流动性风险,与之对应的是公司资金面非常紧张。截至今年一季度,公司短期借款金额为8.21亿元,应付票据及应付账款为6.48亿元,流动负债合计为18.46亿元,而公司货币资金仅为1.95亿元。

从流动比率和速度比率上看,2020年—2023年3月31日,公司流动比率分别为1.4、1.39、1.19、1.23,速动比率分别为1.03、0.96、0.78、0.75;而同行业流动比率均值为2.37、2.07、1.88、1.97;速动比率均值为1.54、1.39、1.26、1.33。从数据上来看,公司流动比率和速动比率均出现下滑并且要远低于行业平均值,短期偿债能力在降低。上市公司方面表示,当下偿债压力确实比较大,但是还不至于出现大风险。

值得注意的是,募集说明书中显示,根据公司2022年财务数据测算,公司在现行运营规模下日常经营需要保有的最低货币资金为9.36亿元。在资金如此紧张的情况下,本次“输血”3亿或只是解“乏”而已。

前次募投项目未完成,又要继续加码

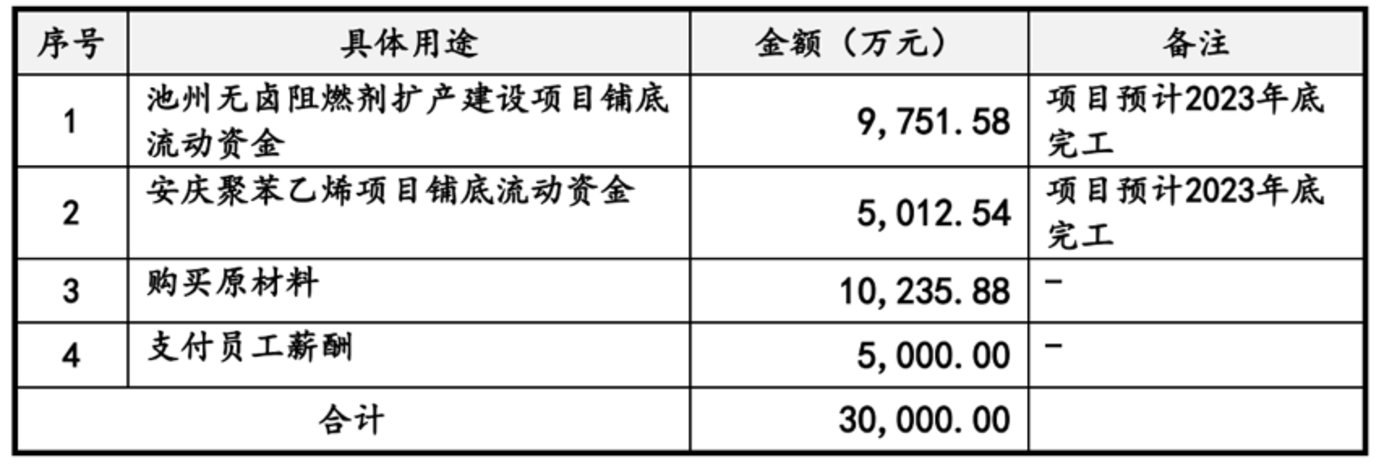

公告显示,公司将根据自身资金需求,在募集资金到账后,按照如下计划使用:

据了解,2021年4月,公司为完善产业链结构,落地自主研发储备项目,公司拟在安徽省池州东至经济开发区建设池州化工新材料生产基地,项目总投资12亿元,分两期建设。第一期建设周期为3年,其中拟使用超募资金投资池州无卤阻燃剂项目(项目一)和安庆聚苯乙烯项目(项目二)。截至今年3月末,项目一投资金额总额约3.88亿元,其中计划使用超募资金约1.2亿元,募集资金已投入2272.78万元,占募集资金计划投入的比例为18.91%;项目二投资金额总额约1.74亿元,其中使用募集资金为8000万元,募集资金已投入3264.64万元,占募集资金计划投入的比例为40.81%。

钛媒体APP发现,项目二完工比例为55.43%,而项目一完工比例仅为6.8%。那么为何在前次募投项目未完成且进展缓慢的情况,仍继续加码?上市公司告诉钛媒体APP,因为现如今经济环境变化,当时对项目测算的金额可能不足,需要继续加大投入才行。

此外,两个项目通过公司审议后,为何进度差别如此之大?针对上述问题,钛媒体APP以投资者身份致电聚石化学询问,上市公司称,这里面主要还是因为两个项目所在地的地方政府审批进度不一样导致。

实际上,交易所对上述情况亦有疑问。为此,上交所要求公司说明其使用募集资金比例较低的原因及合理性。

公司在回函中表示,一方面,由于公司在审议上述事项时尚未取得环境影响评价批复以及履行相关备案程序,相关政府部门颁发的《不动产权证》《建设工程规划许可证》及《建筑工程施工许可证》等亦在申请办理当中。另一方面,公司在该募投项目履行内部审议程序后,已根据当地政府要求积极向相关部门履行项目审批程序,但由于受全球重大突发公共卫生事件影响,政府审批进程较慢,募投项目开工时间较晚,由此导致募集资金使用比例较低。

增收不增利,急需新增长点

资料显示,公司于2021年在科创板上市,其主营业务为阻燃剂、改性塑料粒子及制品的研发、生产和销售。

2022年年报显示,公司实现营业总收入39.57亿元,同比增长55.70%;归母净利润4504.84万元,同比下降45.77%,出现增收不增利的现象。

实际上,公司从上市第一年起便出现增收不增利的状况,且收入和归母净利润的差距持续扩大。2020年—2022年,公司实现营收约19.24亿元、25.42亿元、39.57亿元;归母净利润分别为1.59亿元、8307.58万元、4504.84万元。

公司表示,业绩下滑主要有两方面原因,其一是公司通过并购、自建同时开展多项新业务,包括磷化工、导光板、透气膜、液化石油气、租赁业务等,处于前期发展阶段,尚未形成稳定营业收入;其二是主营业务产品改性塑料粒子销量下降,且部分原材料价格上涨导致单位成本较去年增加。

同时,公司的毛利率也是连续三年下滑。2020年—2022年,毛利率分别为24.54%、16.07%、11.76%。2022年,公司整体毛利率下滑主要受磷化工、改性塑料粒子、改性塑料制品及液化石油气四个业务的影响,相对2021年均有所下降。其中液化石油气项目主要委托海德化工开展,该业务毛利率过低是由于疫情原因及海德化工开工率和产能利用率不足所致;其余三个业务毛利率下降皆因原材料价格上涨导致。

面对上述困境,公司可能急需寻找新的业绩增长点。

机构研报显示,目前公司核心产品如PS扩散板等,属于通用型的塑料制品,主要面向普通消费者以及照明灯饰、电子电器等领域,属于偏传统行业,很难出现爆发式需求。

对此,公司董秘办人士此前表示,聚石化学属于小盘股,所处塑料树脂行业也并非热门赛道。而目前看好公司通过自研或产学研合作的模式,广泛布局有机光伏、新能源汽车等新材料技术,开发新的增长点。